Context investițional – Perspective epistemologice

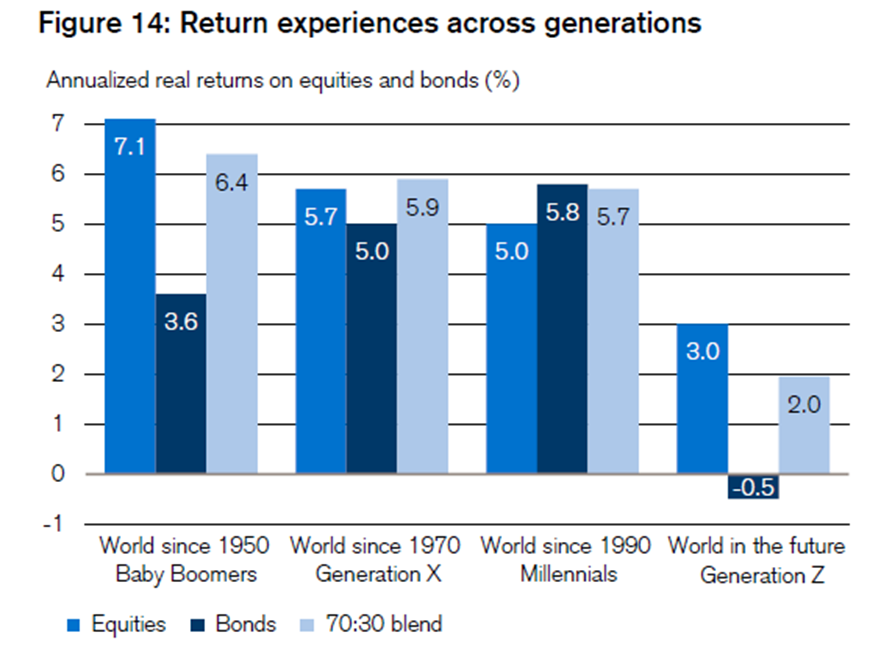

În una dintre cele mai recente ediții anuale ale Credit Suisse privind randamentele investițiilor globale, în “noua normală economică”, așa cum a fost definită de managerul celor de la PIMCO, Bill Gross, se observă cum primele de risc au scăzut semnificativ în ultimele decenii. De la explozia baby boomers și perioada hiper-inflaționistă a anilor ’80, când Paul Volcker, fostul președinte al Rezervei Federale a SUA, a majorat rata de dobândă de politică monetară până la aproape 20% pentru a combate inflația, ne aflăm astăzi într-un mediu al rentabilităților scăzute în care dobânzile au ajuns chiar negative, iar acțiunile globale sunt așteptate să aducă un randament real de doar 3% (Dimson, Marsh & Staunton, 2021).

În memo-ul său “Sea Change“, Howard Marks discută de asemenea despre schimbările fundamentale din mediul investițional, subliniind faptul că rentabilitățile așteptate au scăzut semnificativ. El argumentează că investitorii trebuie să se adapteze la o nouă realitate în care randamente de doar 3% sunt considerate normale. Marks subliniază că, în acest context, investitorii sunt forțați să caute randamente mai mari în piețe mai riscante, inclusiv piețele emergente, pentru a compensa volatilitatea și riscurile sistemice specifice acestor regiuni (Marks, 2023). Acest lucru nu contravine teoriei piețelor eficiente, ci reprezintă o asigurare cerută de investitori pentru deținerea unui portofoliu de active riscante, în condițiile lichidității mai scăzute și barierelor de intrare. (Donadelli & Prosperi, 2012).

Cu toate acestea, investitorii nu trebuie să facă rabat de la principiul diversificării, ca modalitate eficientă de reducere a riscurilor idiosincratice, întrucât doar 4% din acțiuni sunt responsabile pentru câștigul net al pieței de acțiuni în comparație cu titlurile de stat. Astfel, distribuția randamentelor acțiunilor este foarte asimetrică. În timp ce piața de acțiuni per ansamblu poate oferi randamente superioare titlurilor de stat, acest lucru se datorează unui număr mic de acțiuni foarte performante, subliniind astfel importanța unei strategii de investiții diversificate (Bessembinder, 2018). Din punct de vedere istoric, un portofoliu care includea acțiuni mai riscante din piețele emergente, pe lângă cele din SUA, a avut randamente ajustate la risc mai mari decât un portofoliu concentrat doar pe acțiuni americane, datorită beneficiilor diversificării.

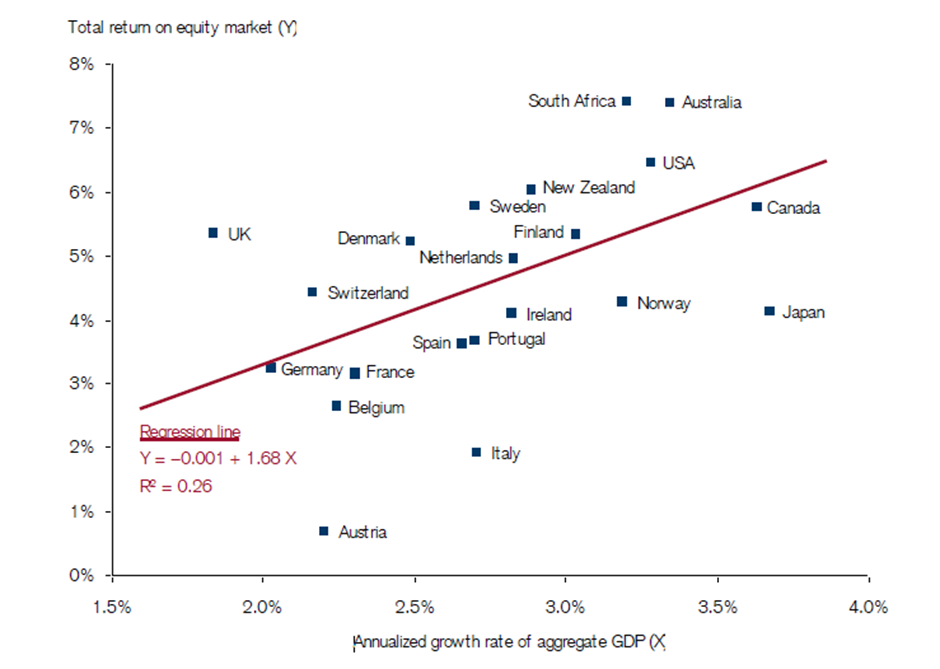

În prezent piețele emergente ocupă circa 12% din capitalizarea bursieră a indicilor globali de acțiuni, fiind așteptat ca ponderea acestora sa crească pe măsură ce devin din ce în ce mai integrate economic. Cu toate acestea, contribuția acestor țări în PIB-ul global depășește 50%, stârnind interesul investitorilor care anticipează astfel randamente bursiere superioare. Însă, conform lui Ritter (2005), corelația între randamentele reale ale acțiunilor în diferite țări și creșterea PIB-ului pe cap de locuitor este negativă. Ceea ce contează pentru investitori nu este atât creșterea PIB-ului, ci creșterea câștigului pe acțiune (EPS), care este direct corelată cu performanța bursieră. Țările cu potențial mare de creștere economică nu oferă oportunități bune de investiții în acțiuni decât dacă evaluările sunt scăzute. Concluzii similare reies și din cercetările lui Dimson de la London Business School.

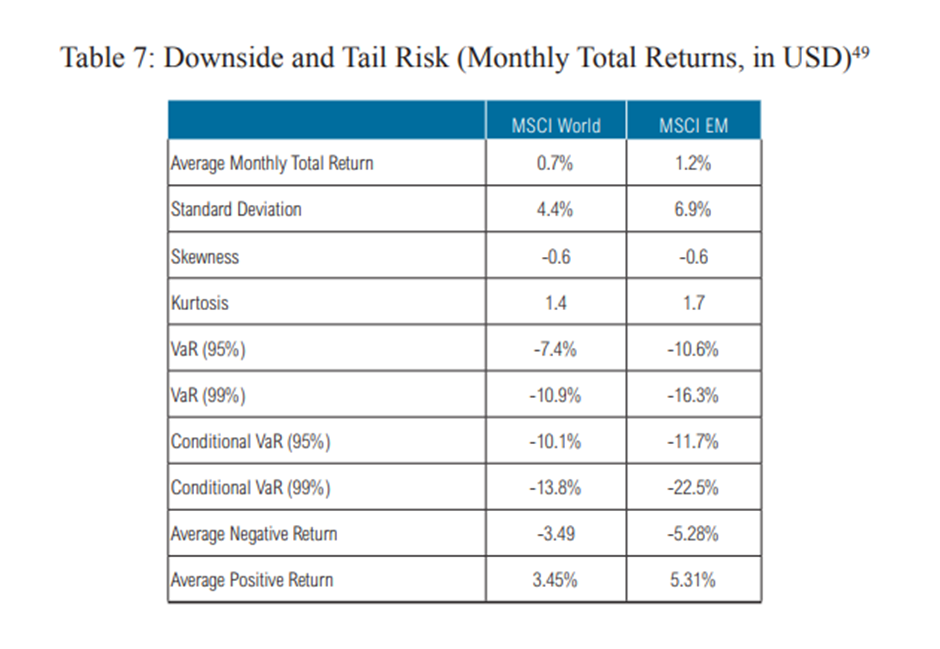

Așa cum reiese din literatura de specialitate, riscul nu ar trebui măsurat doar prin deviația standard. Spunem acest lucru deoarece un activ foarte volatil, dar cu corelație negativă, poate îmbunătăți randamentul ajustat la risc și reduce astfel riscul valorilor extreme (tail risk). Enrico Violi și Federico Camerini au studiat riscul valorilor extreme și au observat că piețele emergente și cele dezvoltate prezintă asimetrie (skewness) și aplatizare (kurtosis) similare, chiar dacă piețele emergente sunt mai volatile. Cu toate acestea, studiile academice ne demonstrează că randamentele acțiunilor din piețele emergente nu sunt distribuite normal, fiind mai susceptibile la evenimente extreme și socuri neprevăzute (lebede negre), ceea ce contribuie la randamente așteptate mai mari pentru a compensa riscul extrem (Violi & Camerini, 2013). De pildă, în timpul crizelor financiare apar riscurile la momentul nepotrivit, lichiditatea se epuizează rapid iar capitalul se îndreaptă către active de calitate.

Piețele emergente au fost afectate mai sever în timpul crizelor financiare, cum ar fi criza financiară asiatică din 1997, criza financiară globală din 2008 și recent, pandemia de COVID-19. Cu toate acestea, aceste piețe au arătat și o capacitate de redresare rapidă. Criticii investiției în piețele emergente argumentează însă că adăugarea acestora la un portofoliu diversificat de acțiuni din piețele dezvoltate generează o co-asimetrie negativă la nivelul întregului portofoliu, asociată riscului de dezastru.

Piețele de capital sunt remarcabil de eficiente în utilizarea informației, astfel încât prețul curent al pieței reprezintă cea mai bună estimare a prețului corect, prin urmare nu este prudent să pariezi împotriva înțelepciunii colective a piețelor (Malkiel, 2003). Cu toate acestea, ele nu sunt perfect eficiente, așa cum rezultă din paradoxul Grossman-Stiglitz, întrucât dacă ar fi, nu ar mai exista stimulente pentru profesioniști să utilizeze resursele necesare pentru a a le face eficiente în primă instanță. Riscul variază în timp, astfel încât este foarte greu de prezis randamentul așteptat, indicatorul Shiller CAPE fiind cel mai bun instrument de previzionare, în condițiile în care explică doar 40% din randamentele pieței de capital.

Pe termen scurt, pot apărea anomalii constând în fluctuații incontrolabile ale prețului activelor, pe care Larry Swedroe le atribuie limitelor arbitrajului existente în perioadele în care sentimentul investițional este euforic. Aceste anomalii persistă uneori deoarece piețele pot rămâne iraționale mai mult timp decât poți rămane solvent, așa cum afirma John Maynard Keynes. În plus, este costisitor și riscant ca investitorii instituționali să vândă în lipsă acțiunile supraevaluate pentru a corecta anomaliile.

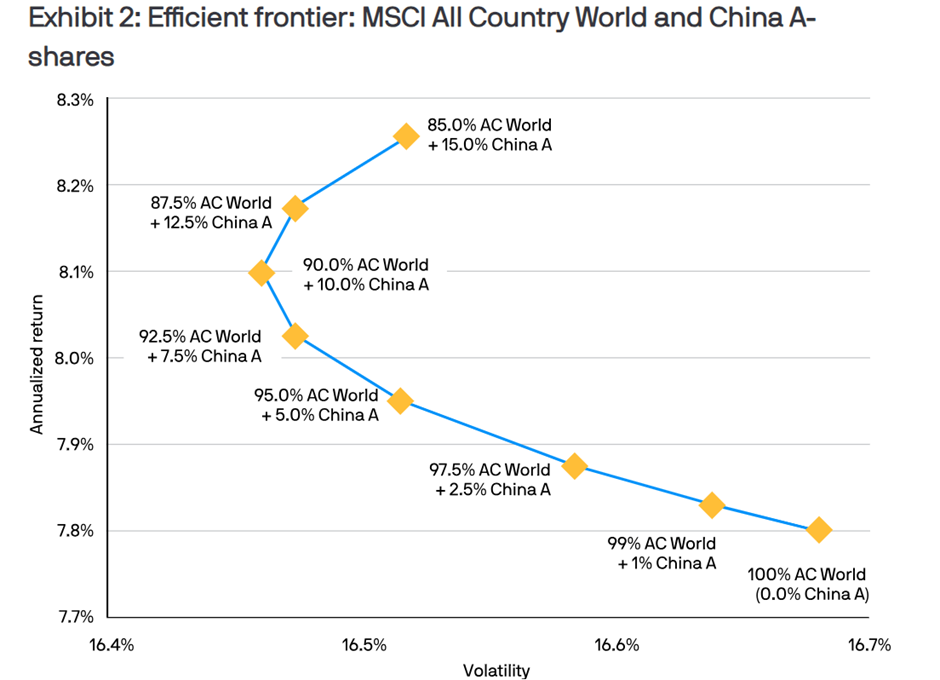

Harry Markowitz, viz. părintele teoriei moderne a portofoliului, a introdus pentru prima oară conceptul de frontieră eficientă. Acest concept este descris drept un set de portofolii care are cel mai mare randament așteptat pentru fiecare nivel de risc. Cu toate acestea, mici modificări ale premiselor conduc la rezultate diferite, justificând constrângeri aplicabile modelelor de frontieră eficientă. Atâta timp cât riscul variază în timp iar investițiile nu reprezintă o știință exactă, modelele de frontieră eficientă nu sunt utile, fiind mult mai eficient să îți creezi un portofoliu relativ echilibrat și diversificat global, cu expunere pe mai multe clase de active, în funcție de nevoia, dorința și abilitatea de a-ți asuma riscuri (Swedroe, 2010).

Conform lui Fama, viz. creatorul teoriei piețelor eficiente, adăugarea de tilt-uri la un portofoliu global de acțiuni este o chestiune de preferință personală, în funcție de dimensiunea riscului pe care ți-l asumi, ce echivalează cu un întreg set multidimensional de portofolii eficiente pe care oricine se poate decide să le implementeze, obținând un raport Sharpe similar în moduri diferite. În acest caz, randamentele ajustate la risc ex-ante sunt aceleași ca și portofoliul pieței (apud. Oblivious Investor, https://obliviousinvestor.com/total-market-investing-and-multi-factor-models/).

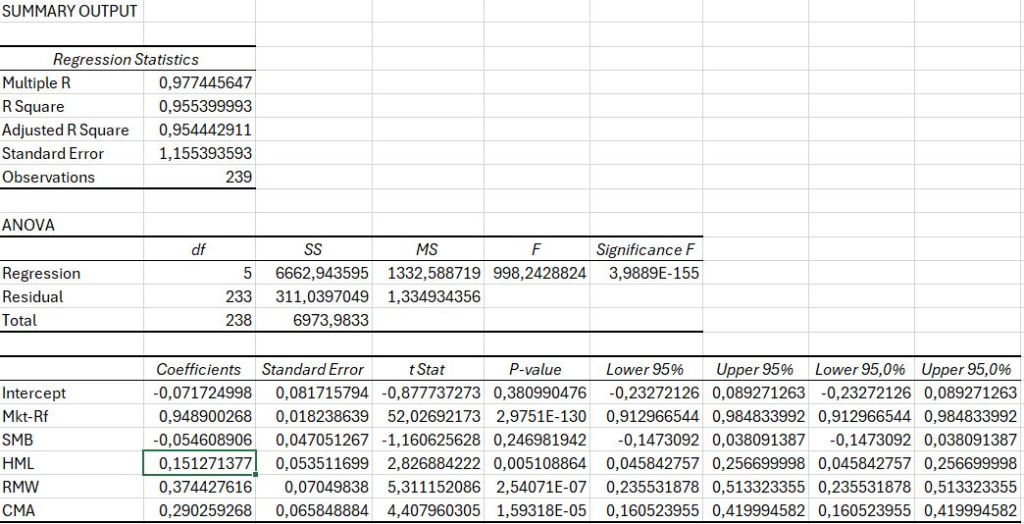

Publicarea lucrării lui Mark Carhart din 1997, On Persistence in Mutual Fund Performance, a condus la dezvoltarea modelului cu patru factori, care a adăugat inerția (momentum) la piață (market beta), dimensiune (size) și valoare (value), devenind astfel modelul de bază în finanțe (Carhart, 1997). Acest model a înlocuit modelul cu trei factori al lui Fama-French, care ulterior a evoluat în modelul cu cinci factori prin adăugarea profitabilității și investițiilor. Dacă factorii de valoare și profitabilitate pot funcționa separat, combinarea lor oferă beneficii adiționale în ceea ce privește riscul și randamentul, generând un efect sinergic pozitiv. Metricii de valoare precum price to earnings (P/E) sau price to cashflow (P/CF), nu doar că ajută în diversificarea factorului valoare dar oferă expunere și către profitabilitate. (Berkin & Swedroe, 2022).

Implementarea factorilor în investiții într-o manieră diversificată explică, într-o oarecare măsură, performanța superioară a lui Warren Buffett. În general, sunt preferabile produsele multifactoriale celor cu un singur factor, deoarece majoritatea investitorilor nu se descurcă bine cu eroarea de urmărire a indicelui dintr-o perspectivă comportamentală, factorul de valoare fiind ciclic și având scăderi brutale.

FactorResearch.

Analiza factorilor care influențează prima de risc pe piețele emergente este esențială pentru investitori și analiști financiari, deoarece oferă o înțelegere mai profundă a riscurilor și oportunităților asociate cu aceste piețe. Într-un context de randamente scăzute în piețele dezvoltate, investitorii sunt din ce în ce mai tentați să își diversifice portofoliile în piețele emergente, căutând randamente mai mari.

Totuși, provocarea piețelor financiare este că sunt imprevizibile și adesea sfidează ceea ce ar putea fi considerate așteptări raționale. Deși majoritatea investitorilor presupun că un risc mai ridicat ar trebui să fie recompensat cu randamente mai mari, factorul de volatilitate redusă (low volatility) sugerează contrariul, cel puțin în ceea ce privește randamentul ajustat la risc (cum ar fi raportul Sharpe). Mai jos puteți vedea 10 paradoxuri investiționale rezultate în urma cercetărilor în domeniu.

10 paradoxuri investiționale

- Paradoxul Grossman-Stiglitz ne demonstrează că, deși piețele sunt eficiente, ele nu sunt perfect eficiente. Dacă ar fi perfect eficiente, nu ar mai exista stimulente pentru profesioniști să utilizeze resursele necesare pentru a le face eficiente în primă instanță.

- Teoria modernă a portofoliului evidențiază meritele necorelării activelor pentru reducerea riscului. Cu toate acestea, corelațiile sunt instabile și nu sunt deosebit de utile pentru construcția portofoliilor, de exemplu, când piețele se prăbușesc, corelațiile cresc la 1.

- Activele volatile sunt deseori considerate mai riscante. Totuși, ele pot oferi uneori randamente ajustate la risc mai mari, prin necorelarea cu activele tradiționale. Astfel, se reduce riscul în portofoliu (vezi cazul indicelui MSCI China A care are o corelație scăzută cu indicii globali).

- Majoritatea investitorilor consideră că riscul mai mare ar trebui să fie recompensat cu randamente mai mari. Cu toate acestea, factorul de volatilitate scăzută (low volatility) dovedește contrariul, cel puțin în ceea ce privește randamentul ajustat la risc.

- Consensul este că market timing-ul nu funcționează dar strategia trend following este bine fundamentată academic, deși este o formă de market timing, utilă în managementul riscului.

- Un număr restrâns de acțiuni (circa 4%) sunt răspunzătoare de prima de risc a pieței (Bessembinder), precum acțiunile FAANG recent și, cu toate acestea, avem portofolii smart beta long only din anul 1926, care au supraperformat pieței, deși sunt în mod evident mai concentrate

- Dihotomia dintre percepția filozofică de siguranță a acțiunilor value (promovată de Benjamin Graham) și realitatea cantitativă a volatilității în care acestea pot avea drawdown-uri brutale, fiind foarte riscante

- Majoritatea investitorilor se declară confortabili cu abordarea “buy and hold”. Totuși, unele studii (e.g. Dalbar) dovedesc contrariul. Teoretic aceștia se simt confortabil cu volatilitatea și scăderile bursiere, dar în practică puțini sunt, cumpărând pe maxime și vânzând pe minime.

- Teorema Miller-Modigliani despre irelevanța structurii capitalului (necombătută în prezent). Cu toate acestea, investitorii de retail consideră în continuare că dividendele sunt relevante în investiții și oferă protecție în perioadele de stagnare economică, deși portofoliile bazate pe strategii axate pe dividende au subperformat pieței.

- Spre deosebire de investiții, monedele sunt un joc cu sumă nulă. Cu toate acestea, indicele Big Mac este o măsură informală a parității puterii de cumpărare (PPP) între două valute. A fost introdus de revista The Economist în 1986 ca o modalitate de a compara valoarea relativă a monedelor folosind prețul unui Big Mac de la McDonald’s ca punct de referință.

Bibliografie selectivă

- Dimson, E., Marsh, P., & Staunton, M. (2021). Credit Suisse Global Investment Returns Yearbook. Credit Suisse Research Institute.

- Marks, H. (2023). Sea Change. Oaktree Capital Management.

- Donadelli, M., & Prosperi, L. (2012). The Equity Risk Premium: Empirical Evidence from Emerging Markets. International Review of Financial Analysis.

- Bessembinder, H. (2018). Do stocks outperform treasury bills? Journal of Financial Economics, 129(2), 440-457. https://doi.org/10.1016/j.jfineco.2018.06.004

- Ritter, J. R. (2005). Economic growth and equity returns. Pacific-Basin Finance Journal, 13, 489-503. https://doi.org/10.1016/j.pacfin.2005.07.001

- Violi, E., & Camerini, F. (2013). Emerging Market Portfolio Strategies, Investment Performance, Transaction Cost and Liquidity Risk. Springer.

- Malkiel, B. G. (2003). The Efficient Market Hypothesis and Its Critics. Princeton University Press.

- Swedroe, L. (2010). The Only Guide You’ll Ever Need for the Right Financial Plan. St. Martin’s Press.

- Carhart, M. M. (1997). On Persistence in Mutual Fund Performance. The Journal of Finance, 52(1), 57-82.

- Berkin, A. L., & Swedroe, L. E. (2022). Combining value and profitability factors to improve performance. The Journal of Beta Investment Strategies. Publicare online în avans. https://doi.org/10.3905/jbis.2022.1.002

Cel mai mare cost intr-o lume a asimetriei informationale si de putere il reprezinta lipsa educatiei financiare. Daca ai nevoie de sprijin cu privire la gestiunea banilor si a finantelor personale, fie ca vine vorba de economisire sau investitii, sunt aici sa te ajut. Pentru analiza finantelor tale personale, iti recomand sa apelezi cu incredere la sedintele de coaching 1-1.

Daca iti doresti sa atingi libertatea si prosperitatea financiara, este imperios sa te educi din punct de vedere financiar si sa investesti eficient. Poti parcurge Ghidul Investitorului Incepator pentru a te pune la punct cu riscurile investitiilor financiare si a descoperi cum iti poti construi un portofoliu simplu si eficient pe care sa-l detii pe termen lung.

Nu trebuie sa parcurgi drumul spre independenta financiara de unul singur, fiindca poate parea anevoios. Alatura-te unei comunitati de oameni motivati care au aceleasi obiective si obtine accesul la informatii de calitate, care sa-ti calauzeasca drumul. Aboneaza-te acum pe Patreon si vei obtine acces inclusiv la grupul privat de facebook si la continutul premium.

Disclaimer:

Argumentele si opiniile prezentate in acest articol sunt doar atat… opinii personale. Acest continut este in scop recreational si prezinta informatii generale, astfel incat nu trebuie sa fie considerat drept sfat investitional sau financiar. Inainte de a lua in calcul orice investitie, consultati un profesionist sau faceti-va propria munca de research. Toate instrumentele financiare sunt riscante iar performanta trecuta nu reprezinta o garantie a rezultatelor viitoare.

<

<