Trebuie sa recunosc cu umilitate ca a fost o perioada indelungata a vietii mele de adult, intre 18 si 30 de ani, in care nici nu ma gandeam la planificarea pensionarii. Cu toate ca incepusem sa castig bani si sa economisesc metodic, nu aveam nicio viziune strategica cu privire la momentul retragerii din activitate. Stiam doar ca problema se inrautatea cu fiecare zi care trecea.

Initial m-am gandit sa ma interesez cu privire la cotizarea voluntara la fondurile de pensii private pilon 3. Nu studiasem in detaliu problema, nu stiam nimic pe atunci despre comisioanele ridicate de administrare si nu aveam de asemenea idee daca la varsta pensionarii ai fi primit toata valoarea principalului sau o pensie lunara dupa formula perpetuitatii.

Daca as fi stiut pe atunci cat de usor ar putea fi crearea unui plan de pensionare viabil! In primul rand este vital sa iti definesti obiectivele investitionale. Fara sa-ti cunosti destinatia, nu poti afla cum sa ajungi acolo. Un proiect de anvergura, precum investitiile pentru pensionare, care iti schimba viata, poate parea prea abstract, indepartat si dificil de gestionat.

Cu toate acestea, un plan simplu de pensionare se poate face destul de repede prin urmarea catorva pasi logici si prin utilizarea unui calculator al dobanzii compuse, supranumita de Albert Einstein a 8-a minune a lumii.

Crearea planului tau de pensionare

Inainte de a intra in calcule alambicate, trebuie sa definim viziunea strategica si factorii cheie pentru atingerea obiectivului pensionarii.

- Viziune – sa construiesti un venit pasiv anual care sa-ti sustina activitatea ta si a familiei atunci cand nu mai poti lucra

- Target – venitul anual de care ai nevoie pentru a trai la varsta pensionarii (ex. 10,000 EUR/an). In mod alternativ, te poti gandi la valoarea totala a principalului pe care vrei sa-l atingi (ex. 250,000 EUR)

- Orizont de timp – in cat timp vrei sa ajungi la destinatie; de exemplu ai vrea sa te retragi din activitate cel tarziu la 65 de ani, poate mai devreme

- Contributia lunara – fie ca o calculezi ca procent din venitul tau activ, fie ca suma in valoare absoluta, reprezinta investitia ta lunara in fondurile de pensie pilon IV (ex. 500 EUR/luna)

- Randament asteptat – ce rata de compunere te astepti sa aiba economiile tale in timp prin imbinarea mai multor clase de active (ex. 5%/an intr-un ETF care replica indicele global FTSE All World)

Pentru a-ti face planul de pensionare putin mai tangibil, te poti gandi la el ca la propria ferma financiara.

- Targetul tau de venit este cultura pe care o vei recolta in anii urmatori

- Nivelul contributiei tale lunare il reprezinta samanta pe care o semeni

- Orizontul tau investitional este durata sezonului agricol

- Randamentul investitiei este efectul soarelui financiar, al ploii si solului asupra culturii

- Poti folosi chiar si ingrasaminte naturale pentru a creste randamentul asteptat alegand o alocare a activelor mai riscanta (de ex. doar in actiuni)

Crearea planului de pensionare merita efortul

Nu exista amenintare mai mare pentru obiectivele tale investitionale decat a renunta pe parcurs in a le mai indeplini. Investind ceva timp in planul tau, inainte de a investi bani, vei face obiectivele sa devina mai tangibile. Vei avea o idee despre cum ar putea arata misiunea indeplinita, dupa care poti respira adanc si iti poti asuma provocarea. Dupa un timp, vei ajunge sa savurezi progresul si vei inlocui blocajele mentale cu emotiile pozitive.

Sa luam exemplul unui tanar corporatist din Bucuresti, angajat full time la una din firmele de top in consultanta fiscala, Deloitte, care a ajuns sa castige la 30 de ani in jur de 1,500 EUR. Sa presupunem ca s-a mutat singur si plateste o rata sau o chirie de 300 EUR/luna. Pana acum nu economisea mare lucru iar daca o facea, tinea banii in banca, mancati de inflatie.

Cu un plan bine facut si un mic efort financiar, ar putea pune deoparte 500 EUR/luna, pe care ii poate investi cu secventialitate intr-un indice global precum FTSE All World, cu un randament asteptat pe termen lung de 5%/an. Sa zicem ca vrea sa se pensioneze anticipat la 50 de ani, ceea ce inseamna ca are la dispozitie un orizont investitional de 20 de ani.

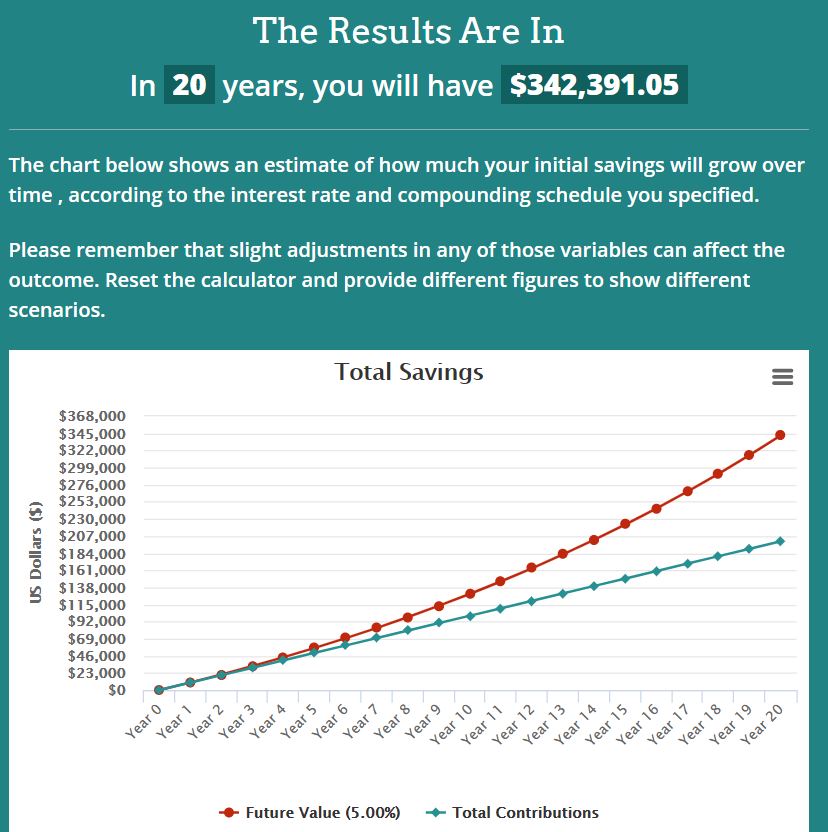

Vom introduce datele respective intr-un calculator al dobanzii compuse, pentru a estima ex-ante valoarea portofoliului investitional, indexata cu inflatia, la varsta pensionarii. De asemenea, cu toate ca este un portofoliu format doar din actiuni, vom lua in calcul o rata de retragere sigura de 3%.

Sa vedem asadar care sunt rezultatele investitiei noastre dupa cei 20 de ani in care am beneficiat de un randament mediu anualizat cu capitalizare de 5%/an. Acesta a fost pe termen foarte lung randamentul real al pietelor de capital si chiar daca nu ne propunem sa extrapolam rezultatele din trecut pentru viitor, poate fi un benchmark destul de rezonabil.

Se pare ca Corporatel a reusit sa acumuleze suma impresionata de peste 200,000 EUR dupa 20 de ani, cu un total al contributiilor lunare de 120,000 EUR. Asta inseamna ca mai bine de 80,000 EUR se datoreaza pietei de capital si, as zice eu, mai ales optimizarii pe care Corporatel a facut-o:

- fiind tanar, a investit doar in actiuni, care au cel mai mare randament asteptat

- a evitat fondurile mutuale sau de pensii private cu comisioane mari de administrare

- a evitat riscurile necompensate, diversificandu-se global

- nu a urmat sfaturile colegilor de birou, care dupa ce s-au laudat ca au futut mai mult decat el (picioare in gard), acum isi etaleaza calitatile de pseudo-investitori (nascuti, iar nu facuti din laba) in Bitcoin si alte crypto

Presupunand ca Corporatel ar fi cel mai mare afon in investitii, a reusit printr-o alocare inteligenta, cu un portofoliu simplu si eficient, sa aiba rezultate destul de bune. Cu toate acestea, suma pe care a obtinut-o i-ar permite sa traiasca cu doar 6,000 EUR/an, mai putin decat si-ar fi dorit.

Ce solutii are Corporatel in acest caz?

- Sa munceasca mai mult, pensionandu-se mai tarziu

- Sa economiseasca mai mult pentru a se pensiona la timp

- Sa isi asume mai mult risc fara garantia unui randament mai mare

Aparent colegii de birou care se imbraca de la Prada, mananca shaorma cu fructe de mare de la bistro si locuiesc intr-un complex rezidential de fite din Floreasca, la care platesc rate pe 30 de ani ca sa impresioneze o sparta (pe care puteai sa o intepi si cu tarif orar) i-ar recomanda sa-si ia mai mult risc (si din ala necompensat din zona de Nord a capitalei) speculand in crypto.

Dintre solutiile de mai sus, singurele doua variante fiduciare (chiar daca nu intra in rubrica de crypto-shaorma cu de toate) raman a economisi mai mult sau a munci mai mult. Sa vedem asadar cum arata cele doua variante.

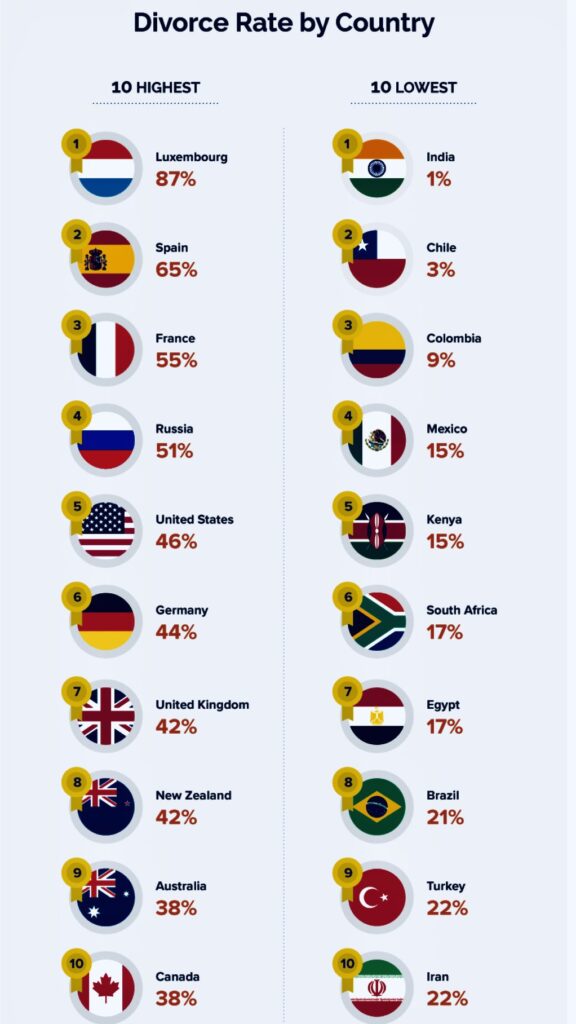

Se pare ca in prima varianta, amanarea recompensei cu inca 7 ani i-a adus lui Corporatel nu numai satisfactia de a se putea retrage la 57 de ani cu 10,000 EUR/an dar si oportunitatea de a mai lua in ciocan niste colege de la munca, care intre timp au divortat. Apropo, in cazul in care aveati vise umede cu mariajul, poate aruncati cate un ochi pe rata divorturilor in lume.

Ca sa fac o paranteza, privind imaginea de mai sus, pun pariu ca te gandesti ca o coace cel mic. Daca cumva esentele tari nu se tin in sticlute mici? Inainte de toate, eu m-as gandi bine pentru cine am muncit toata viata mea.

Dar daca Corporatel ar vrea totusi sa se retraga anticipat la 50 de ani? In acest caz va fi fortat sa economiseasca mai mult pentru a-si atinge obiectivul. Astfel, Corporatel va trebui sa economiseasca 10,000 EUR/an, echivalentul a 833 EUR/luna pentru a se putea pensiona la 50 de ani.

“Cei din urma vor fi cei dintai” imi vei spune. Zau ca nu stiu cine te-a mintit, dar in investitii e taman invers. Cu cat te apuci mai devreme, ajungi mai departe. Timpul este prietenul tau in investitii. Solutia este sa incepi devreme pentru a te bucura de roadele investitiilor tale mai tarziu.

Acest articol reprezinta o recenzie a unui articol mai vechi publicat in Monevator.com, comunitatea de finante personale din UK. Incepatorii au deseori dificultati in a realiza un plan sustenabil pentru viitor, focusandu-se doar pe prezent. In acest articol am exemplificat cum oricine isi poate crea un plan simplu de pensionare pe care sa-l implementeze cu disciplina si rabdare.

Cel mai mare cost intr-o lume a asimetriei informationale si de putere il reprezinta lipsa educatiei financiare. Daca ai nevoie de sprijin cu privire la gestiunea banilor si a finantelor personale, fie ca vine vorba de economisire sau investitii, sunt aici sa te ajut. Pentru analiza finantelor tale personale, iti recomand sa apelezi cu incredere la sedintele de coaching 1-1.

Daca iti doresti sa atingi libertatea si prosperitatea financiara, este imperios sa te educi din punct de vedere financiar si sa investesti eficient. Poti parcurge Ghidul Investitorului Incepator pentru a te pune la punct cu riscurile investitiilor financiare si a descoperi cum iti poti construi un portofoliu simplu si eficient pe care sa-l detii pe termen lung.

Nu trebuie sa parcurgi drumul spre independenta financiara de unul singur, fiindca poate parea anevoios. Alatura-te unei comunitati de oameni motivati care au aceleasi obiective si obtine accesul la informatii de calitate, care sa-ti calauzeasca drumul. Aboneaza-te acum pe Patreon si vei obtine acces inclusiv la grupul privat de facebook si la continutul premium.

Disclaimer:

Argumentele si opiniile prezentate in acest articol sunt doar atat… opinii personale. Acest continut este in scop recreational si prezinta informatii generale, astfel incat nu trebuie sa fie considerat drept sfat investitional sau financiar. Inainte de a lua in calcul orice investitie, consultati un profesionist sau faceti-va propria munca de research. Toate instrumentele financiare sunt riscante iar performanta trecuta nu reprezinta o garantie a rezultatelor viitoare.

<

<