L-am ascultat recent pe legendarul investitor Larry Swedroe intr-un interviu excelent, reiterand principiile de baza ale alocarii de portofoliu si argumentand de ce pietele de capital sunt eficiente, ineficienta putand fi regasita punctual mai degraba in zona actiunilor supraevaluate (care sunt mai greu de shortat, existand limite ale arbitrajului intrucat o actiune poate scadea cu -100% dar poate creste cu 1,000%, ceea ce implica un risc mai mare pentru cei cu pozitii short) si mai putin in zona celor subevaluate.

Eficienta pietei nu inseamna ca pretul pietei este pretul corect. Avem bule ocazionale, asa cum am avut in perioada .com a anilor 2000 si recent, nu cu mult timp in urma, am vazut acelasi lucru cu multe dintre acele actiuni meme. Larry Swedroe considera ca ceea ce inseamna eficienta pietei este ca pretul pietei este cea mai buna estimare pe care o avem cu privire la pretul curent si este foarte dificil sa supraperformam incercand sa alegem actiuni individuale sau sa facem timing-ul pietei.

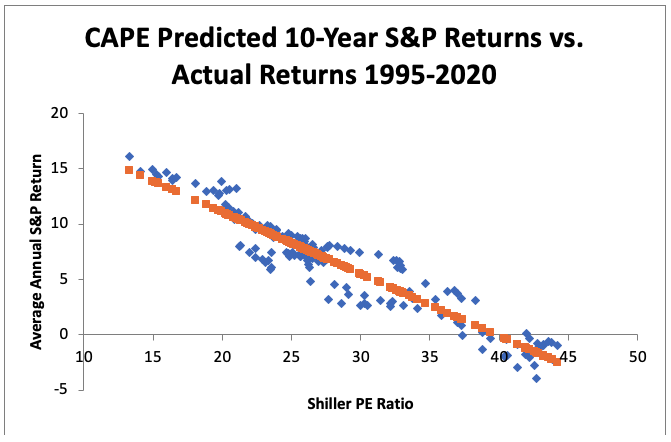

Acesta este un sustinator al pietei globale ca alocare de baza, intrucat este foarte greu sa bati piata, luand in considerare adaugarea de tilt-uri in portofoliu pe baza de evaluari. Larry Swedroe a reiterat cu aceasta ocazie ca indicatorul Shiller CAPE este singurul care poate prezice partial randamentele pietei de capital, fiind cel mai bun element de forecast investitional.

Ce este indicatorul Shiller CAPE

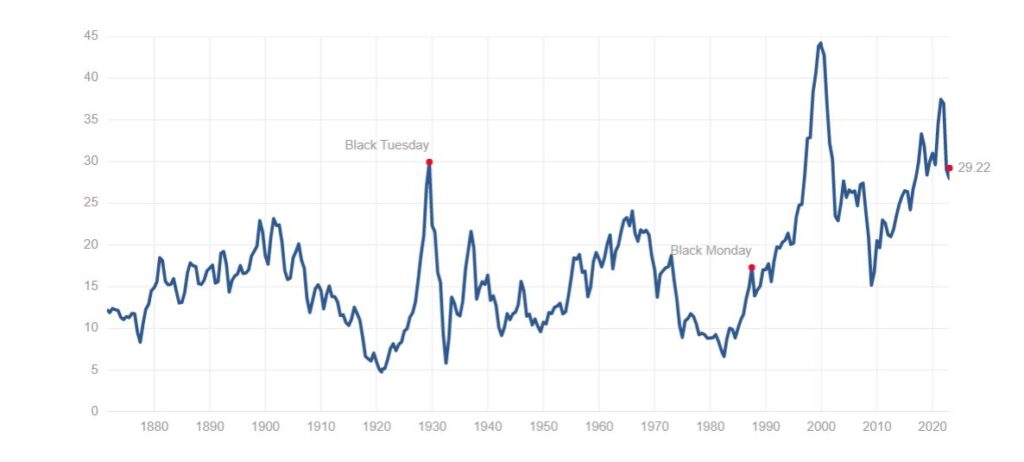

Avand in vedere ca in dialogul socratic Phaidon, cunoasterea inseamna reamintire, da-mi voie sa-ti reamintesc faptul ca indicatorul Shiller CAPE este definit ca raportul dintre pretul curent al indicelui pietei de actiuni si media mobila pe 10 ani a incasarilor ajustate la inflatie. Acest metric a fost inventat de laureatul premiului Nobel pe economie, Robert Shiller, fiind destinat in principal indicelui american S&P500 si devenind o modalitate populara de a intelege evaluarile pietei de capital.

Este folosit ca masura de evaluare pentru a prognoza randamentele viitoare ale pietei de capital, unde un raport CAPE mai mare ar semnala randamente asteptate mai mici, iar un raport CAPE mai mic ar prognoza randamente asteptate mai mari. De pilda, indicele american S&P500 are un CAPE de 29.22, fiind de doua ori mai mare decat mediana istorica de 15.

Pe de alta parte, el nu poate fi folosit ca vehicul de market timing avand in vedere ca pietele pot ramane irationale pe termen scurt, astfel incat actiunile supraevaluate sa continue sa supraperformeze, iar cele subevaluate sa continue sa subperformeze. Mai mult, in teoria pietelor eficiente, actiunile ieftine sunt ieftine pentru un motiv, iar acel motiv este riscul mai mare pe care investitorii si-l asuma, ceea ce inseamna ca randamentele superioare vin la pachet cu un cost al volatilitatii mult mai ridicate.

Sigur, vei spune ca acest lucru nu te deranjeaza, ca esti dispus sa iti asumi o volatilitate mai mare pentru un randament superior. Daca nu te-as cunoaste atat de instabil emotional, as fi tentat sa-ti dau dreptate partial si sa merg pe ipoteza lui Warren Buffett, care afirma ca volatilitatea nu este un risc pentru un investitor pe termen lung, ci doar obtinerea unui randament nesatisfacator. Asa este, aventurierule, dar sa nu incurcam borcanele, caci atentie, una este slibovita si alta fernetul.

Va sa zica nu volatilitatea masurata ca deviatie standard ne deranjeaza, ci predictibilitatea rezultatului final. Desigur, se spune ca daca nu te bucuri de parcurs, destinatia s-ar putea sa te dezamageasca, insa daca parcursul este unul foarte agitat, cu multe obstacole, ai vrea ca macar rezultatul obtinut in cele din urma sa fie unul pozitiv, pentru a compensa riscul asumat.

Riscul necompensat al actiunilor individuale

Pentru cei mai nepriceputi, exista si varianta investitiei in actiuni individuale, acolo unde riscul este necompensat. Pai de ce, acolo nu am un randament asteptat, te vei intreba tu. Ba prea bine ca ai aventurierule, nu de randamente asteptate duci tu lipsa, ci de putina minte si pricepere. Larry Swedroe face o paralela excelenta cu jocul la ruleta atunci cand investesti in actiuni.

Ca sa fim expliciti, aici ne referim la actiuni individuale. Sa zicem ca actiunea Tesla iti aduce un randament asteptat de 10% in medie daca invartesti ruleta de 100 de ori. Cum insa tu ai selectat o singura actiune, randamentul respectivei invarteli poate fi de -100% sau de 1,000%, ceea ce inseamna ca poti la fel de bine sa pierzi toti banii sau sa dai lovitura. Pentru a obtine acel randament mediu anualizat, trebuie sa invartesti ruleta de suficient de multe ori. Doar asa poti sa elimini riscul necompensat.

Dispersia randamentelor potentiale

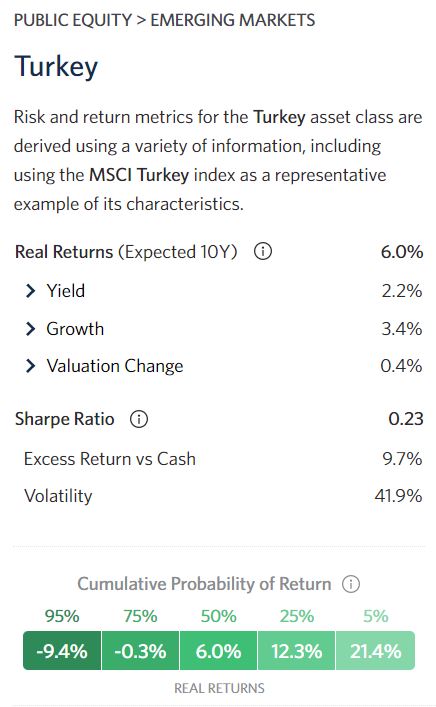

Revenind la lucruri mai serioase, chiar daca indicatorul Shiller CAPE ne poate indica randamentul mediu anualizat pe care l-ar avea o investitie, acest lucru nu este suficient intrucat dincolo de volatilitatea inregistrata pe parcurs intre t0 si t1, actiunile pot avea o dispersie mare a randamentelor potentiale, astfel incat randamentul mediu sa devina redundant.

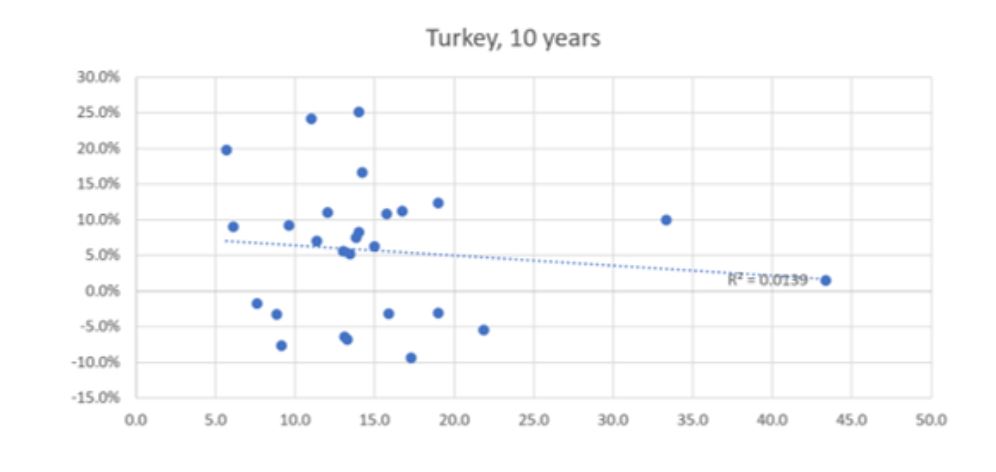

De exemplu in cazul Turciei, cu toate ca randamentul mediu asteptat este de 6% anualizat in termeni reali pentru urmatoarea decada, in cel mai rau scenariu putem pierde aproape toti banii, iar in cel mai bun putem avea un randament spectaculos. De aceea, o astfel de investitie este foarte riscanta, fiindca ar putea sa nu ne aduca acel randament mediu asteptat din cauza dispersiei mult prea ridicate a randamentelor potentiale. Prin urmare, ar fi chibzuit sa limitam expunerea pe astfel de active.

Asa cum afirma si Mihai Purcarea, CFA Romania, “performanta pe termen lung e data de cei care sunt in medie sau putin peste medie in fiecare an. Consistenta bate performanta pe termen scurt 100% din cazuri. Uitati-va la investitorii care au reusit cariere cu adevarat bune: Buffett, Dalio etc. Aproape in niciun an n-au fost pe varf. Performerii cei mai buni sunt cei care sunt constanti, daca an dupa an esti pe medie sau putin peste medie, pe un termen de 10 sau 15 ani vei fi in top 1%.

Uitati-va la Howard Marks, cum e Buffett in zona de equity, asa e Howard Marks pe partea de fixed income, un geniu absolut omul. N-a fost niciodata in top, dar daca te uiti pe cariera lui de 40-50 de ani, e in top 0.1% omul ala si intotdeauna a fost undeva in medie. O pierdere odata luata e foarte greu sa o recuperezi si atunci daca tintesti ceva foarte sus, iti asumi si riscuri pe masura si mai devreme sau mai tarziu vei avea un drawdown extrem de mare. La inceput si eu incercam sa dau lovitura si dat lovitura pe termen scurt de cele mai multe ori inseamna ruina pe termen lung”

Cu alte cuvinte tine minte, secretul nu este sa bati piata, fiindca oricum nu o vei putea face in mod consistent, cum nu au facut-o nici cei mai mari investitori din lume, al caror succes se datoreaza mai degraba disciplinei si rabdarii, managementului riscului. Investitiile raman un joc cu suma pozitiva atata timp cat nu incerci sa concurezi cu ceilalti pentru a obtine randamente superioare, fiindca atunci devin un joc cu suma nula. Scopul este, cum afirma si Taleb, sa ramai in joc, sa poti juca si maine.

Criticii indicatorului Shiller CAPE

Au existat recent o serie de critici la adresa indicatorului Shiller CAPE de evaluare a actiunilor pe baza raportului intre pret si castiguri ajustate ciclic la inflatie, cu privire la capacitatea sa predictiva. De pilda, un articol din 2017 din Advisor Perspectives sublinia ca raportul nu reprezinta o masura realista a randamentelor viitoare ale actiunilor, deoarece castigurile pe 10 ani includ criza financiara globala.

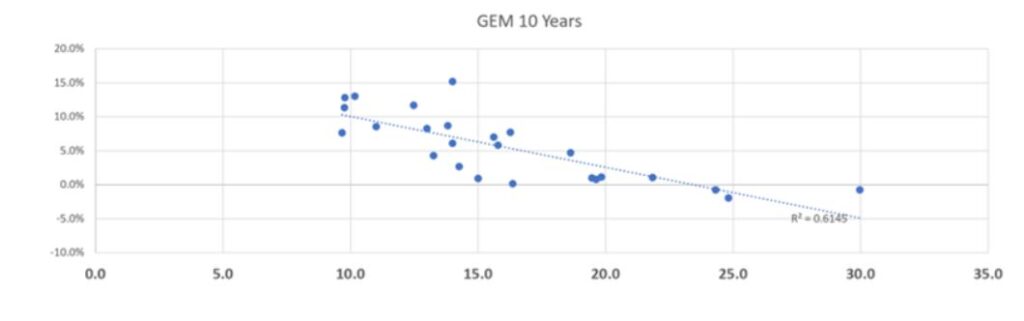

Altii au sustinut ca schimbarile in regulile contabile inseamna ca nu poti compara CAPE-ul de astazi cu cel istoric pentru a vedea daca este subevaluat sau supraevaluat. O analiza realizata de Vanguard a constatat ca coeficientul de determinare R² sau capacitatea de predictie a Shiller CAPE vs randamentele obtinute pe 10 ani intre 1926 si 2011 a fost de 0.43. Desi 0.43 este un coeficient ridicat pentru un activ ale carui randamente ar trebui sa fie aleatoare, el ofera criticilor un motiv sa-l conteste.

Cu toate acestea, intr-o perioada in care regulile contabile s-au schimbat, timp in care criza financiara din 2008 a decimat profiturile companiilor, CAPE a explicat 90% din variatia randamentelor pe 10 ani. Avand in vedere ca in acest moment CAPE-ul pentru S&P 500 este 29.22, rezulta ca randamentul pe 10 ani la care ne putem astepta folosind modelul de mai sus este de 5,89%, cu o probabilitate de 67% ca acesta sa fie intre 4,52% și 7,26%.

Pentru ca indicele S&P500 sa obtina in urmatorii 10 ani un randament anualizat similar celui istoric de 10% ar presupune 3 deviatii standard deasupra a ceea ce ne prezice modelul, si anume 5,89%. Daca randamentele se supun unei distributii normale gaussiene, atunci asta inseamna nici mai mult nici mai putin decat o probabilitate de 0.3% pentru indicele S&P500 sa ofere 10%.

Asa cum rezulta in urma studiului Vanguard, CAPE a prezis doar 43% din variatia randamentelor S&P 500 pe 10 ani intre 1926 si 2011. Prin urmare, va puteti astepta ca predictibilitatea mai recenta a CAPE-ului sa fie o anomalie. Nu este. Din 1975, indicatorul Shiller CAPE a explicat 85% din variatia randamentelor viitoare ale actiunilor. De fapt, capacitatea CAPE de a prezice randamentele pe 10 ani a fost remarcabil de puternica pana chiar inainte de Marea Depresie. Coeficientul R² incepand cu 1970 este 0.7. Este greu de respins valoarea unui indicator care poate prezice 70% din variatia randamentelor viitoare ale actiunilor.

Articolul lui Robert Shiller a readus in discutie conceptul lui John Maynard Keynes de spirite animale asupra pretului actiunilor. Uneori oamenii sunt mai incantati de ideea de a investi in actiuni, iar alteori isi pierd nervii. Acest lucru are ca rezultat fluctuatii de evaluare, fiind mai scumpe in perioadele de expansiune si mai ieftine in timpul recesiunilor cand investitorii sunt pesimisti.

Predictibilitatea CAPE reprezinta o problema pentru cei care folosesc randamentele medii istorice pentru a proiecta randamentele viitoare. Desi este considerata o erezie, predictibilitatea randamentelor provoaca, de asemenea, abordarea politicii investitionale de a mentine o alocare constanta a activelor. Un investitor care are bias-uri comportamentale va actiona emotional la fluctuatiile pietei, pe cand un robot disciplinat va analiza evaluarile curente si va face ajustarile necesare.

Investitorul comportamental este dispus sa accepte actiuni cu randamente mai mici in portofoliu in perioada de expansiune economica deoarece este foarte tolerant la risc. In timpul unei corectii bursiere, el capata aversiune la risc si evita sa investeasca in actiuni. O alocare constanta sau strategica previne reactiile emotionale, ajutand investitorul sa rebalanseze catre activele riscante care au scazut si sa reduca riscul cand piata creste. Rebalansarea automata elimina emotiile din ecuatie.

Rebalansarea automata nu este optima deoarece robotul poate performa mai bine raspunzand la ceea ce pietele sunt dispuse să plateasca pentru risc. Construirea portofoliilor pe baza de evaluare fundamentala este dificila deoarece managerii de portofoliu și investitorii individuali nu sunt roboti. Ei nu vor sa-si asume mai multe riscuri cand pietele scad sau sa reducă riscul atunci cand cresc. Dar investitorii ar face bine sa se gandeasca la CAPE ca fiind pretul riscului.

Un investitor este un evaluator al riscului care se plimba pe culoarul magazinului de investitii. Cand riscul este la vanzare, investitorii ar trebui sa cumpere mai mult risc. Cand riscul este scump, ar trebui sa cumpere mai putin si nu ar trebui sa se astepte sa castige la fel de bine cand, ca astazi, aproape mai nimic din magazinul de investitii nu este la discount.

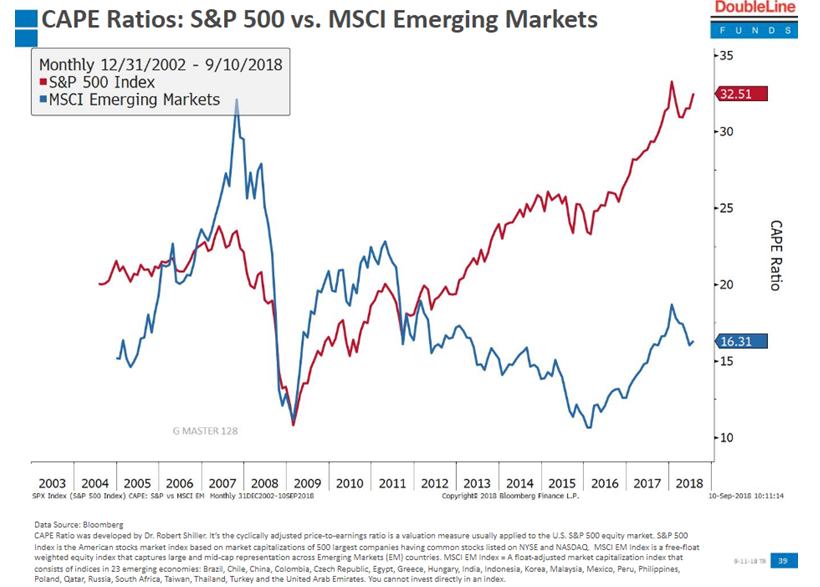

Indicatorul Shiller CAPE in tarile emergente

Mai departe vom evalua performanta potentiala a pietelor mai ciclice din zona tarilor emergente prin prisma evaluarii fundamentale pe baza indicatorului Shiller CAPE, acestea fiind mult mai expuse volatilitatii ciclurilor economice. Aceste cicluri conduc deseori la perioade cu evaluari extreme ale pietelor atat in ceea ce priveste actiunile scumpe, cat si cele ieftine.

Daca pe termen scurt acesta nu are absolut nicio relevanta, fluctuatia pietelor de capital fiind incontrolabila, pe termen lung randamentele nu sunt aleatoare. Cu cat orizontul de timp este mai lung, cu atat predictibilitatea indicatorului CAPE este mai mare. Trebuie spus ca CAPE-ul functioneaza deosebit de bine in pietele cu economii supuse volatilitatii fluxurilor comerciale si valutare (America Latina, Turcia, Indonezia) si mai putin bine pentru economiile mai stabile (de exemplu Asia de Est).

In ultimii ani CAPE-ul a fost ineficient in prezicerea randamentelor anuale. Acest lucru s-a intamplat intrucat momentum-ul a fost driver-ul principal al performantei pietei de capital. Mai mult decat atat, sa nu uitam ca tarile emergente au pornit in decada precedenta de la valuation-uri foarte ridicate si abia mai recent au ajuns sa se tranzactioneze la evaluari atragatoare.

Totusi, recent am observat o schimbare de trend, cu factorul value incepand sa surclaseze actiunile de crestere pe majoritatea pietelor. Mai mult, pietele de actiuni cu CAPE foarte scazut au inceput sa rasplateasca investitorii. De pilda, cele mai ieftine piete pe baza indicatorului Shiller CAPE la sfarsitul anului 2021 (Turcia si Brazilia) au avut performante exceptionale in 2022.

Totusi, probabil te intrebi cand este util sa folosesti indicatorul Shiller CAPE in managementul de portofoliu:

1. Cand realizam planificarea strategica a portofoliului de investitii pentru a ne face o idee cu privire la randamentele potentiale

2. Atunci cand indicatorul Shiller CAPE se afla la niveluri extreme

Mai jos vom arunca o privire asupra catorva exemple oferite de Jean Van de Walle, cu focus special pe zona tarilor emergente.

Indicele american S&P500

Indicele american S&P500 nu a livrat randamente anualizate pe 10 ani de peste 10% atunci cand indicatorul CAPE a fost peste 25, asa cum este astazi. Mai mult, de fiecare data cand piata a oferit un randament anualizat mai mic de 5%, CAPE a fost peste 30. Actualul indicator CAPE de 29.22 pentru actiunile americane sugereaza randamente nominale moderata de o singura cifra, fara a lua in considerare supraevaluarea dolarului, care ar putea inrautati randamentele potentiale pentru investitorii europeni.

Indicele MSCI Emerging Markets

In acest moment, pe baza datelor furnizate de Research Affiliates, indicele MSCI Emerging Markets ce contine actiuni ale tarilor emergente are un CAPE sub 15, fiind evaluate la un pret corect. Neaflandu-ne la extreme, acest lucru ne ofera putine informatii, avand in vedere volatilitatea mai ridicata. Putem anticipa totusi o probabilitate scazuta atat de a obtine randamente negative cat si foarte ridicate in urmatoarea decada. Avand in vedere asteptarile moderate, probabil ca atata vreme cat CAPE-ul se mentine sub 15 putem cumpara si eventual incepe sa reducem pozitia atunci cand CAPE-ul devine mai mare de 20 daca vorbim de alocare tactica. Daca folosim alocarea strategica, atunci pur si simplu rebalansam automat discretionar sau non-discretionar.

Indicele FTSE India

Luand in considerare un CAPE de peste 25 in prezent, semnificativ peste mediana istorica de 20, India pare destul de scumpa atat din punct de vedere istoric, cat si relativ. Cu toate acestea, la evaluari aproximativ egale, India are perspective de crestere mai bune decat SUA, acest optimism al cresterii PIB-ului fiind incorporat in entuziasmul investitional. Evaluarile curente fac sens in contextul in care asteptarile unei cresteri economice seculare se confirma, altminteri randamentele asteptate vor fi scazute. Personal raman investit in India pe termen lung fiindca nu vreau sa ratez trenul daca povestea se confirma. Pe de alta parte, actiunile din India sunt atragatoare pentru cumparare la un CAPE sub 20 si devin favorite pentru reducerea expunerii peste 30.

Indicele MSCI China (actiunile listate in Hong Kong)

Luand in considerare distributia randamentelor istorice tinand cont de evaluarea fundamentala, actiunile componente ale indicelui MSCI China par sa ofere randamente potentiale interesante la un CAPE in jur de 10 ca astazi, reducand riscul unor randamente negative. Pe de alta parte, la un CAPE peste 20 am putea intra in teritoriul supraevaluarii, iar atunci ar trebui sa luam in calcul reducerea graduala a expunerii pe China. Aici nu luam in discutie riscuri geopolitice precum razboiul cu Taiwan.

Indicele FTSE Brazilia

Conform datelor furnizate de Research Affiliates, in acest moment indicele FTSE Brazilia are un CAPE in jur de 11, relativ sub mediana istorica. Pe baza datelor istorice, exista premisele unor randamente ridicate pentru actiunile din Brazilia, insa nu putem exclude evolutii dezamagitoare, tinand cont de impredictibilitatea din America Latina. La un CAPE de 10 sau mai mic Brazilia pare un candidat bun de cumparare, riscul fiind atragator, iar peste 20 incepe sa se manifeste celebra boala olandeza.

Indicele FTSE Korea

Pe baza datelor Barclays, CAPE-ul este in jur de 10-11 pentru indicele FTSE Korea, situandu-se sub mediana istorica, ceea ce ar indica ca riscul este atractiv pentru actiunile sud-coreene. La acest nivel de CAPE ne putem astepta la randamente ridicate, insa tinand cont de volatilitatea distributiei, nu avem nicio garantie. Totusi, riscurile sunt scazute sa obtinem randamente negative. Ca si in cazul Braziliei, actiunile sud-coreene par atragatoare la un CAPE sub 10 pentru cumparare si peste 20 pentru vanzare.

Indicele MSCI Filipine

Cu un CAPE sub 15, actiunile indicelui MSCI Filipine par atragatoare la evaluarile actuale, oferind premisele unor randamente ridicate in conditii de risc, care insa nu pare scump. La un CAPE peste 25, situatia s-ar schimba dramatic, perspectivele unor randamente pozitive reducandu-se substantial. De mentionat coeficientul de determinare R² destul de puternic, de 0.51.

Indicele MSCI Turcia

In ciuda raliului spectaculos de peste 100% din ultimul an, actiunile turcesti raman atragatoare la un CAPE de 11, oferind premisele unor randamente bune, inclusiv in contextul momentumului pozitiv. Cu toate acestea, volatilitatea distributiei este foarte ridicata, asa cum se poate observa si de pe grafic, astfel incat in ciuda evaluarilor ieftine atat istoric cat si relativ, este o piata foarte riscanta cu turbulente macroeconomice. Lira turceasca pare subevaluata vs dolar dar avem de a face cu o inflatie galopanta si cu rezerve valutare destul de mici care sa protejeze moneda locala. MSCI Turcia devine favorit de vanzare la un CAPE peste 15 din punct de vedere fundamental, dar daca luam in calcul caracterul speculativ, poate fi redus riscul mai repede.

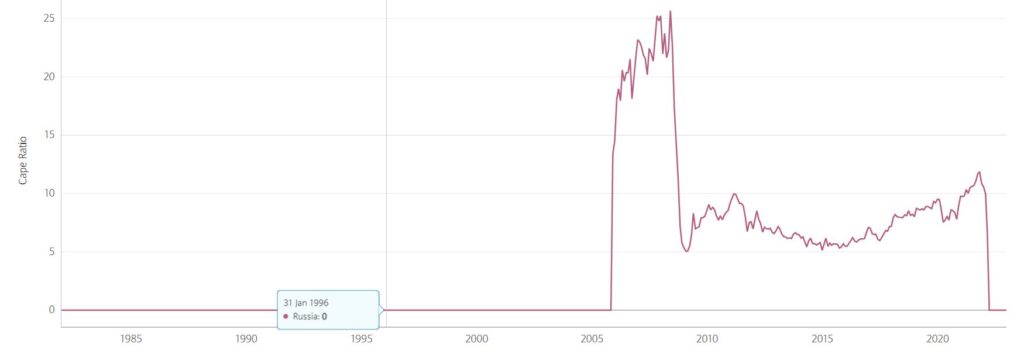

Indicele MSCI Rusia

Se spune ca de cand s-a inventat fuga suntem primii la bataie. Asa si cu investitorii care se bat sa investeasca in Rusia, numai ca MSCI a exclus Rusia din indicii globali si a eliminat inclusiv indicele pe baza de ADR-uri (American depositary receipts), astfel incat singurul indice ramas intact este cel care replica piata locala, insa ETF-urile cu replicare fizica au fost deja lichidate, actiunile ramanand blocate la custodian. Ca sa incheiem intr-un ton optimist, odata marcate la 0, la un CAPE de 0 riscul pare scazut iar randamentele potentiale foarte ridicate, daca piata va fi redeschisa vreodata. Pierzi, castigi, negustor te numesti!

In concluzie, mergem inainte ca inainte era mai bine, privind cu optimism si catre viitor, dar ramanand precauti si rezervati in contextul evaluarii fundamentale destul de ridicate pentru majoritatea pietelor de capital, ceea ce ne indica randamente asteptate mai scazute decat cele istorice, mai ales pentru S&P500. Cei care au o viziune pe termen lung si apetit la risc pot adauga tilt-uri regionale in acele zone cu randamente asteptate mai mari, tinand cont si de volatilitatea distributiei.

Chiar daca CAPE-ul are merite in predictia randamentelor viitoare, el nu poate fi folosit ca vehicul de market timing, fiind util insa in planificarea strategica. CAPE-ul s-a dovedit mult mai eficient in schimb in pietele ciclice, precum tarile emergente, acolo unde ciclurile economice de explozie si prabusire a pietelor sunt mai dese, in special atunci cand evaluarile sunt la extreme.

Cel mai mare cost intr-o lume a asimetriei informationale si de putere il reprezinta lipsa educatiei financiare. Daca ai nevoie de sprijin cu privire la gestiunea banilor si a finantelor personale, fie ca vine vorba de economisire sau investitii, sunt aici sa te ajut. Pentru analiza finantelor tale personale, iti recomand sa apelezi cu incredere la sedintele de coaching 1-1.

Daca iti doresti sa atingi libertatea si prosperitatea financiara, este imperios sa te educi din punct de vedere financiar si sa investesti eficient. Poti parcurge Ghidul Investitorului Incepator pentru a te pune la punct cu riscurile investitiilor financiare si a descoperi cum iti poti construi un portofoliu simplu si eficient pe care sa-l detii pe termen lung.

Nu trebuie sa parcurgi drumul spre independenta financiara de unul singur, fiindca poate parea anevoios. Alatura-te unei comunitati de oameni motivati care au aceleasi obiective si obtine accesul la informatii de calitate, care sa-ti calauzeasca drumul. Aboneaza-te acum pe Patreon si vei obtine acces inclusiv la grupul privat de facebook si la continutul premium.

Disclaimer:

Argumentele si opiniile prezentate in acest articol sunt doar atat… opinii personale. Acest continut este in scop recreational si prezinta informatii generale, astfel incat nu trebuie sa fie considerat drept sfat investitional sau financiar. Inainte de a lua in calcul orice investitie, consultati un profesionist sau faceti-va propria munca de research. Toate instrumentele financiare sunt riscante iar performanta trecuta nu reprezinta o garantie a rezultatelor viitoare.

<

<