De cand Iisus Hristos din Nazaret obisnuia sa transforme apa in vin in mod miraculos, legenda spune ca tot de atunci au inceput si investitorii sa se imbete cu apa rece, visand la randamente spectaculoase din investitii, sedusi de snoavele unor vanzatori de iluzii de pe meleagurile autohtone, care cu asta se ocupa, atunci cand li se da apa la moara si voie sa circule liberi prin cusca.

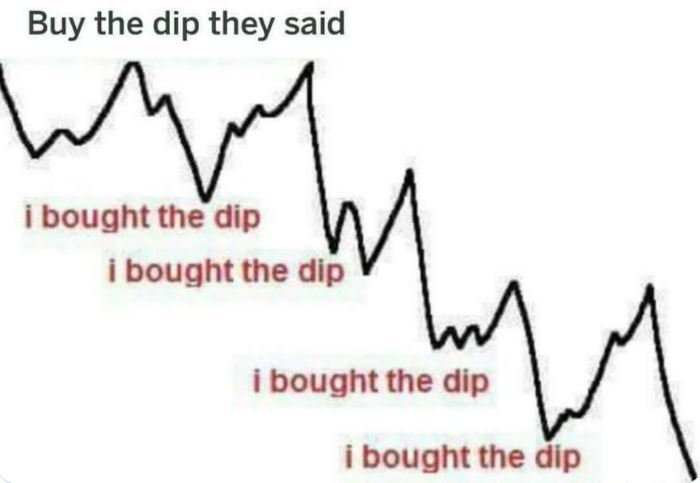

Altii, mai vinovati din fire, nu s-au limitat la a visa pentru a se hrani doar cu gustul amar al deznadejdii si au purces la asaltul sangeros asupra finantelor personale in cautare de randamente si mai mari, asumandu-si riscuri necompensate care le-au adus, pe langa randamente nerealizate, inclusiv pierdere de capital, dupa dictonul “Mergem inainte, ca inainte era mai bine”.

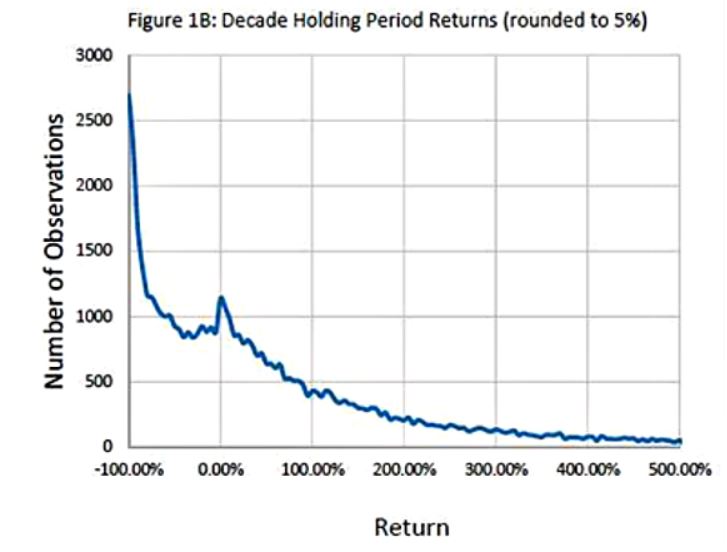

Cu alte cuvinte ei n-au inteles inca, la 2,000 de ani dupa Hristos, diferenta intre risc sistemic si idiosincratic, caci cand iti faci chip cioplit si te inchini la falsi profeti, sa-ti dea conu’ Taleb noroc si sa te fereasca Dumnezeu de rele, ca binele ti-l mai faci si singur. Warren Buffet spunea ca pentru un investitor pe termen lung volatilitatea nu este un risc, ci doar sa nu obtii randamentul realizat de care ai nevoie. Asa este, insa din lucrarea lui Bessembinder aflam ca doar 4% din actiuni au batut titlurile de stat.

Asa cum si Danila Prepeleac a invatat pe cheltuiala sa, din istorie, religie si greseli cu totii invatam in cele din urma, doar ca uneori s-ar putea sa fie prea tarziu, caci atunci cand te duci cu caruta cu bani gaurita la pomul laudat, s-ar putea sa o iei in mana daca nu o convingi sa ti-o dea pe-a ei si sa o iei de nevasta, cu toate ca gurile rele spun ca pe vremurile astea nu se mai cuvine sa te insori, marind riscul idiosincratic. Cu toate acestea, doi cercetatori italieni, Enrico Violi si Federico Camerini, au publicat o lucrare din care rezulta ca investitia in indici ai tarilor emergente nu mareste semnificativ riscul asimetriei randamentelor.

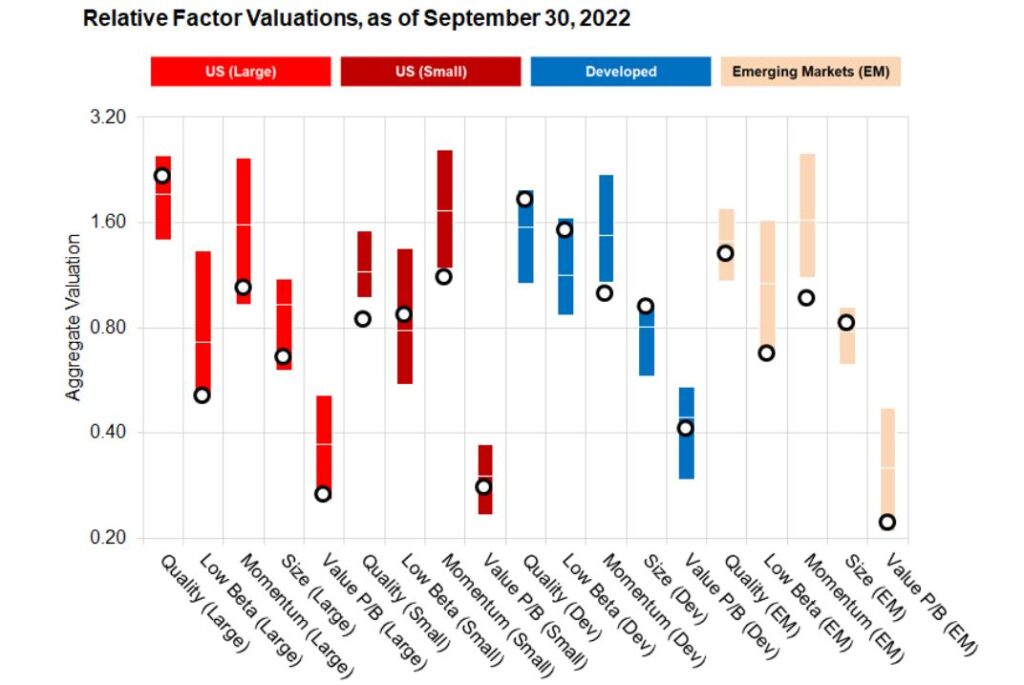

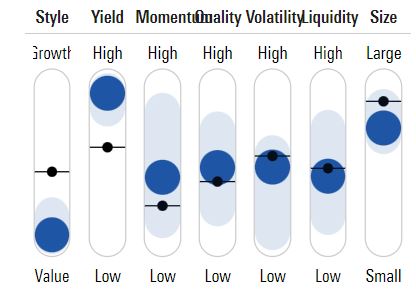

Va sa zica ceea ce ne intereseaza pe noi in investitii este captarea surselor de risc sistemic (nu necompensat), care ne pot aduce pe termen lung prima de risc scontata daca ne da Taleb noroc. Pe langa captarea pietei ca atare (market beta), putem urmari si surse de risc compensate alternative, precum factorii in investitii in format long only: quality (gross profitability), value (price to book), size, momentum. Abordarea multifactor este cea mai eficienta si usor de implementat pentru investitorii de retail.

Cu toate acestea, nu toti factorii sunt la fel de ieftini astazi. De pilda quality este destul de scump comparativ cu datele istorice. Daca ar fi sa selectam un singur factor care astazi pare subevaluat, acela este value, in special in zona tarilor emergente, insa timing-ul factorilor este dificil, la fel ca si al pietei. De aceea, dincolo de faptul ca ne ofera indicii asupra unei prime de risc mai mari decat cea istorica pentru actiunile de tip value, o abordare sistematica a riscului este preferabila ca alocare strategica. Imbinand factorii value si profitability nu obtinem doar diversificare, dar si imbunatatirea randamentelor si reducerea riscului.

Selectia ETF-urilor poate fi facuta atat pe baza de caracteristici, acolo unde putem lua in considerare acele proxy-uri pentru value si profitability, precum price to earnings, price to cashflow sau enterprise value/EBITDA, care nu doar ca ne ajuta sa eliminam value traps, reducand sursele de risc necompensat, dar ne ofera si acces la acei factori in investitii care l-au facut faimos pe Warren Buffet, precum si pe baza de regresii ale factorilor, pentru a vedea in ce masura au fost captati in trecut.

Caracteristicile sunt mai predictive, iar regresiile mai descriptive. Ele pot fi evaluate impreuna, luand in considerare inclusiv studierea metodologiei de constituire a indicilor pentru a lua o decizie cat mai buna. Atentie, price to free cash flow nu este atat de relevant, intrucat cheltuielile cu investitiile (capex) reprezinta cheltuieli discretionare. De aceea o companie precum META este subevaluata. Cu alte cuvinte, o companie care nu investeste in proiecte de dezvoltare ar putea avea un price to free cash flow scazut, creand un fals sentiment de siguranta, provenit din stagnarea business-ului si lancezirea cresterii incasarilor.

Cum spuneam, metricii de evaluare fundamentala sunt singurul predictor al randamentelor asteptate. In acelasi timp, evaluarile curente sunt doar o imagine de moment, iar ele pot fluctua agresiv in timp. Cercetarile empirice precum lucrarea lui Fama si French din 2017 intitulata “Factorii Fama-French si ciclurile economice” ne arata ca motivul principal al dispersiei mari a randamentelor se datoreaza faptului ca primele de risc variaza in timp (daca nu ar fi asa, nu ar exista risc in investitii).

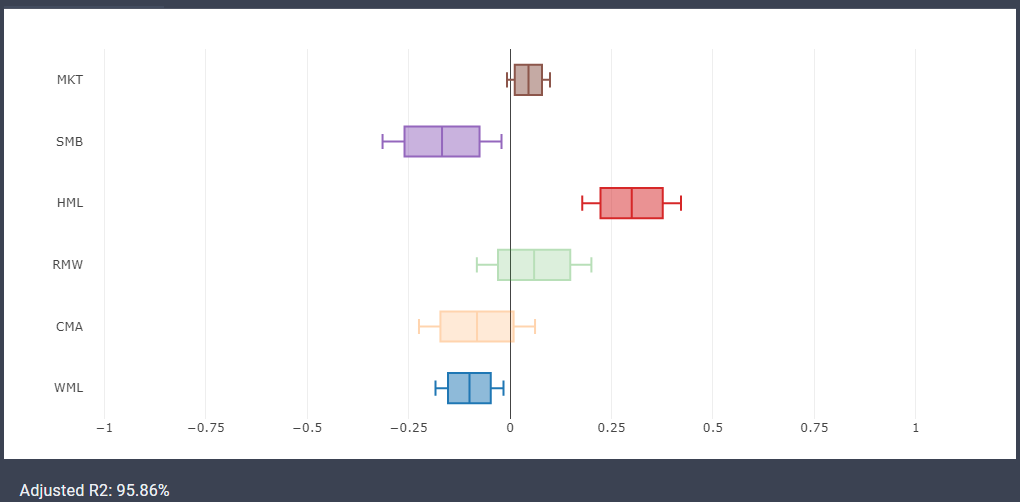

Prin urmare, backtesting-ul ne ajuta sa ne facem o idee despre cum au fost captati factorii in investitii in trecut prin replicarea de catre un ETF a unui anumit indice (in cazul de fata MSCI Emerging Markets Select Value Factor Focus), luand in considerare regresiile pe baza datelor istorice furnizate de MSCI. Putem observa ca intr-adevar ETF-ul MSCI EM Value are o expunere semnificativa pe factorul value (HML – high minus low), precum si o mica expunere pe profitability (RMW – robust minus weak), ceea ce inseamna ca intr-adevar ofera o oarecare protectie impotriva value traps. Trebuie mentionat ca factorul investment (CMA – conservative minus aggresive) este direct corelat si poate fi asociat celui value in regresii, iar din nefericire ETF-ul nu reuseste sa faca un screening pentru a elimina acele actiuni cu momentum negativ, asa cum fac cei de la Avantis in SUA.

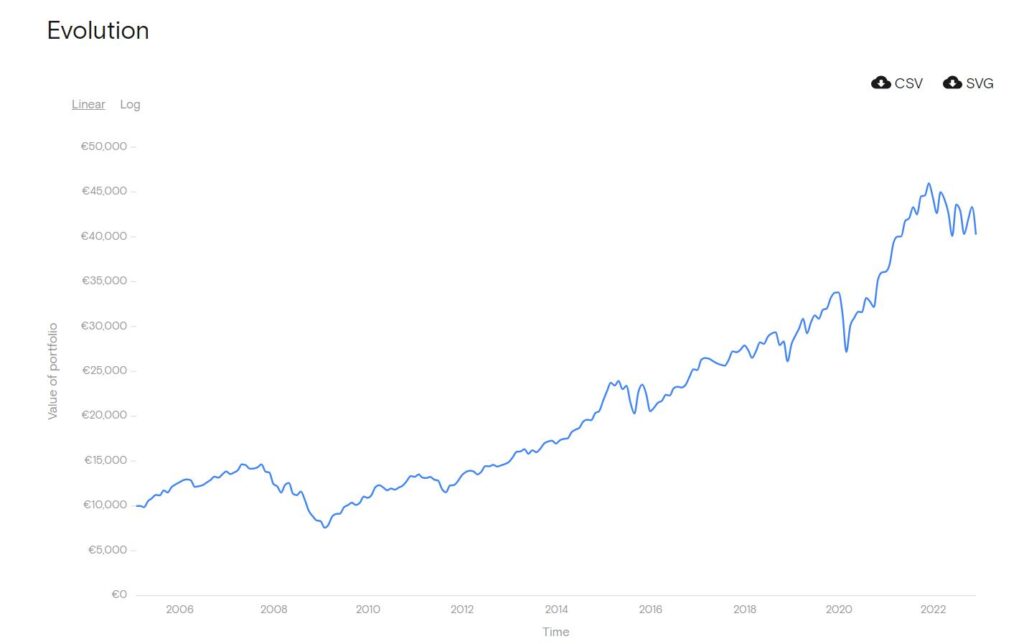

Intr-adevar, daca ne uitam la imaginea de ansamblu, in pofida ultimului deceniu pierdut, actiunile value din zona tarilor emergente au adus randamente satisfacatoare investitorilor pe termen lung, in ultimii 20 de ani aducand o prima de risc suplimentara de 2% fata de indicele blend MSCI Emerging Markets, prima de risc oferita de expunerea pe factorul value. Avand in vedere ciclicitatea factorilor in investitii si faptul ca ei pot subperforma pe perioade lungi de timp, ei nu reprezinta nici pe departe un free lunch, replicarea lor fiind la fel de dificila din punct de vedere comportamental ca si alte strategii in investitii.

Daca tot ne place sa ne uitam la date din trecut, zic sa nu alegem doar ceea ce ne convine si sa selectam o perioada cat mai mare, care sa cuprinde inclusiv ciclurile economice si crizele financiare prin care am trecut. Cu toate ca pietele dezvoltate au performat excelent in ultima decada, daca privim performanta actiunilor value din zona tarilor emergente din anii 2000 pana in prezent, in ciuda performantei slabe recente, ele au surclasat actiunile globale, in special datorita boom-ului din anii 2000.

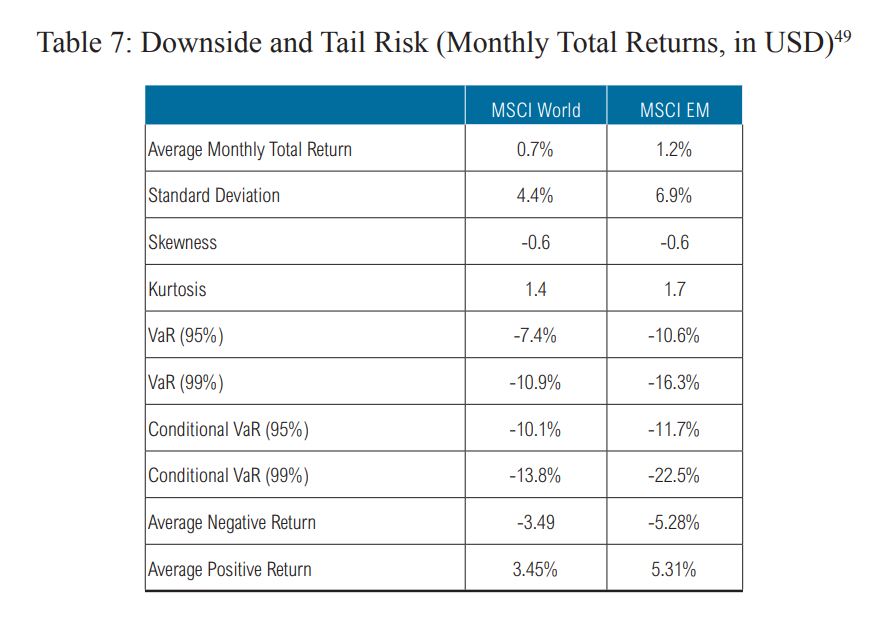

Desigur, vei spune ca este firesc acest lucru, intrucat fiind mai riscante, actiunile tarilor emergente au randamente asteptate mai mari, ceea ce este partial adevarat. Numai ca diversificarea surselor unice de risc nu doar ca ne aduce randamente asteptate mai mari, ci si randamente ajustate la risc mai bune. De pilda, ETF-ul iShares MSCI EM Value a batut piata (MSCI EM Blend) cu peste 1%, in timp ce a avut un Sharpe Ratio mai bun. ETF-ul EM Multifactor (FLXE) a avut randamente si mai mari cu volatilitate mai mica si un Sharpe Ratio ridicat. E tot la fel de adevarat ca William Sharpe afirma in 1964 ca riscul unui activ este contributia acestuia la volatilitatea portofoliului iar variatia raportului Sharpe este explicata doar de risc. Astfel, un Sharpe Ratio ridicat ar putea fi o strategie cu un urias downside, de aceea trebuie tinut cont si de asimetria negativa a randamentelor.

Este fara putere de tagada ca cel mai bun punct de plecare este replicarea indicelui global FTSE All World, disponibila atat prin ETF-ul de la Vanguard, cat si prin cel oferit de iShares, care tocmai a redus comisionul anual de administrare (TER) de la 0.4% pana la 0.2% pentru captarea indicelui MSCI ACWI. Acest lucru este valabil intrucat pe o piata eficienta se considera ca toate activele au acelasi randament ajustat la risc, ceea ce inseamna ca investind in toata piata de capital obtinem beneficiile diversificarii, reducand riscurile idiosincratice si aducandu-ne astfel cele mai bune randamente ajustate la risc.

Acest lucru este confirmat de datele istorice, indicele global FTSE All World aducand un randament anualizat cu capitalizare (CAGR) de peste 8% din 2005 pana astazi, multiplicandu-ne capitalul initial de 4 ori in aceasta perioada, avand o volatilitate masurata ca deviatie standard de 13.72% si un Sharpe Ratio de 0.57. Cu toate acestea, trebuie sa tinem cont ca desi suntem diversificati global, avem expunere preponderent pe o singura piata – SUA (foarte scumpa) si pe un singur factor – market beta.

E tot la fel de adevarat ca nu toate pietele dezvoltate sunt la fel de scumpe. De pilda, conform celor de la JP Morgan, actiunile europene se tranzactioneaza la un discount de circa 30% fata de cele americane. Europa reprezinta doar 3% din alocarea investitorilor din SUA, in ciuda faptului ca reprezinta 20% din universul investitional. Majoritatea investitorilor sunt subalocati in actiuni europene, in ciuda evaluarilor mai atragatoare si a absentei riscurilor valutare, comparativ cu dolarul supraevaluat.

Riscul prejudecatii de recentitate sau recency bias este o eroare cognitiva identificata in finantele comportamentale prin care oamenii cred in mod incorect ca evenimentele recente vor aparea din nou in curand. Aceasta tendinta este irationala deoarece ascunde probabilitatile adevarate sau obiective de aparitie a evenimentelor, determinand oamenii sa ia decizii proaste.

De pilda, conform celor de la Credit Suisse, randamentele realizate in perioada baby boomers au sanse mici sa se repete in viitor, intrucat traim intr-o perioada a rentabilitatilor scazute, in care actiunile globale sunt destul de scumpe, iar ratele de dobanda au ajuns la minime istorice, inainte de cresterile recente ca urmare a impactului inflationist. Asta inseamna ca ne asteapta o decada cu mai multa volatilitate si randamente reale mai mici, facand alocarea de portofoliu sa devina o provocare.

Nici nu am mai luat aici in considerare prognozele de crestere economica anemica pentru economiile dezvoltate sau declinul demografic care risca sa transforme Europa intr-o noua Japonie. Este fara echivoc ca din punct de vedere macroeconomic, exista multe alte provocari care fac improbabila replicarea exceptionalismului american din ultimele decade pe burse.

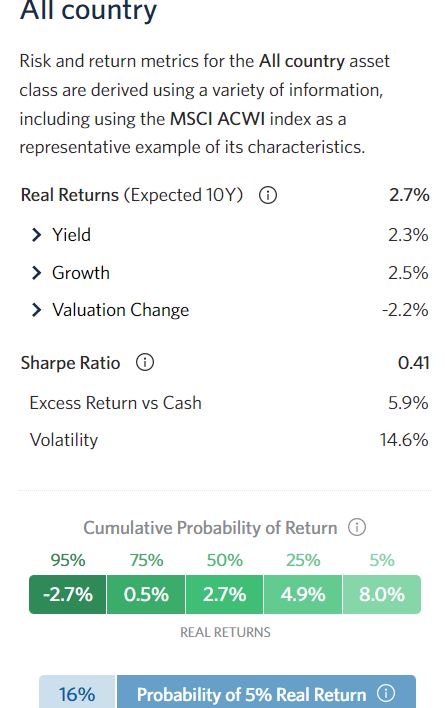

De altfel, pe baza modelelor de evaluare fundamentala, care sunt singurele ce au o oarecare capacitate de predictie, in acest moment actiunile globale sunt asteptate sa ne aduca randamente reale de doar 2.7% pentru urmatoarea decada, semnificativ sub mediana istorica si mult sub asteptarile nerealiste ale investitorilor de retail, imbatati cu apa rece, in loc de un pahar de vin.

Asa cum afirma venerabilul Howard Marks, celebrul investitor in distressed debt al celor de la OakTree Capital, nu stim incotro ne indreptam, dar este foarte important sa stim unde ne aflam astazi. Din pacate, dupa un bull market de mai bine de 10 ani pentru actiunile globale, in special cele americane, astazi suntem fortati sa ne adaptam, investind intr-o lume a rentabilitatilor scazute, avand urmatoarele optiuni, tinand cont de randamentele potentiale ale principalelor clase de active:

- sa investim ca si pana acum, acceptand faptul ca randamentele vor fi mai mici decat in trecut

- sa reducem riscul in piata pregatindu-ne de o potentiala corectie si sa acceptam randamente scazute

- sa vindem tot si sa pastram cash incasand randamente real negative in speranta ca piata se va prabusi curand si ne va oferi randamente potentiale mai mari

- sa ne asumam mai mult risc in speranta unor randamente potentiale mai mari

Fiecare din aceste optiuni are dezavantaje serioase si exista un motiv bun pentru asta. In teorie, este dificil sa obtii randamente bune in conditii de siguranta intr-o lume a rentabilitatilor scazute. Tinand cont de acest lucru, este important sa intelegem riscurile la care ne expunem atunci cand alocam capitalul si sa ne cream un plan sustenabil, pe care sa il implementam disciplinat, pentru a nu cadea prada erorii si hazardului. In loc sa extrapolam rezultatele din trecut pentru viitor, cazand prada riscului prejudecatii de recentitate, ar fi mai bine sa tinem cont de evaluarea fundamentala a activelor si sa avem o viziune contrariana in investitii. Pentru a deveni un investitor contrarian de succes trebuie sa fii capabil de urmatoarele:

- sa vezi ceea ce fac majoritatea oamenilor

- sa intelegi erorile din comportamentul lor

- sa ai o intelegere profunda a valorii intrinseci, pe care majoritatea oamenilor o ignora la extreme

- sa rezisti presiunilor psihologice care ii fac pe majoritatea oamenilor sa greseasca

- sa cumperi atunci cand majoritatea vand si sa vinzi atunci cand majoritatea cumpara

Daca nu esti capabil sa faci aceste lucruri, atunci ar trebui sa iti cunosti limitele si sa nu iti iei mai mult risc decat poti duce. Pentru cei care au aversiune la risc, exista optiunea instrumentelor cu venit fix, care in actualul mediu inflationist al ratelor de dobanda in crestere, ofera randamente nominale ceva mai bune. Pentru cei care au un orizont de timp indelungat si sunt dispusi sa isi asume ceva risc, cea mai buna solutie este crearea unui portofoliu simplu si eficient, printr-o alocare strategica.

A avea asteptari realiste cu privire la randamentele potentiale pe care le poate aduce piata de capital, nu doar ca te fereste de eventuale dezamagiri dar lasa loc inclusiv surprizelor placute daca vei avea parte de noroc, calarind taurul si pe zeita Fortuna.

Cel mai mare cost intr-o lume a asimetriei informationale si de putere il reprezinta lipsa educatiei financiare. Daca ai nevoie de sprijin cu privire la gestiunea banilor si a finantelor personale, fie ca vine vorba de economisire sau investitii, sunt aici sa te ajut. Pentru analiza finantelor tale personale, iti recomand sa apelezi cu incredere la sedintele de coaching 1-1.

Daca iti doresti sa atingi libertatea si prosperitatea financiara, este imperios sa te educi din punct de vedere financiar si sa investesti eficient. Poti parcurge Ghidul Investitorului Incepator pentru a te pune la punct cu riscurile investitiilor financiare si a descoperi cum iti poti construi un portofoliu simplu si eficient pe care sa-l detii pe termen lung.

Nu trebuie sa parcurgi drumul spre independenta financiara de unul singur, fiindca poate parea anevoios. Alatura-te unei comunitati de oameni motivati care au aceleasi obiective si obtine accesul la informatii de calitate, care sa-ti calauzeasca drumul. Aboneaza-te acum pe Patreon si vei obtine acces inclusiv la grupul privat de facebook si la continutul premium.

Disclaimer:

Argumentele si opiniile prezentate in acest articol sunt doar atat… opinii personale. Acest continut este in scop recreational si prezinta informatii generale, astfel incat nu trebuie sa fie considerat drept sfat investitional sau financiar. Inainte de a lua in calcul orice investitie, consultati un profesionist sau faceti-va propria munca de research. Toate instrumentele financiare sunt riscante iar performanta trecuta nu reprezinta o garantie a rezultatelor viitoare.

<

<