Salutare, omule vigilent si atent la riscuri, care nu speculezi pe Palantir si Polkadot, precum ultima maimuta beata, cazuta din pom si revenita cu picioarele pe pamant, printre cei care isi ling ranile dupa ce au investit in cacat. Se spune ca daca bagi mana adanc in borcanul cu miere, poate te ungi macar pe degete, dar sa te manjesti de cacat, este o victorie a la Pirus.

Asa si cu “investitorii” mioritici de pe planurile autohtone. Pe bull market si dupa razboi, multi viteji se arata. Cu aroganta, cei mici la stat dar mari la sfat ne dadeau lectii despre cum putem obtine randamente spectaculoase dand foc banilor in criptomonede, atunci cand orice maimuta poate face bani, pe bull market. Ce nu ne spun acesti guru ai speculatiilor bursiere este ca atunci cand se materializeaza riscul investitiei in cacat, poti pierde tot.

Acest lucru nu este valabil numai pentru pacanelele crypto, dar si pentru celelalte pacanele: actiunile tehnologice americane ale companiilor neprofitabile. Celebrul ETF al lui Cathie Wood, ARK Invest, a inregistrat o performanta absolut dezastruoasa incepand cu 2021, similara cu prabusirea indicelui american NASDAQ in anii 2000, in bula dotcom.

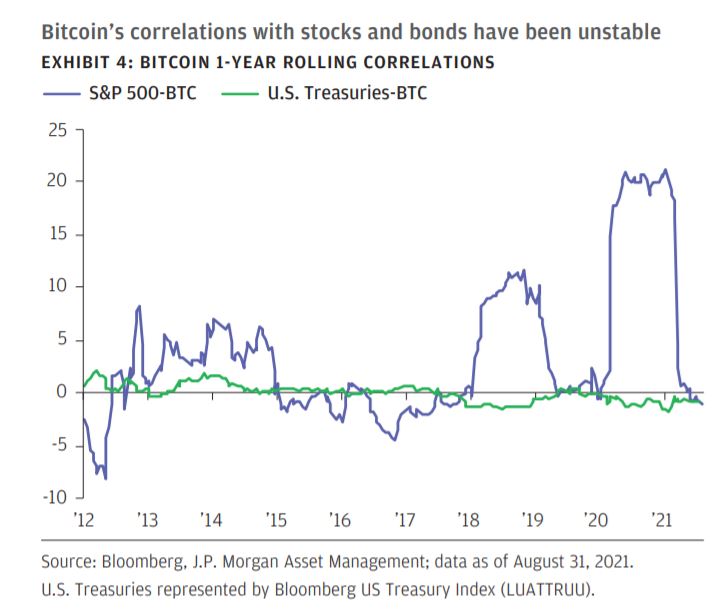

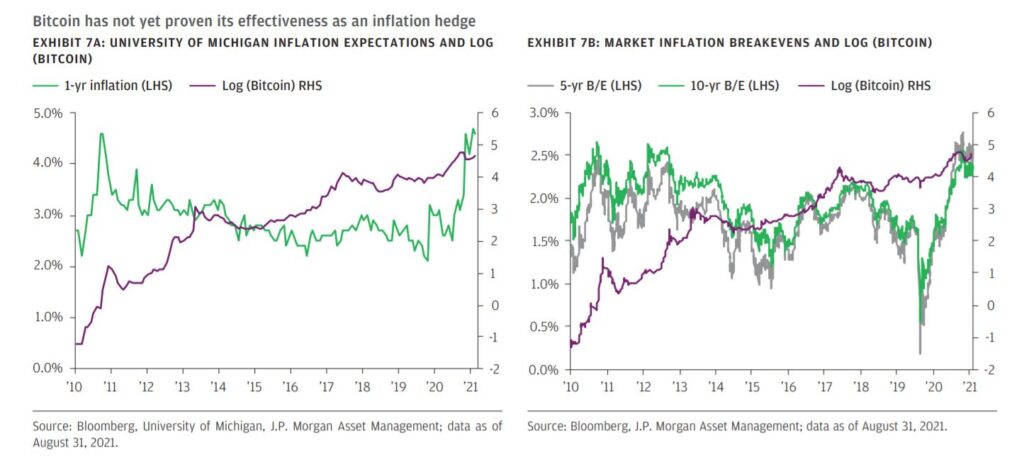

Cu aceasta ocazie se cam distruge mitul conform caruia Bitcoin si celelalte criptomonede ar fi hedging-uri inflationiste sau active care ofera necorelare in portofoliul de investitii. In realitate, ele raman pur si simplu niste active speculative, care nu produc nimic si nu au nicio valoare intrinseca, prabusindu-se precum popicele la prima adiere de vant.

De altfel, asa cum am mentionat si intr-un articol anterior, Bitcoin este un gunoi din punct de vedere investitional, care nu ofera niciun beneficiu de diversificare in portofoliu conform ultimului raport al bancii de investitii JP Morgan, care a analizat in detaliu aceasta clasa de active. Este un instrument pur speculativ folosit de cei fara educatie financiara, de oameni pentru care lacomia si prostia in exces fac casa de piatra.

Acesti oameni merita sa-si piarda toata agoniseala de o viata pentru ca intr-o economie functionala cacatul trebuie sa se curete, iar prostia si lacomia in exces nu pot fi cautionate. Intr-o societate functionala trebuie recompensata valoarea, nu smecherii care promoveaza si vand iluzii de imbogatire fraierilor ca sa castige zeci de mii de EUR/luna bani nemunciti (cu toate ca apa, aerul si fraierul nu se termina niciodata).

Caci pana la urma piata speculatiilor digitale asta este: o mare schema ponzi in care pentru a face bani, trebuie sa convingi un prost mai mare decat tine sa-ti cumpere cacatul care de altfel nu are nicio valoare. Cu alte cuvinte, este o frauda, o teapa, o smecherie de prost gust, sa vinzi un produs care nu aduce nicio valoare nimanui din lacomia de a castiga mai multi bani.

Un alt mit care circula in ultima vreme era ca Bitcoin ar fi de fapt un hedging inflationist, care rivalizeaza cu aurul fizic, fiind denumit noul aur digital (mai bine cunoscut ca aurul prostilor). Ca sa nu lasam bulgarele prostiei sa se rostogoleasca la vale asa cum se intampla recent cu pretul Bitcoin, mi s-ar parea interesant sa ne uitam pe date factuale.

In ceea ce priveste aurul fizic, sigur ca el poate fi un bun diversificator in portofoliul de investitii, prin prisma corelatiei scazute cu actiunile, insa nici el nu reprezinta un bun hedging inflationist. Intre 1980 si 2003, aurul a pierdut in 23 de ani aproape 90% din puterea sa de cumparare in termeni reali cand inflatia era ridicata.

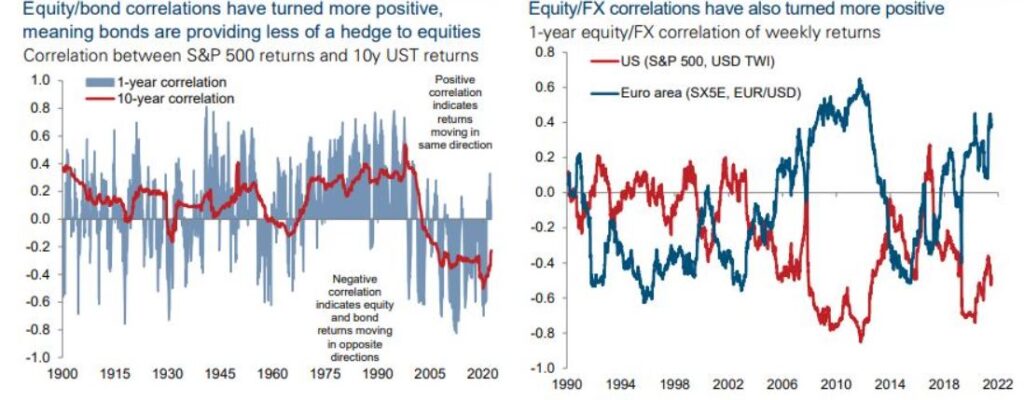

Corelatiile activelor financiare fluctueaza in timp

Dupa criza inflationista din anii 80′ cand Paul Volcker a majorat dramatic ratele de dobanda in SUA, am asistat la o perioada de crestere economica dezinflationista, respectiv un bull market secular al titlurilor de stat americane, ceea ce a permis investitorilor sa obtina atat randamente real pozitive, cat si sa detina active invers corelate in portofoliu.

Astfel, in perioadele de recesiune, cand aveam o volatilitate ridicata a cresterii economice, titlurile de stat americane se apreciau in valoare si ofereau protectie in fata prabusirilor bursiere cauzate de actiuni. Acest lucru a facut ca abordarile traditionale precum portofoliul 60-40 actiuni-bonds sa prospere in toata aceasta perioada frumoasa pentru activele americane.

Numai ca viata este complexa si are foarte multe aspecte iar realitatile economice extrem de pozitive pentru activele traditionale tind sa se schimbe odata ce trecem intr-o noua paradigma economica. Inflatia incepe sa isi arate din nou coltii, la fel ca in perioada ce a urmat razboiului din Vietnam, cand performanta actiunilor americane a fost indoielnica.

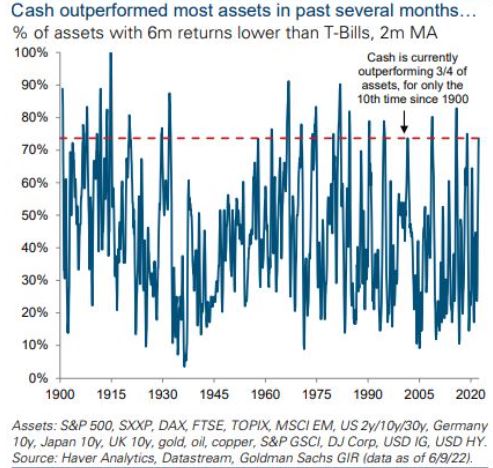

Astfel, primele de risc fluctueaza in timp, la fel cum o fac si corelatiile activelor financiare. Mai mult, in astfel de perioade, titlurile de stat nu mai ofera protectie impotriva inflatiei, fiind denumite “certificate de confiscare a averii”. Pretul lor scade vertiginos ca urmare a presiunii inflationiste, iar investitorii prefera cash-ul cand celelalte active subperformeaza, acest mecanism generand pe principiul bulgarelui de zapada o criza de lichiditate, similara cu fenomenul de bank run.

Acest lucru este vizibil inclusiv in cazul titlurilor de stat FIDELIS in EUR, listate la Bursa de Valori Bucuresti si tranzactionate pe piata secundara, acolo unde pretul lor a scazut atat de mult incat noii cumparatori ar putea beneficia de randamente pana la maturitate de peste 4% la EUR. Din cauza lipsei cumparatorilor pe bursa, vanzatorii ajung sa accepte orice pret.

De altfel, teoria pare sa fie confirmata si de practica. In ultimele luni, in care am asistat la o vanzare coordonata a activelor riscante, cash-ul a supraperformat celorlalte clase de active. Desigur, chiar daca acest lucru este imbucurator pentru cei care au o abordare conservatoare, sa nu uitam faptul ca puterea lor de cumparare este decimata incet dar sigur de inflatie.

Ray Dalio, fondatorul celui mai mare fond de hedging din lume, Bridgewater Associates, considera ca cash-ul ramane in continuare un gunoi, chiar daca performeaza mai bine decat celelalte active: “cash is trash, but equities are trashier“.

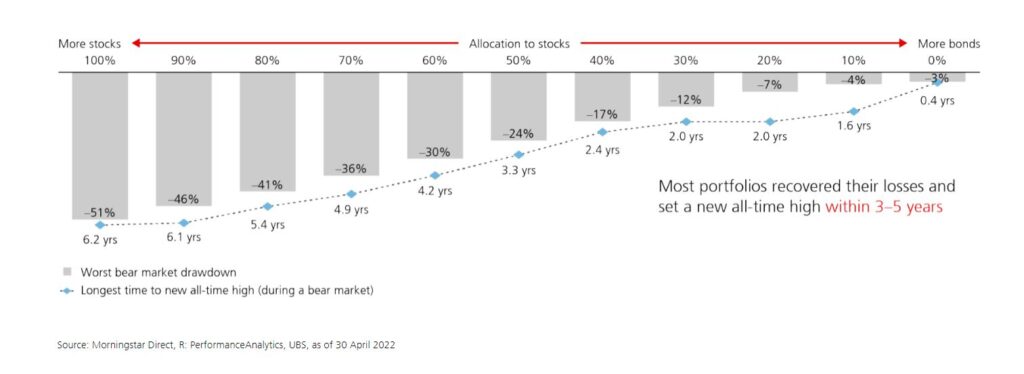

Cu toate ca in acest mediu inflationist, titlurile de stat nu par sa fie de ajutor, cel putin istoric ele au fost utile in a oferi protectie in portofoliu si a reduce drawdown-ul in perioadele de bear market, asa cum rezulta si din cercetarea celor de la UBS.

Se spune ca cele mai sigure active financiare sunt titlurile de stat americane, ele oferind cea mai buna protectie in fata unei recesiuni. Cu toate acestea, titlurile de stat americane pe termen lung (peste 20 de ani) au adus investitorilor o pierdere mai mare chiar si decat indicele de actiuni ale tarilor dezvoltate MSCI World in acest an (-24% YTD vs -22%).

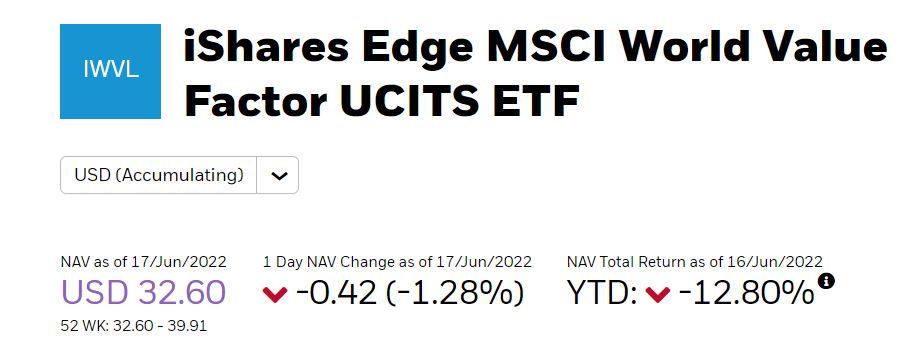

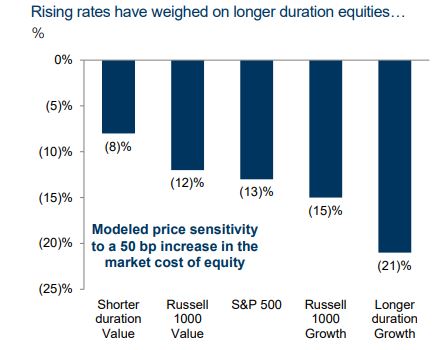

Pe de alta parte, daca investitorii in actiuni tehnologice cu profitabilitate scazuta au avut cel mai mult de suferit in aceasta perioada, la polul opus se afla investitiile in actiuni value, care au performat ceva mai bine. Cliff Assnes de la AQR este un adept al trade-ului value pe termen mediu si lung, ca urmare a spread-ului inca ridicat intre actiunile value si cele growth.

Chiar daca corelatiile raman pozitive, amplitudinea randamentelor poate fi diferita, iar actiunile value pot fi favorizate de mediul inflationist. De altfel, actiunile small cap si value performeaza cel mai bine in perioadele de revenire dupa o recesiune.

Similar cu perioada stagflationista din anii 1970-1980 (cand am avut atat recesiune economica dar si inflatie ridicata), pe baza analizei facute de Goldman Sachs, observam ca corelatiile intre actiuni si obligatiuni devin din nou pozitive. Istoria s-ar putea sa nu se repete, dar sa semene (speram sa nu semene furtuna).

Daca istoria ar fi un ghid pentru viitor, titlurile de stat vor oferi mai putina protectie pentru actiuni in perioadele inflationiste, dar in egala masura actiunile s-ar putea sa aiba mai putina nevoie de protectie vs perioada marii depresii economice cand am avut de a face cu un alt animal, deflatia.

Solutii pentru criza de lichiditate in bear market

Odata cu cresterea corelatiilor activelor financiare, componente ale portofoliului traditional, investitorii trebuie sa gaseasca solutii concrete pentru a evita o criza de lichiditate. Sa nu uitam faptul ca CAPE-ul actiunilor americane a coborat sub 30 (in jur de 27), insa se situeaza inca mult deasupra mediei istorice de 17, actiunile ramanand supraevaluate.

In acest context, ar trebui luate in considerare urmatoarele alternative:

- Reducerea duratei titlurilor de stat (maturitati cat mai mici)

- Tilt catre actiuni value (mai putin supuse sell-off-ului)

De altfel, asa cum putem observa, actiunile de tip growth au avut o senzitivitate mult mai mare decat cele value in contextul cresterii ratelor de dobanda, cele mai afectate fiind acele companii cu high investment si low profitability (de aceea este important si screening-ul quality-junk). Doar cu titlu de exemplu, orice detinere pe piata locala Aero ar trebui lichidata.

Cei de la UBS recomanda urmatoarea abordare pentru a gestiona cat mai bine lichiditatea in aceasta perioada: investitorii ar trebui sa caute modalitati de a-si creste rata de economisire in aceasta perioada sau de a reduce cheltuielile. In timp ce ei asteapta ca piata sa recupereze pe deplin pierderile, ar trebui sa aiba o strategie de gestionare a lichiditatii, cheltuind mai intai cash-ul si obligatiunile de inalta calitate pentru a evita sa marcheze pierderi, alminteri temporare, ale activelor depreciate.

Cateva concluzii privind noua normala economica

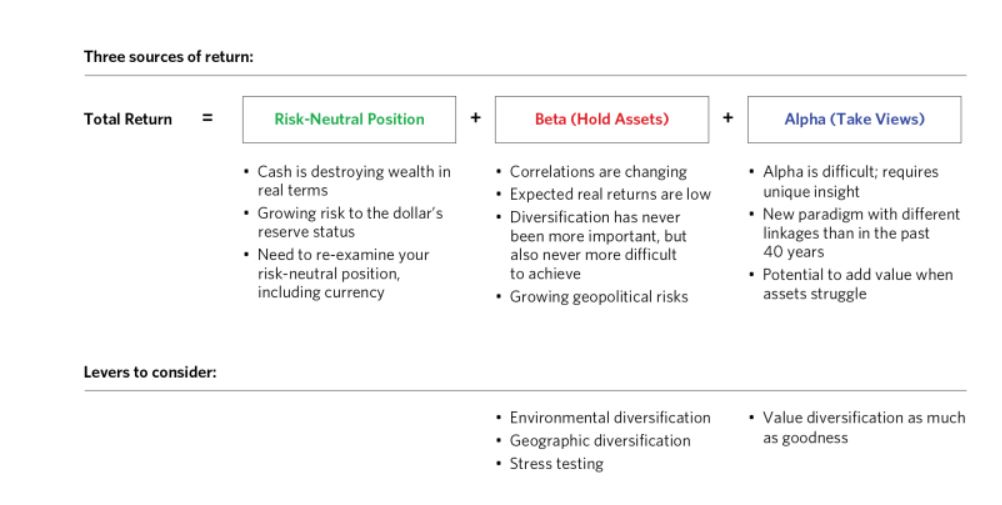

In incheiere, se spune ca o poza face cat o mie de cuvinte. Voi atasa concluziile celor de la Bridgewater Associates pentru perioada care urmeaza si cateva idei pentru adaptarea la noua normala economica:

- Primele de risc si corelatiile fluctueaza in timp

- Cash-ul distruge averea in termeni reali pe termen lung

- Randamentele asteptate sunt scazute pentru principalele clase de active

- Diversificarea este mai importanta ca oricand, dar niciodata nu a fost mai greu de obtinut, avand in vedere cresterea corelatiei intre activele traditionale

- Actiunile value sunt mai putin senzitive la cresterea ratelor de dobanda

- Cel mai mult au de suferit intr-o recesiune speculatorii care nu inteleg riscurile in investitii si aloca capitalul in pacanele: criptomonede si actiuni growth fara profitabilitate

- O solutie pentru a evita criza de lichiditate este reducerea duratei titlurilor de stat intr-un mediu inflationist cand cresc ratele de dobanda

- Chiar daca corelatiile raman pozitive, amplitudinea randamentelor poate fi diferita

- Actiunile small cap si value performeaza cel mai bine in perioadele de revenire dupa o recesiune

- Chiar daca actiunile globale s-au corectat, ele raman destul de scumpe

- Daca istoria ar fi un ghid pentru viitor, titlurile de stat vor oferi mai putina protectie pentru actiuni in perioadele inflationiste, dar in egala masura actiunile s-ar putea sa aiba mai putina nevoie de protectie

Cel mai mare cost intr-o lume a asimetriei informationale si de putere il reprezinta lipsa educatiei financiare. Daca ai nevoie de sprijin cu privire la gestiunea banilor si a finantelor personale, fie ca vine vorba de economisire sau investitii, sunt aici sa te ajut. Pentru analiza finantelor tale personale, iti recomand sa apelezi cu incredere la sedintele de coaching 1-1.

Daca iti doresti sa atingi libertatea si prosperitatea financiara, este imperios sa te educi din punct de vedere financiar si sa investesti eficient. Poti parcurge Ghidul Investitorului Incepator pentru a te pune la punct cu riscurile investitiilor financiare si a descoperi cum iti poti construi un portofoliu simplu si eficient pe care sa-l detii pe termen lung.

Nu trebuie sa parcurgi drumul spre independenta financiara de unul singur, fiindca poate parea anevoios. Alatura-te unei comunitati de oameni motivati care au aceleasi obiective si obtine accesul la informatii de calitate, care sa-ti calauzeasca drumul. Aboneaza-te acum pe Patreon si vei obtine acces inclusiv la grupul privat de facebook si la continutul premium.

Disclaimer:

Argumentele si opiniile prezentate in acest articol sunt doar atat… opinii personale. Acest continut este in scop recreational si prezinta informatii generale, astfel incat nu trebuie sa fie considerat drept sfat investitional sau financiar. Inainte de a lua in calcul orice investitie, consultati un profesionist sau faceti-va propria munca de research. Toate instrumentele financiare sunt riscante iar performanta trecuta nu reprezinta o garantie a rezultatelor viitoare.

<

<