Intr-o perioada a celor mai mici rentabilitati din istorie, focusul investitorilor de retail este pe cum pot obtine randamente mai mari pentru a-si mari exponential averea neta in timp pe piata de capital. Acest lucru este dezirabil insa nu trebuie sa uitam niciodata riscurile pe care ni le asumam atunci cand investim, fiindca de cele mai multe ori exista o stransa corelatie intre aceste riscuri si randamentele investitiei noastre.

Astazi voi aborda subiectul riscurilor investitiei in actiuni individuale, intrucat reprezinta un vehicul investitional folosit indeosebi de incepatori, care spera astfel sa dea lovitura cu urmatorul Amazon sau urmatoarea Tesla. Aidoma pariorilor inraiti sau jucatorilor la Loto, investitorii aflati la inceput de drum cad deseori prada unor asemenea capcane neprofitabile.

Distinctia intre investitie si speculatie

Desi reprezinta concepte cu totul diferite, multi investitori incepatori nu fac aceasta distinctie banala intre investitie si speculatie. Cu alte cuvinte ei considera ca investesc atunci cand de fapt realizeaza o speculatie (reusita sau nu). In principiu, principalele deosebiri ar fi urmatoarele:

- investitiile presupun o strategie pe termen lung, implementata cu disciplina si rabdare, in timp ce speculatiile sunt in general pe termen scurt si se bazeaza foarte mult pe emotii si reactii impulsive

- investitiile presupun focusul pe managementul riscului, in timp ce speculatiile se bazeaza mai mult pe managementul randamentelor, in cautarea disperata de a face bani cu orice pret

- investitiile eficiente sunt realizate prin diversificarea claselor de active, in timp ce speculatiile au loc de cele mai multe ori pe doar una sau doua clase de active (vezi actiuni si crypto)

- investitiile se bazeaza pe valoarea fundamentala a activului suport, care trebuie sa produca ceva (dividende sau reinvestirea profitului in companie pentru actiuni, chirii pentru imobiliare, cupoane pentru obligatiuni sau dobanzi pentru depozite), in timp ce speculatiile se bazeaza exclusiv pe aprecierea in pret a unui activ (de pilda speculez pe Tesla sau Bitcoin chiar daca sunt supraevaluate sau nu au o valoare intrinseca pentru ca ma astept ca pretul sa creasca)

- investitiile presupun rabdare si efort minim, pe cand speculatiile presupun adrenalina, trading activ si risipa de energie

- investitiile presupun a mari in timp bulgarele de zapada pe cand speculatiile se bazeaza pe a scapa la timp de cartoful fierbinte

Impresia mea este ca cei mai multi actori de pe pietele financiare, cu exceptia investitorilor institutionali, au o abordare mai degraba de gambleri sau speculatori decat de investitori pe termen lung. Acest lucru poate avea mai multe explicatii:

- nivelul foarte redus al educatiei financiare

- saracia cronica care nu permite o alocare mai mare a capitalului

- popularitatea jocurilor de noroc ca mijloc de divertisment

- incapacitatea de a avea o strategie pe termen lung

Cele mai multe actiuni aduc pierdere de capital

Investitorii incepatori traiesc cu impresia ca pe termen lung actiunile aduc castig de capital. Acest lucru este fals si demonstrat atat academic cat si empiric. Cele mai multe actiuni aduc pierdere de capital pe termen lung. Clasa de active numita actiuni aduce castig de capital doar in masura in care captezi toata piata de actiuni, investind intr-un indice global.

Probabil te intrebi de ce se intampla acest lucru si mai ales de ce atatia youtuberi promoveaza aceasta teapa ordinara pentru incepatori. Pai e mai simplu sa pacalesti pe cineva spunandu-i ca daca investeste in actiuni, poate trai din dividende sau ca poate bate piata, fiindca in gambling nu ai nevoie decat de noroc. Cu alte cuvinte, nu trebuie sa fi pus mana pe carte.

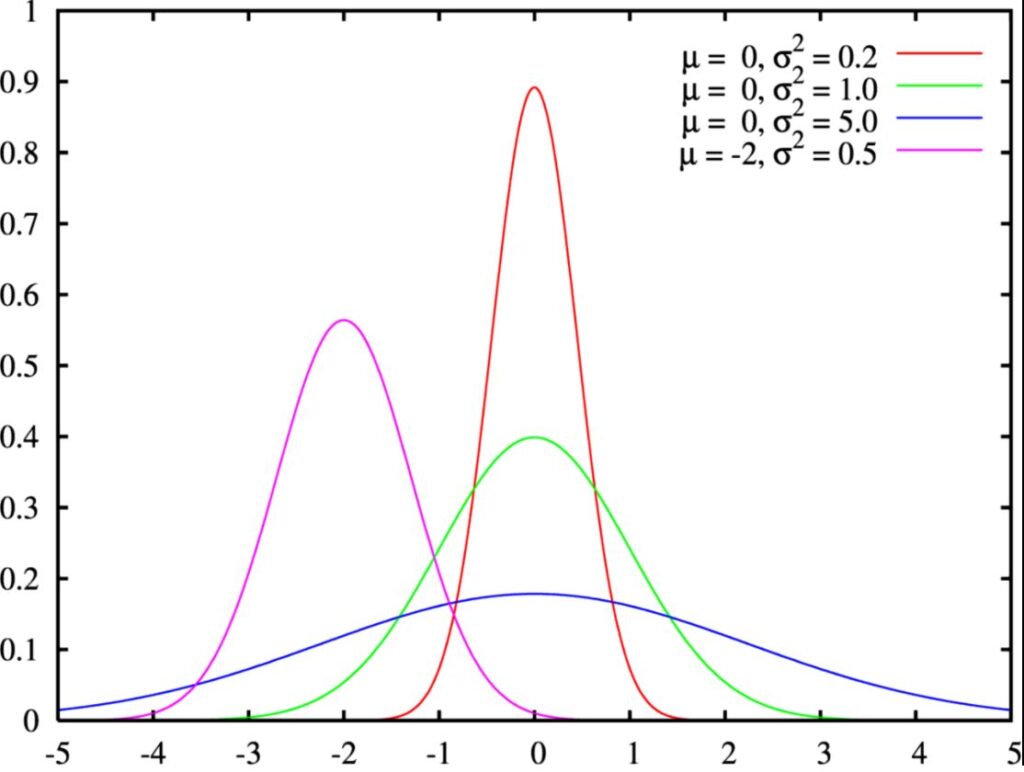

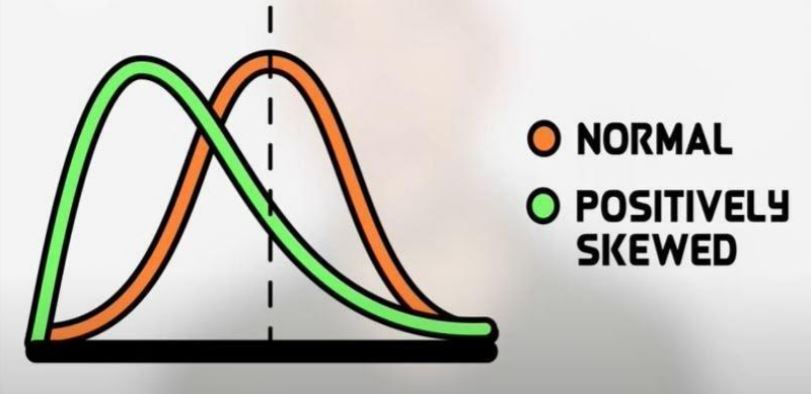

Ce vedeti mai sus este distributia normala gaussiana (sub forma de clopot), care este simetrica fata de medie. Sa ne imaginam distributia randamentelor companiilor de pe bursa. Spre deosebire de distributia gaussiana, distributia randamentelor companiilor de pe bursa este asimetric pozitiva. Cele mai multe randamente se regasesc la stanga distributiei (left tail).

In traducere libera, asta inseamna ca exista putine companii raspunzatoare pentru castigul generat de toata clasa de active (acei high performeri), in timp ce cele mai multe actiuni aduc randamente foarte slabe sau chiar negative. Skewness (asimetria randamentelor) este unul din riscurile cele mai mari ale celor care investesc in actiuni individuale.

Cei care propavaduiesc investitia in actiuni individuale, va spun sa investiti intr-un activ care are probabilitatea cea mai mare sa genereze pierdere de capital. Argumentul lor este cat se poate de stupid. Se bazeaza pe acel survivorship bias al acelor putine companii care au avut succes. Cei care afirma ca stiu ex-ante ce companii vor supraperforma se bazeaza de fapt pe gambling.

Riscurile idiosincratice ale actiunilor individuale

Probabil te intrebi de ce cele mai multe companii de pe bursa nu au succes. Investind in companii individuale nu te supui doar riscului pietei (market beta), care reprezinta un risc sistemic pentru care esti recompensat in cazul unei detineri pe termen lung cu o prima de risc, ci te supui si riscurilor idiosincratice ca o companie dintr-un anumit sector sau tara sa nu performeze bine sau ca managementul acelei companii sa fie deficitar.

Acest risc idiosincratic mai poarta numele de risc necompensat. Spre deosebire de riscul sistemic care te recompenseaza ca investitor pe termen lung, riscul necompensat nu iti aduce niciun beneficiu. Dimpotriva, iti poate cauza pierdere de capital. Modalitatea simpla si eficienta de eliminare a riscului idiosincratic sau necompensat este prin diversificare.

Investitorii de retail pot face asta cu usurinta prin intermediul fondurilor mutuale manageuite pasiv, disponibile la tranzactionare intr-o versiune lichida si transparenta sub forma ETF-urilor cu acumulare, domiciliate in paradisuri fiscale, precum Irlanda, care au comisioane mici de administrare si pot oferi o diversificare globala, eliminand riscurile idiosincratice.

Riscul de faliment

Cel mai mare risc idiosincratic pe care il au actiunile individuale este riscul de faliment. Tocmai de aceea strategia short volatility de a cumpara mai mult pe corectii este foarte riscanta in acest caz. De ce? Foarte simplu. Pentru ca asa cum ne spune si Peter Lynch, atunci cand te intrebi cat de mult poate sa mai scada o actiune, raspunsul este ca se poate duce la 0.

Riscul de faliment poate fi redus printr-o analiza fundamentala la nivelul activelor individuale, urmarind indicatorii de lichiditate si solvabilitate, insa poate fi eliminat cu totul prin intermediul diversificarii. Atunci cand detii un cos de 4,000 de actiuni, nu esti afectat daca vreun emitent da faliment, spre deosebire de situatia in care ai un portofoliu concentrat.

Riscul volatilitatii

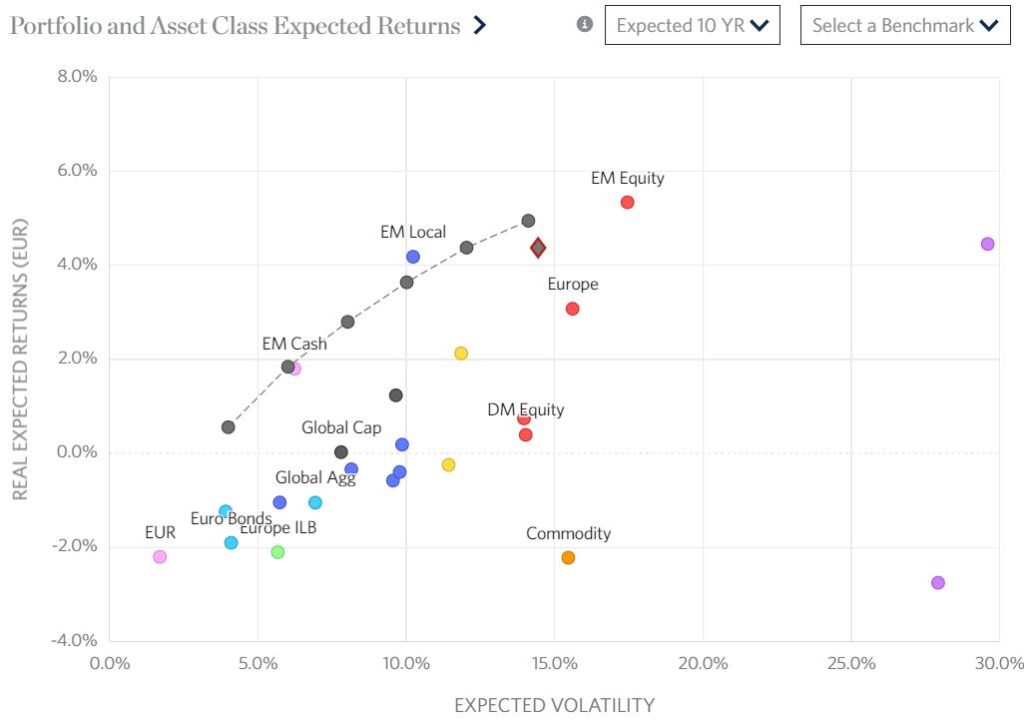

Asa cum ne spune si venerabilul Larry Swedroe, pe o piata eficienta toate activele au acelasi randament ajustat la risc. Cu alte cuvinte, pot exista actiuni care sa aduca randamente mai mari, dar doar cu conditia sa aiba o volatilitate mai mare, masurata ca deviatie standard. Daca un indice global are o deviatie standard de 15%-18%, actiunile individuale te pot supune unor fluctuatii mult mai agresive ale pretului pe termen scurt.

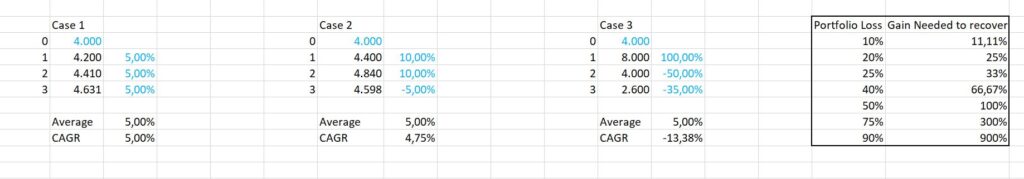

Acest lucru nu este doar dificil de gestionat din punct de vedere emotional, dar o volatilitate mai mare te poate afecta inclusiv din punct de vedere al sequence of return risk. Mai jos avem 3 scenarii in care avem acelasi randament mediu anual, dar randamentul anualizat cu capitalizare este mai mic in contextul in care volatilitatea distributiei randamentelor a fost mare.

Mai mult decat atat, o volatilitate ridicata nu ne afecteaza doar pe partea de scadere, avand un drawdown mai mare, dar ne poate afecta si pe partea de revenire. De ce? pentru ca daca un portofoliu scade cu 25%, avem nevoie de 33% randament pentru a reveni break-even.

In mod analog, daca portofoliul scade cu 50%, avem nevoie de 100% randament pentru a fi break-even. In scenariul extrem in care Bitcoin-ul se prabuseste cu 90% (vezi 2018), avem nevoie de 900% castig pentru a reveni in acelasi punct.

Iata deci faptul ca este preferabil sa avem un portofoliu cu volatilitate scazuta, caeteris paribus. Cu alte cuvinte, in aceleasi conditii de randament, ar trebui sa alegem intotdeauna activul cu riscul mai mic. Un indice global de actiuni ofera cel mai bun randament ajustat la risc pe o piata eficienta. De aceea diversificarea este considerata a fi singurul free lunch in investitii.

Riscul ilichiditatii

Un alt risc poate mai putin mentionat dar la fel de important atunci cand investim in actiuni individuale, cum ar fi de pilda pe o piata de frontiera precum Bursa de Valori Bucuresti, este riscul de ilichiditate. Acesta este un dezavantaj pentru investitor intrucat poate oferi un cost mai mare de tranzactionare, sub forma spread-ului intre bid si ask.

Este adevarat ca in acelasi timp putem vorbi si de o prima de ilichiditate. Legendarul Larry Swedroe mentiona faptul ca pentru cine nu are nevoie de lichiditate, ilichiditatea poate fi un free lunch. Cu alte cuvinte, activele ilichide pot oferi randamente mai bune pe termen lung, caeteris paribus.

Pentru a intelege mai bine riscul de lichiditate, putem sa ne uitam la un emitent BVB: Artego Targu Jiu. Vom remarca astfel volumele mici de tranzactionare atat in bid cat si in ask, respectiv un spread intre bid si ask de peste 11%, ceea ce este imens. Cu alte cuvinte, devine foarte costisitor sa vinzi pentru a iesi dintr-o astfel de tranzactie.

Riscul valutar

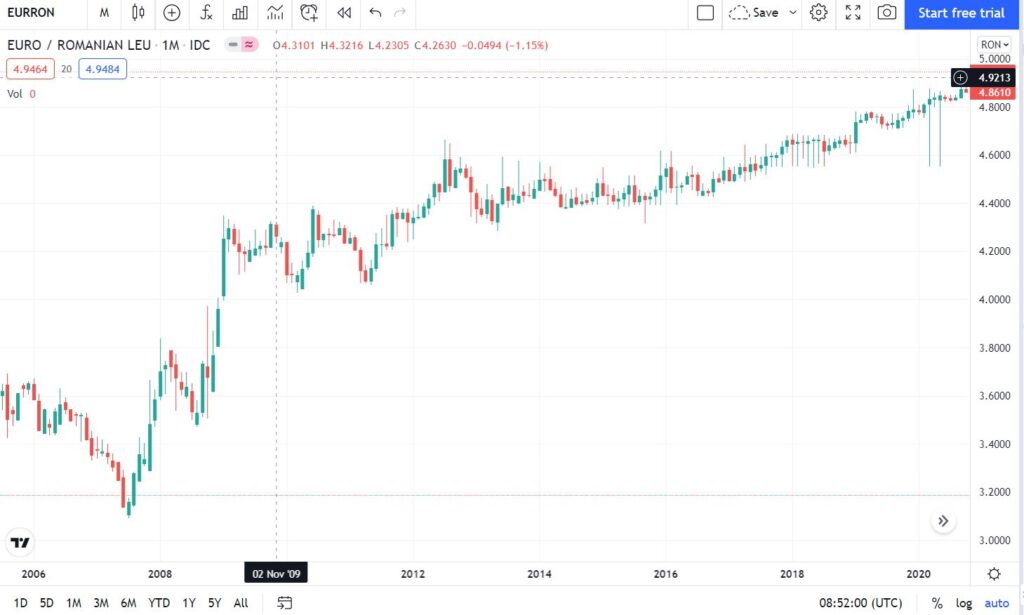

Riscul valutar reprezinta un alt risc major al investitiilor in actiuni individuale, atunci cand ele sunt concentrate intr-o singura zona geografica (Romania sau SUA). Riscul valutar este prezent in acest caz deoarece Romania este foarte expusa la zona EUR, majoritatea preturilor fiind de facto exprimate in EUR. Atunci cand investitiile de pe piata locala performeaza bine, trebuie sa luam in calcul si paritatea cursului de schimb.

Cand auziti ca BET-ul a adus 282% in ultima decada sau whatever (nu stau acum sa verific veridicitatea cifrelor), ar trebui sa va ganditi ca acest randament este exprimat in RON. In aceeasi perioada, nu doar ca indicele american S&P 500 (care domina capitalizarea globala) a adus un randament aproape dublu in USD, dar RON a pierdut aproximativ 35% din valoare vs EUR. Cu alte cuvinte, randamentul exprimat in EUR ar fi fost mai slab.

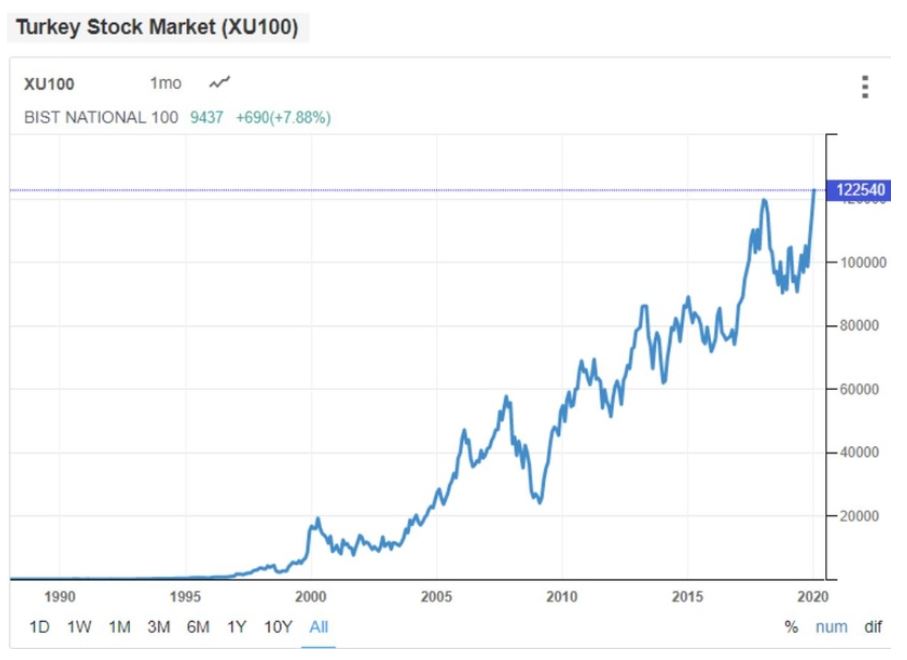

S-ar putea ca acest scenariu sa nu fie cel mai extrem, avand in vedere ca BNR-ul tine cat de cat in frau deprecierea monedei nationale. Oamenilor le place sa foloseasca Venezuala ca exemplu, dar sa ne concentram pe ceva mai putin extrem. Iata piata turca in lire (graficul de mai sus) fata de ETF-ul de la Lyxor in EUR de mai jos.

Atunci cand o tara are o criza valutara, separarea randamentelor nominale fata de randamentele reale ale puterii de cumparare devine importanta. Investitorii de retail pot elimina riscul valutar prin diversificare, investind intr-un cos de actiuni din mai multe regiuni geografice.

Dificultatea de a rebalansa portofoliul

O modalitate eficienta de gestionare a riscului in investitii este sa rebalasam portofoliul de investitii. Acest lucru poate fi facut fie in mod discretionar (de pilda o data pe an), fie non-discretionar (folosind tabelul de rebalansare mentionat de Larry Swedroe prin regula 5/25).

Rebalansarea portofoliului de investitii ne ajuta astfel sa vindem scump si sa cumparam ieftin, mentinand o alocare corespunzatoare profilului nostru de risc si obiectivelor investitionale. Daca un portofoliu ce contine cateva ETF-uri este lesne de inteles ca este usor de rebalansat, atunci cand avem un portofoliu compus din mai multe actiuni individuale, care au fluctuatii agresive ale pretului, rebalansarea este mult mai dificil de facut.

Pe langa activitatea de trading care genereaza un turnover ridicat (comisioane de tranzactionare), o astfel de rebalansare este si ineficienta fiscal pentru ca va genera evenimente taxabile. Alternativa, de a nu rebalansa portofoliul, ne supune unor riscuri idiosincratice si mai mari.

Cand face sens sa investim in actiuni individuale?

Avand in vedere riscurile mentionate mai sus si nu numai, investitorii de retail ar face bine sa se fereasca de actiunile individuale, care pot fi adevarate bombe cu ceas in portofoliul investitional. Ei pot reduce aceste riscuri prin diversificarea portofoliului de investitii.

Cu toate acestea, pot exista si situatii particulare in care putem decide sa investim in actiuni individuale, si anume:

- cand investim pe o piata ineficienta si avem informatii si abilitati de trading superioare celorlalti participanti la piata (insideri sau analisti care au acces la date inaccesibile publicului larg)

- cand vrem sa avem un portofoliu de play money high risk/high reward, asumandu-ne un profil mai speculativ pentru o anumita parte a portofoliului de investitii (sa zicem maxim 5% din detineri)

Pentru cei mai multi investitori, alegerea cea mai buna ar fi sa evite actiunile individuale si odata cu ele, toate riscurile care pot fi eliminate prin intermediul diversificarii portofoliului de investitii. Pentru clasa de active actiuni, cea mai simpla solutie de a avea un portofoliu diversificat este printr-un indice global, sub forma unui ETF cu acumulare, eficient din punct de vedere fiscal.

Cel mai mare cost intr-o lume a asimetriei informationale si de putere il reprezinta lipsa educatiei financiare. Daca ai nevoie de sprijin cu privire la gestiunea banilor si a finantelor personale, fie ca vine vorba de economisire sau investitii, sunt aici sa te ajut. Pentru analiza finantelor tale personale, iti recomand sa apelezi cu incredere la sedintele de coaching 1-1.

Daca iti doresti sa atingi libertatea si prosperitatea financiara, este imperios sa te educi din punct de vedere financiar si sa investesti eficient. Poti parcurge Ghidul Investitorului Incepator pentru a te pune la punct cu riscurile investitiilor financiare si a descoperi cum iti poti construi un portofoliu simplu si eficient pe care sa-l detii pe termen lung.

Nu trebuie sa parcurgi drumul spre independenta financiara de unul singur, fiindca poate parea anevoios. Alatura-te unei comunitati de oameni motivati care au aceleasi obiective si obtine accesul la informatii de calitate, care sa-ti calauzeasca drumul. Aboneaza-te acum pe Patreon si vei obtine acces inclusiv la grupul privat de facebook si la continutul premium.

Disclaimer:

Argumentele si opiniile prezentate in acest articol sunt doar atat… opinii personale. Acest continut este in scop recreational si prezinta informatii generale, astfel incat nu trebuie sa fie considerat drept sfat investitional sau financiar. Inainte de a lua in calcul orice investitie, consultati un profesionist sau faceti-va propria munca de research. Toate instrumentele financiare sunt riscante iar performanta trecuta nu reprezinta o garantie a rezultatelor viitoare.

<

<

Salut.

Recomanzi ETF-urile cu distribuire in detrimentul actiunilor cu dividende ? Ca ai mentionat ETF-urile cu acumulare. Sunt cele cu acumulare mai convenabile dpdv al domiciliului fata de cele cu distribuire? Intreb, deoarece am observat ca ai portofoliul cu acumulare.

Merci.

Salut,

Nu, incerc sa evit ETF-urile cu distribuire pentru ca nu sunt eficiente din punct de vedere fiscal. ETF-urile cu acumulare sunt ideale pentru ca nu esti impozitat pe dividende iar acestea sunt reinvestite automat in cadrul fondului. Avand in vedere ca am un orizont investitional pe termen lung, prefer sa reinvestesc tot ce castig, iar cand voi retrage capital, sa o fac in cuantumul dorit de mine, nu de companie/fond.