Trebuie sa recunoasteti ca daca ar fi sa folosim un singur adjectiv pentru a descrie trasatura culturala dominanta a romanilor, acela ar fi snob. Chiar si persoanele alfabetizate sau cu un statut social respectabil, cum ar fi de pilda corporatistii, sunt in marea lor majoritate snobi.

SNOB, SNOÁBĂ, snobi, snoabe, s. m. și f., adj. (Persoană) care admiră și adoptă fără discernământ și cu orice preț tot ce este la modă. – Din fr. snob.

Le place sa calatoreasca peste tot pentru ca asa este cool, isi iau credite fara sa se gandeasca la pretul pe care il platesc pentru ca asa este la moda, isi fac poze care sa arate ce lifestyle grozav au ei pentru a epata, chiar daca in realitate sunt faliti si indatorati pe viata. Mai mult, daca este cool, fac echipa cu Dabija si ii nelinisteste grija cu privire la cele mai inepte cauze.

Am ramas foarte surprins atunci cand am fost in vizita la matusa mea cat de modesti sunt elvetienii (ma rog, mult spus elvetieni, caci vorbim de o societate cosmopolita). Oamenii erau foarte relaxati si sobri, nu incercau sa impresioneze pe nimeni, desi traiau in cea mai scumpa tara din Europa.

Atunci am observat pentru prima oara cum pe o singura strada, in centrul Genevei, stateau parcate 3 Dacia Renault fabricate in Romania. Era poate cea mai ieftina masina pe care si-ar fi permis-o un cetatean elvetian. La ei nu e moda masinilor scumpe, ci a oamenilor simpli care conduc motocicletele si bicicletele pe piste bine delimitate in aer liber.

Imi aduc aminte ca am iesit la un moment dat la un date cu o tanara avocata stagiara, care locuia in Berceni, intr-o garsoniera inchiriata sau primita cadou de la parinti. Ca mai toate romancele, era invatata sa nu-si achite singura consumatia, considerand cumva ca in calitate de femeie independenta care s-a lepadat de patriarhat, asta este datoria barbatului.

Zis si facut. Am luat act de aceasta cutuma bizara de pe meleagurile autohtone (cu toate ca 70% din angajatii din corporatii sunt oricum femei) si m-am conformat, achitand eu consumatia la primele 100 de date-uri, dupa care n-am mai respectat mereu traditia, pentru ca devenise un joc cu suma nula, spre deosebire de investitii, care sunt un joc cu suma pozitiva.

Ce m-a frapat la aceasta tipa este faptul ca desi nu a contribuit cu nimic la nota de plata, era foarte vituperanta, reprosandu-mi ca am dus-o intr-un local ieftin. Profund mirat de reactia ei, i-am marturisit ca nu cunosc prea multe localuri in Bucuresti si ca am dus-o intr-un loc care mie imi placea si unde m-am simtit bine (mancare buna, preturi decente, atmosfera intima).

Pe de alta parte, i-am spus ca sunt deschis. Atunci cand i-am cerut parerea, s-a aratat foarte deranjata ca o rog pe ea sa vina cu solutii, reprosandu-mi ca nu am facut un research pe Restograf. Cu aceasta ocazie am aflat ca ei ii plac bistro-urile unde un fel de mancare costa minim 50 RON. Mi-a dat niste exemple pe care nu aveam cum sa le uit: Maison Des Crepes, 5Ensi etc.

Atunci cand m-am aratat extrem de surprins ca nu inteleg cum de ii plac localurile scumpe cata vreme locuieste intr-o garsoniera din Berceni, atitudinea ei a fost foarte agresiva. Lasand la o parte discrepanta intre aparenta si esenta, faptul ca stilul de viata pe care il afisa era nesustenabil, ce m-a mirat cel mai tare este ca avea astfel de pretentii pe banii altora.

Snobismul in investitii si costul ignorantei

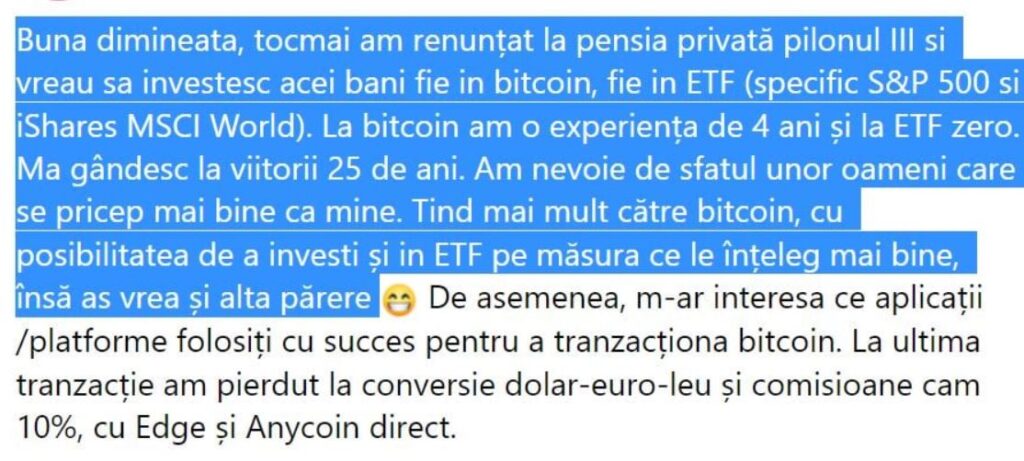

La fel au si fondurile de pensii. Vino tu cu banii tai, noi facem ce vrem cu ei, plateste-ne pe noi scump si nu pune intrebari, ca totul va fi bine. In investitii snobismul se manifesta in tot felul de forme: de la a ingropa banii in imobiliare pentru ca asta e moda la romani, pana la a juca la bursa precum niste piromani inraiti ce dau foc la bani in hot stocks sau a specula in criptomonede, pentru ca sunt foarte populare printre tineri.

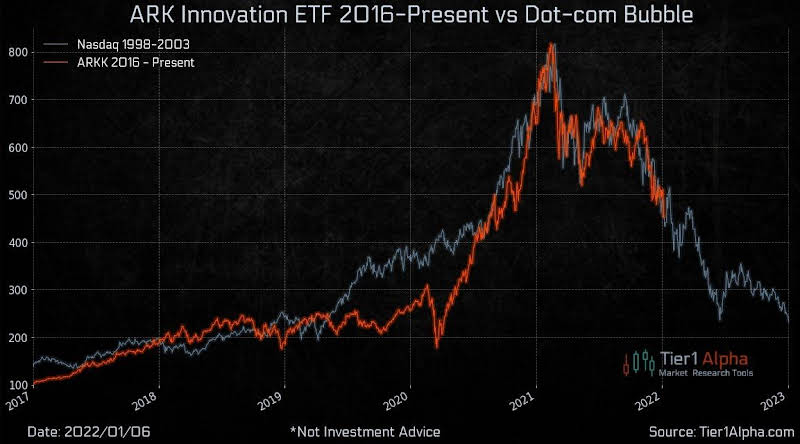

Daca ne uitam la istoria pietelor financiare, chiar si fara sa luam in calcul afirmatia lui Warren Buffett, ca acestea nu au recompensat niciodata pe cineva pentru stupiditate in masa, putem observa ca pe termen lung au fost recompensati investitorii contrarieni, care faceau exact opusul a ceea ce era la moda. De altfel, momentele de maxima exuberanta au coincis cu bulele speculative, care atunci cand s-au spart, au produs mari pierderi financiare.

Pe de alta parte, nu toti oamenii sunt ghidati de lacomie si dorinta de a se imbogati peste noapte, fara sa tina cont de riscuri. Exista persoane de buna credinta, care sunt mai degraba conservatoare, au acumulat un capital in timp si ar vrea sa il aloce eficient, fara sa cunoasca insa cum sa o faca.

Ma regasesc in aceasta situatie intrucat pana la varsta de 30 de ani nu am fost familiarizat cu investitiile eficiente pe bursa. Atunci am constientizat pentru prima oara cat de mare poate fi costul ignorantei. Pe de o parte, fusesem disciplinat si reusisem sa economisesc constant luna de luna.

Pe de alta parte, nu doar ca inflatia imi manca din puterea de cumparare tinand banii in depozite bancare, dar eram pe cale sa fac greseala vietii mele. Dupa ce imi atinsesem un anumit target financiar, ma hotarasem sa investesc sumele aditionale (minim 200 EUR/luna) in pilonul 3 de pensie privata facultativa, fara sa cunosc insa riscurile asociate. Zis si nefacut.

Comisioanele de administrare ridicate

Am avut inspiratia sa incep la timp sa ma educ din punct de vedere financiar. Principalul risc de care nu eram constient la acea vreme era ca daca optam pentru aceasta varianta, urma sa platesc niste costuri uriase constand in comisioanele de administrare pentru gestionarea portofoliului de pensie privata facultativa pilon 3.

Acest lucru, aveam sa aflu ulterior, era cu atat mai defavorabil cu cat aceste comisioane fusesera plafonate pentru pensiile private obligatorii pilon 2 de catre parlament, respectiv erau cu atat mai impovaratoare daca luam in calcul si perioada celor mai mici rentabilitati din istoria pietelor de capital.

Nici nu am mai mentionat faptul ca pe langa comisioanele de administrare, care un efect de dobanda compusa negativa, platiti de asemenea si un comision initial din contributii, care variaza intre 1.4% si 5%. Acesta este un cost suplimentar, care se plateste de fiecare data cand efectuati o depunere.

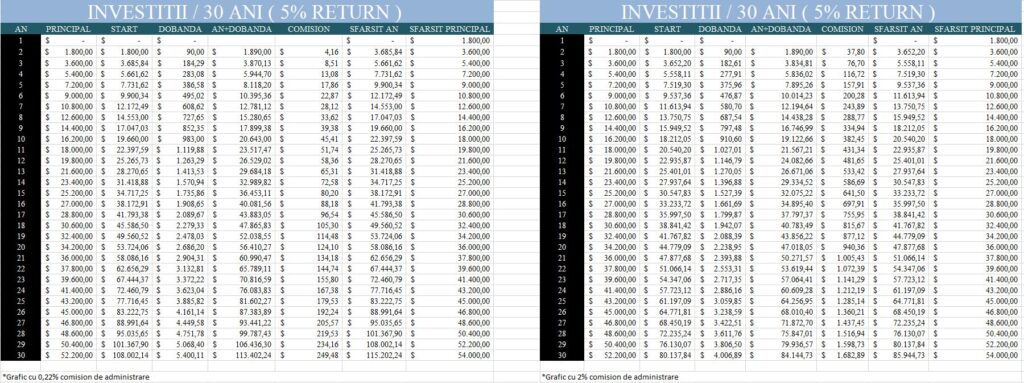

Daca va uitati la comisioanele de administrare, ele sunt trecute lunar, insa calculate anualizat, pot ajunge si chiar depasi 2%/an. In comparatie, un ETF care replica in mod pasiv un fond de indice global de actiuni percepe un TER (total expense ratio) de doar 0.2%/an. Deci fondurile de pensii private facultative pilon 3 sunt de 10 ori mai scumpe decat un ETF gestionat pasiv.

Ati putea sa considerati ca nu va deranjeaza acest lucru, intrucat se ocupa profesionistii de banii dumneavoastra, nu-i asa? Aceiasi profesionisti care subperformeaza piata in 90% din timp si care in loc sa aiba o gestiune sistematica a riscului, fac gambling cu banii dumneavoastra investind in actiuni falimentare precum Wirecard. Totusi, cum sa nu va uitati la costuri?

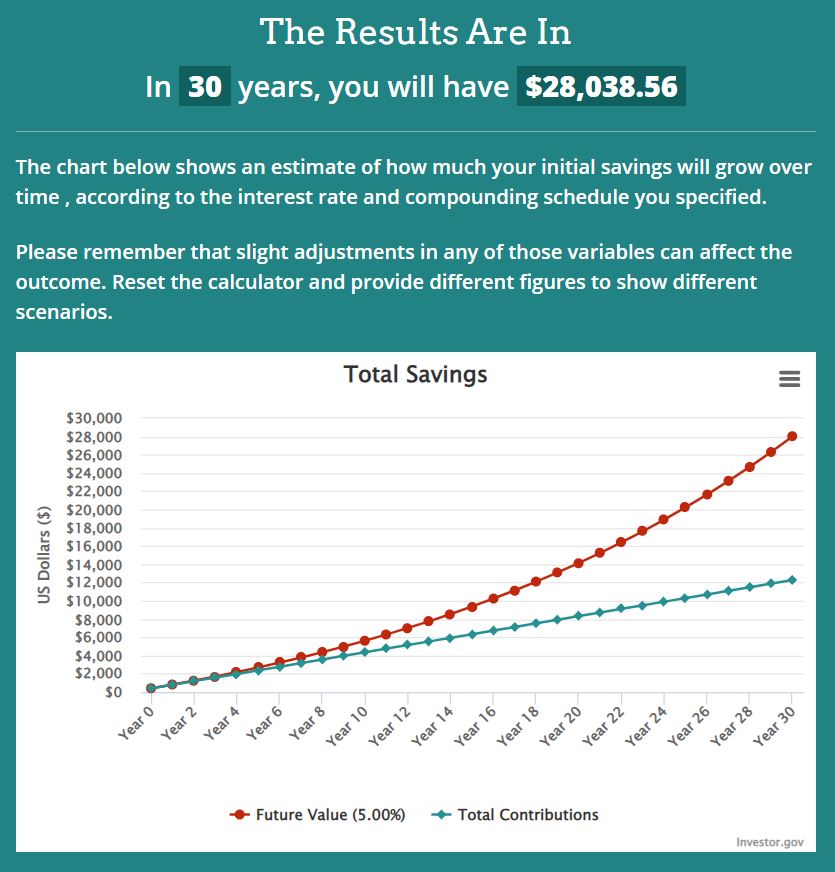

Din graficul de mai sus reiese ca daca ati fi investit doar 150 EUR/luna timp de 30 de ani, cu un randament anualizat brut de 5%/an, in primul caz in care alocati capitalul eficient, cu comisioane minime de administrare, ati fi obtinut cu 30,000 EUR mai mult decat in cazul fondurilor de pensii private.

Acest lucru este absolut revoltator pentru orice persoana care intelege efectul negativ asupra banilor sai. Practic, nu platesti pentru performanta, iar managerii de fonduri nici macar nu isi asuma un risc investindu-si proprii bani, ci tu iti asumi tot riscul in timp ce ei traiesc din banii tai.

Mai mult, exemplul de mai sus este unul favorabil fondurilor mutuale manageuite activ. In realitate, acestea obtin randamente inferioare pietei chiar si inainte de taxe si comisioane, pentru ca majoritatea inca mai fac stock picking, in loc sa investeasca eficient in ETF-uri diversificate global.

Legendarul economist si expert financiar, Burton Malkiel, ne impartaseste din lectiile investitionale pe care le-a invatat de-a lungul a mai bine de 4 decade de cand a publicat cartea sa A Random Walk Down Wall Street in 1973. Malkiel sustine in general fondurile mutuale de tip indice ca fiind cea mai eficienta strategie de management al portofoliului, dar crede ca poate fi viabil sa gestionezi activ in jurul marginilor un astfel de portofoliu, intrucat pietele financiare nu sunt perfect eficiente.

Intr-un interviu recent, el a declarat ca nu se impotriveste investitiilor in actiuni individuale atat de populare pe platforme de trading precum Robinhood, cata vreme marea majoritate a activelor este investita in ETF-uri sau fonduri mutuale de tip indice.

Alocarea execrabila a activelor

Ca si cum faptul ca platim niste comisioane imense fara sa ne fie garantata performanta nu ar fi suficient pentru a considera fondurile de pensii private facultative o alegere foarte proasta pentru gestionarea banilor, pe langa asta trebuie sa mai luam in calcul si alocarea execrabila a activelor.

Practic, daca ne uitam la ultimul raport publicat de NN Pensii, nu doar ca platesti comisioane de administrare foarte mari (2%/an), dar o faci pentru nimic. Peste 75% din activele fondului sunt investite in depozite bancare, titluri de stat, obligatiuni corporative si doar putin peste 20% in actiuni.

In loc ca fondul sa aloce preponderent in active reale, productive, de crestere a capitalului, precum actiunile, care sa acopere inflatia si comisioanele de administrare, majoritatea banilor sunt alocati in instrumente defensive, de o complexitate redusa.

Nu ai nevoie de nicio perspicacitate sa poti aloca singur banii in depozite bancare sau titluri de stat FIDELIS in RON/EUR tranzactionate pe bursa, unde nu trebuie sa platesti comision de administrare. In ceea ce priveste actiunile, este mult mai eficient sa-ti construiesti un portofoliu de ETF-uri.

Practic, pentru comisioanele pe care le platesti fondului de pensii, acesta iti foloseste banii discretionar pentru a-i investi la gramada, fara sa-ti confere o atentie speciala, cu toate ca ii bagi in buzunar zeci de mii de EUR. Din pacate, multi oameni din zona corporate prefera sa plateasca costul ignorantei, pentru ca ei considera ca nu au timp sa-si gestioneze investitiile.

Asa se face ca majoritatea romanilor se scumpesc la tarate si se ieftinesc la faina. Nu se uita ca platesc in timp zeci de mii EUR fondurilor de pensii private, in timp ce se zgarcesc sa plateasca o consultanta financiara, unde sa-si customizeze un plan personal de investitii care sa tina cont de profilul lor de risc, nevoile si obiectivele, respectiv orizontul investitional.

Marea pacaleala: Deductibilitatea fiscala de 400 €

Cea mai mare capcana in care cad multi care decid sa investeasca in fondurile de pensii private facultative pilon 3 o reprezinta deductibilitatea fiscala la plata impozitului pe venit de 10%, in cuantum de maxim 400 EUR/an, adica echivalentul a aproximativ 150 RON/luna. Ei cred ca este avantajos sa investeasca maxim 400 EUR/an in pensiile private pilon 3.

In ce consta pacaleala? Ai putea considera ca chiar daca pensiile private facultative nu sunt optime, poti aloca macar 150 RON/luna fiindca vei fi scutit de impozitul pe venit, ceea ce este corect. Ce nu este corect insa este sa crezi ca asta reprezinta un avantaj pe termen lung. Inca odata, romanii se scumpesc la tarate si se ieftinesc la faina.

Pentru a economisi 10% din sumele depuse lunar, vom plati 2% comision anualizat de administrare. Luand cei 400 EUR ca reper, in 30 de ani, vom fi economisit 40*30=1,200 EUR. Suna bine, nu? Suna bine doar daca nu suntem atenti la detalii.

Pentru a economisi 1,200 EUR, vom fi platit un comision de administrare de 2%/an. Astfel vom fi platit suplimentar 28,038 (fara comisioane) -19,810 (cu tot cu comisioane)=8,928 EUR, la un CAGR mediu brut de 5%/an, ca urmare a dobanzii compuse negative excedentare, ce este perceputa sub forma comisioanelor de administrare. Astfel, mica noastra ghidusie de doar 150 RON/luna, manca-i-ar mama de banuti putini, ne va fi costat in total 7,728 EUR. Asta este costul lipsei de educatie financiara.

Insa atentie, asta este valabil doar in situatia in care randamentele obtinute sunt identice, caeteris paribus. In realitate, asa cum am observat mai sus, fondurile de pensii private facultative pilon 3 investesc preponderent in titluri de stat si depozite bancare (aproximativ 75% din detineri), deci vor aduce randamente mai mici, ceea ce inseamna ca subperformanta relativa va fi exponential mai mare. Suna trist, nu? Mai bagati o fisa si cheltuiti niste bani pe vacante ca sa reveniti la sentimente mai bune.

Vreti sa va stric buna dispozitie si mai mult? Atunci cand calculam un CAGR mediu nu suntem impactati de sequence of returns risk fiindca intre momentul t0 si t1 capitalul se acumuleaza iar distributia randamentelor nu ne afecteaza. Atunci cand insa ni se percepe 2% comision din valoarea portofoliului la finalul fiecarui an, este posibil ca costul total sa fie mai mare decat 2% din CAGR-ul mediu, din cauza faptului ca retragand bani din activul net ne supunem sequence of return risk. Ghinion!

Riscul de ilichiditate: Banii blocati pana la moarte

In principiu, cineva care planifica investitiile pentru varsta pensionarii trebuie sa aiba un orizont investitional pana la 65 de ani. Astfel, pensionarii se vor putea bucura de roadele muncii lor si primele de risc pe care le ofera piata de capital, precum si de farmecul dobanzii compuse in timp.

Pe de alta parte, unul din atributele chintesentiale ale pietelor de capital il reprezinta lichiditatea, faptul ca activele sunt cotate zilnic la bursa si au un spread redus. Acest lucru este anihilat de fondurile de pensii private facultative, care nu iti permit sa accesezi banii pana la 60 de ani, cu exceptia cazului de invaliditate sau de deces, cand sunt oferiti mostenitorilor.

Nu stiu altii cum sunt, cum ar spune Ion Creanga, dar cand vine vorba de banii mei, vreau sa am acces la ei tot timpul. Cata vreme am o strategie bine facuta si sunt disciplinat ce fac cu banii mei, nu inteleg rostul unor astfel de constrangeri. Oricat am fi de analitici si am planifica ex-ante evenimentele din viitor, viata ramane plina de situatii neprevazute care nu pot fi anticipate.

Chiar daca orizontul investitional este pe termen lung, avem de a face cu dihotomia intre optionalitate si obligatie. Prefer sa investesc pe termen lung, avand insa optiunea sa nu o mai fac, daca situatia finantelor personale se schimba. De pilda, un eveniment nefericit in familie pentru care nu erai asigurat te poate face sa-ti reconsideri prioritatile sau o evolutie foarte favorabila pe burse te va motiva sa reduci riscul in piata mai devreme decat era planificat, fiindca iti vei fi atins deja obiectivele.

Riscul inflatiei si de rata a dobanzii

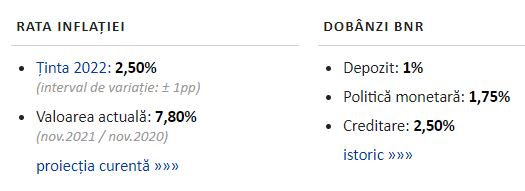

Un alt risc important cu care ne confruntam atunci cand alocam capitalul in fonduri de pensii private facultative este acela ca din cauza comisioanelor ridicate si a alocarii strategice mult prea conservatoare a activelor, randamentele nete ar putea sa nu tina pasul cu inflatia, care e din ce in ce mai mare in prezent. Mai mult, daca ratele de dobanda vor creste pentru a contracara inflatia, randamentele titlurilor de stat si obligatiunilor corporative ar putea avea de suferit.

Daca ne uitam la datele publicate de BNR, tinta de inflatie pe 2022 a fost depasita de mai bine de 3 ori, rata curenta a inflatiei ajungand la 7.8%. In acelasi timp, cursul de schimb EURRON trebuie urmarit indeaproape, pentru ca poate fi o alta supapa de reglare a dezechilibrelor structurale.

Intrebarea pe care trebuie sa si-o puna cu umilinta orice roman care sta cu banii cash in banca sau ii aloca in fonduri mutuale sau de pensii private care investesc preponderent in obligatiuni este cum va reusi el sa-si conserve puterea de cumparare intr-un mediu inflationist pe termen lung: tinand banii in instrumente asa zis sigure care le garanteaza pierderea puterii de cumparare in timp sau asumandu-si mai mult risc in zona de actiuni pentru a genera randamente real pozitive?

Back to school – TIPS, aur sau actiuni?

Aici secretul il reprezinta taman acel orizont investitional despre care vorbeam mai sus. Daca suntem tineri, avem un capital uman care sa ne asigure fluxuri viitoare de capital si avem nevoie sa acumulam capital in vederea pensionarii, atunci solutia este sa investim agresiv, nu conservator, pentru a ne mari probabilitatea de a avea succes pe termen lung.

Unii spun ca pietele sunt prea scumpe. Larry Swedroe se pozitioneaza in antiteza cu Jeremy Grantham, care afirma ca pietele sunt supraevaluate. Argumentul lui Larry este ca pretul pietei este pretul corect, fiind cea mai buna estimare a randamentelor asteptate intrucat noi nu putem prezice randamentele speculative generate de schimbarea primei de risc in timp.

Pe de alta parte, el admite ca pietele ar putea fi mai putin riscante astazi, de aceea s-ar justifica o prima de risc mai mica. El afirma ca valuation-urile ridicate nu ne spun ca piata este supraevaluata, ci ca randamentele asteptate sunt mai mici in viitor. In plus, P/E pentru non-US equities sunt rezonabile, iar actiunile value se tranzactioneaza la cele mai ieftine niveluri istoric in comparatie cu actiunile growth. Tot Larry sustine ca desi actiunile value au o crestere a earnings-urilor cu 5% mai mica decat a actiunilor growth si un return on equity mai mic, ele supraperformeaza in timp din cauza pretului mai mic pe care il platim.

In ultima vreme multi se intreaba cum ne putem proteja de inflatie. Iata ce ne raspunde legendarul Larry Swedroe:

- Un bun hedging inflationist il reprezinta TIPS-urile (treasury inflation protected bonds). Din pacate, astazi platesti o prima de asigurare intrucat TIPS-urile aduc un randament real negativ, ceea ce inseamna ca e garantat ca vei pierde bani foarte lent, chiar si inainte de taxe

- Multi oameni se gandesc la aur ca fiind un bun hedging inflationist si asta este adevarat daca ai avea un orizont investitional de 100 de ani sau mai mult. Inca de cand Iisus a calcat pe pamant, o uncie de aur cumpara echivalentul unui costum de haine. Dupa 2000 de ani, o uncie de aur cumpara si astazi tot echivalentul unui costum de haine. Nu cred ca vreau sa investesc banii fara sa obtin un randament doar pentru a avea un hedging inflationist si nici macar nu este un bun hedging inflationist. De fapt, este unul ingrozitor pe termen scurt. Intre 1980 si 2003, aurul a pierdut in 23 de ani aproape 90% din puterea sa de cumparare in termeni reali cand inflatia era ridicata. Deci aurul nu este un bun hedging inflationist. Uneori poate fi un activ refugiu. Daca cineva vrea sa detina 1%-2% in aur, nu voi obiecta, dar nu te astepta la randamente bune, poate vei avea noroc.

- Actiunile nu reprezinta un hedging inflationist, este modul gresit sa le privim asa, pentru ca nu exista nicio garantie ca ar merge in sus sau in jos impreuna si de fapt, exista perioade cand inflatia creste, iar actiunile sunt puse la pamant intrucat FED-ul intervine si trebuie sa creasca dobanzile pentru a opri inflatia. Dar pe termen lung actiunile sunt active reale, genereaza incasari iar investitorii primesc o prima de risc. Deci astfel esti recompensat cu actiunile, nu pentru ca sunt un bun hedging inflationist, ci pentru ca vei capta prima de risc pe termen lung.

Costul de oportunitate si recency bias

Atunci cand tii banii cash pentru ca iti este frica sa investesti in actiuni, platesti un cost de oportunitate. Chiar daca pe termen scurt investitorii pot suferi in timpul unui crah bursier, cu toate ca astfel de evenimente pot fi privite si ca oportunitati de cumparare, pe termen lung corectiile bursiere devin complet insignifiante daca privesti imaginea de ansamblu.

Uitandu-ne in urma, prabusirile bursiere din anii 2000 si 2008 abia se mai vad pe grafic. Pe de alta parte, daca ai fi stat pe cash din martie 2009 pana astazi, ai fi pierdut o crestere de aproape 700%. Stiu ca suna neverosimil, dar in mai bine de 10 ani faceai de 7 ori investitia initiala. Astfel, solutia pe termen lung este sa fii investit in actiuni, nu in afara burselor.

In practica este improbabil ca ai fi investit toti banii odata, fiindca mai degraba ai fi facut-o pe parcurs, din cashflow-ul lunar. Oricum, randamentele tot ar fi fost foarte generoase cu cei care au investit spre deosebire de cei care au stat cu banii cash.

Cei care au stat pe cash au platit un cost de oportunitate fata de cei care si-au asumat ricuri, iar cei care au investit prin dollar cost averaging au platit un cost de oportunitate fata de cei care au avut curajul sa investeasca toti banii odata.

In mod analog, cei care au investit prin fonduri mutuale sau de pensii private facultative pilon 3 au platit un urias cost de oportunitate fata de cei care au investit eficient si agresiv in indici de actiuni direct pe bursa:

- din cauza comisioanelor mai mari pe care le-au platit, care au rolul unei dobanzi compuse negative

- din cauza alocarii proaste a activelor pe care o au fondurile de pensii private facultative pilon 3

Mai mult, un alt cost de oportunitate pe care il platesc investitorii care aleg ca banii lor sa fie gestionati de manageri de fonduri gestionate activ este ca acestia nu pun interesele lor pe primul loc. Astfel, pentru a mentine popularitatea fondurilor lor si a creste astfel sumele atrase, ei incearca deseori sa urmareasca acele actiuni care au performat bine recent, suferind de recency bias, in loc sa urmareasca cele mai profitabile oportunitati pe termen lung.

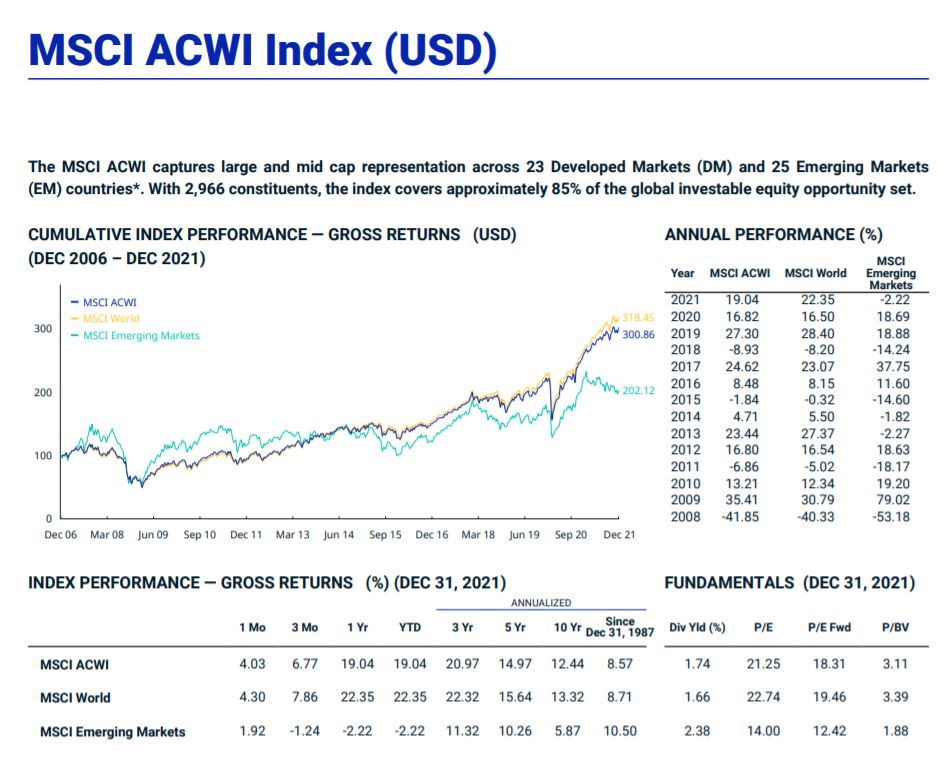

De pilda, mai sus puteti observa ca din 1987 pana in prezent, mult hulitele actiuni din zona tarilor emergente au batut de fapt la fundul gol actiunile din zona tarilor dezvoltate, care au supraperformat recent. Pentru investitorii contrarieni sau cei care au un orizont de timp suficient de lung, acest lucru ar trebui sa dea de gandit. Diferenta in total return e fabuloasa:

- +1.848,28% pentru MSCI Emerging Markets

- +720.62% pentru MSCI Developed Markets

Daca te-ai fi uitat numai la ultimii 10 ani, ai fi concluzionat ca actiunile din zona tarilor emergente sunt mult mai neperformante. Daca ai lua in calcul ce zice Ray Dalio, care spune ca actiunile care cresc nu sunt neaparat mai bune, ci mai scumpe, iar cele care scad, mai ieftine, poate ca acum te-ai gandi ca o investitie in MSCI Emerging Markets reprezinta o oportunitate.

Un manager de fond mutual nu va avea o astfel de gandire pe termen lung, pentru ca preocuparea lui este sa satisfaca intotdeauna clientii pe termen scurt, iar acestia de cele mai multe ori se comporta precum niste femei isterice, la ciclu. Sunt irationali, nu au rabdare si vor sa faca bani rapid.

Cand sunt bune fondurile de pensii private

Exista insa si cazuri in care fondurile de pensii private facultative sunt o solutie, si anume atunci cand avem de a face cu persoane care nu au si nici nu sunt dispuse sa capete o educatie financiara, respectiv care nu au disciplina de a respecta o strategie de alocare a capitalului. De exemplu:

Pastrand argumentele costului de oportunitate, fondurile de pensii private facultative pot fi o varianta buna sau proasta in functie de alternativele pe care le ai de a gestiona banii tai. Astfel:

- daca alternativa e sa faci gambling cu banii in mod iresponsabil, jucandu-i la bursa in actiuni individuale sau in criptomonede, atunci este mai bine sa alegi un fond de pensie privata facultativa pilon 3

- daca alternativa este sa te educi din punct de vedere financiar, sa mergi la psiholog pentru a-ti rezolva bias-urile comportamentele si sa investesti eficient pe bursa cu comisioane minime, atunci este mai bine sa renunti la fondul de pensie privata facultativa pilon 3.

Pe de alta parte, mi se pare putin fortat sa spui ca este mai bine sa alegi fondurile de pensii private in dauna speculatiilor bursiere, cand exista alternative mult mai bune ca sa nu fii nevoit sa alegi intre doua rele. Te poti educa si poti investi eficient, astfel incat sa nu fie nevoie sa alegi dintre variantele de mai sus. Nu exista un raspuns universal valabil, fiindca viata este complexa si are foarte multe aspecte. Totul depinde de educatia si disciplina fiecaruia.

Tocmai de aceea, abordarea fiduciara este de a intelege situatia financiara a fiecaruia si de a propune solutii personalizate, care sa ajute la indeplinirea obiectivelor individuale. Abordarea fondurilor de pensii private facultative, de a avea o alocare a activelor batuta in cuie, care sa fie aplicata tuturor la gramada, mi se pare complet ineficienta si contraproductiva.

Cine nu vrea sa depuna nici macar un efort minimal de a-si imbunatati situatia finantelor personale, isi merita soarta si oricum va plati pe termen lung un cost mult mai mare al ignorantei de care nici macar nu va fi constient pana cand nu va fi prea tarziu. Acum este momentul sa gestionezi eficient banii. Renunta la a mai gandi precum un om sarac. Go big or go home!

Cel mai mare cost intr-o lume a asimetriei informationale si de putere il reprezinta lipsa educatiei financiare. Daca ai nevoie de sprijin cu privire la gestiunea banilor si a finantelor personale, fie ca vine vorba de economisire sau investitii, sunt aici sa te ajut. Pentru analiza finantelor tale personale, iti recomand sa apelezi cu incredere la sedintele de coaching 1-1.

Daca iti doresti sa atingi libertatea si prosperitatea financiara, este imperios sa te educi din punct de vedere financiar si sa investesti eficient. Poti parcurge Ghidul Investitorului Incepator pentru a te pune la punct cu riscurile investitiilor financiare si a descoperi cum iti poti construi un portofoliu simplu si eficient pe care sa-l detii pe termen lung.

Nu trebuie sa parcurgi drumul spre independenta financiara de unul singur, fiindca poate parea anevoios. Alatura-te unei comunitati de oameni motivati care au aceleasi obiective si obtine accesul la informatii de calitate, care sa-ti calauzeasca drumul. Aboneaza-te acum pe Patreon si vei obtine acces inclusiv la grupul privat de facebook si la continutul premium.

Disclaimer:

Argumentele si opiniile prezentate in acest articol sunt doar atat… opinii personale. Acest continut este in scop recreational si prezinta informatii generale, astfel incat nu trebuie sa fie considerat drept sfat investitional sau financiar. Inainte de a lua in calcul orice investitie, consultati un profesionist sau faceti-va propria munca de research. Toate instrumentele financiare sunt riscante iar performanta trecuta nu reprezinta o garantie a rezultatelor viitoare.

<

<