“Tanar vreau mereu sa fiu, sa traiesc asa cum stiu, ca la 20 de ani, fara griji si fara bani” erau versurile unei melodii compuse de Voltaj probabil acum 20 de ani. Asa se intampla si cu investitorii incepatori, lipsiti de experienta, care in loc sa apeleze la o consultanta financiara fiduciara, aleg sa investeasca dupa ureche si sfarsesc in mod sangeros fara bani in portofoliu.

Mai mult, acesti incepatori nascuti pe bull market si lipsiti de experienta, care nu au o abordare sistematica a riscului in investitii, reprezinta un risc de contagiune si pentru cei din jur cand propaga mesajele lor in social media (pe youtube sau facebook), influentand in mod brutal si deciziile altor oameni care la randul lor vor pierde bani investind dupa ureche.

Mai sus vedeti un exemplu al unui baiat care este rookie in investitii si care pana recent o ardea cu sfaturi despre cum sa te imbogatesti din crypto si actiuni individuale, care acum ne povesteste cum s-a curatat de aproximativ 100,000 EUR. Bineinteles, era doar o problema de timp. Ca si la mesele de poker, pestii vor fi intotdeauna mancati de rechini.

De aceea, investitorii incepatori ar face bine sa se educe din punct de vedere financiar inainte de a investi banii. Este totusi de admirat la acest baiat curajul de a impartasi din esecurile sale investitionale, intr-o lume dominata de minciuna si manipulare in care cei mai multi ar fi bagat capul ca strutul in pamant si n-ar fi recunoscut niciodata ca au pierdut bani.

Spun asta pentru ca pe langa incepatorii fara cunostinte temeinice, care pot face rau din ignoranta, sunt multi alti oameni lacomi si ticalosi care vand celorlalti iluzii de imbogatire in mod pervers, fiind foarte constienti de raul pe care il fac, dar aflandu-se in slujba banului si stiind ca atentionarea oamenilor cu privire la riscuri nu le baga bani in buzunar, prefera sa creeze oamenilor asteptari distorsionate cu privire la randamentele asteptate, spunandu-le ca vor obtine 10%/an investind in S&P500.

Mai sus vedeti un alt exemplu al unui incepator care ne marturiseste cum a pierdut bani deoarece nu a tinut cont de managementul riscului in investitii. Problema cea mai mare este ca pe un bull market si o maimuta poate face bani. Ceea ce diferentiaza un investitor bun de unul prost este cum se descurca in momentele dificile, cand piata incepe sa o ia la vale.

Cei care nu tin cont de riscuri si care confunda speculatiile bursiere cu investitiile vor fi in mod negresit macelariti. Astfel de auto-intitulati guru in investitii au tot aparut in ultimii 2 ani si din punctul meu de vedere au format urmatoarea generatie de loseri pe pietele de capital, adica de oameni care nu vor invata decat in mod dureros din propriile greseli.

De ce n-am simtit cutremurul pe burse

Privindu-i pe acesti baieti cum povestesc despre pierderi astronomice, am crezut ca a venit cutremurul pe burse. Cu toate astea eu nu am simtit nimic. Nu inteleg ce s-a prabusit, ce a picat, caci portofoliul meu arata foarte bine.

Fiindca tot se discuta despre razboi, eu am zis sa nu-l mai astept si sa fur startul, asa ca armata rosie deja a fost pozitionata strategic, tragand mai multe gloante ieri pe piata de capital. Cumpar in draci Alibaba tocmai pentru ca nu da dividende. Credeti ca se va supara pe mine Dl. Dividende?

Nu are decat sa se supere, pana la urma eu sunt aici sa ofer informatii corecte, explicand de ce focusul pe dividende reprezinta o eroare de logica. Nu este nimic rau din a invata din propriile greseli, dar este foarte costisitor. Merita sa pierzi 100,000 EUR investind dupa ureche cand ai fi putut sa platesti 100 EUR si sa eviti acea pierdere uriasa in portofoliu?

Asa cum am afirmat in repetate randuri, cei mai multi investitori de retail au de facto un comportament de speculatori salbatici, de gambleri, nu o abordare sistematica a riscului. Cu alte cuvinte, ei merg dupa dictonul “Ori la bal, ori la spital”, in loc sa diversifice sursele de risc din portofoliu.

Diversificarea este singurul free lunch

Nu am de gand sa scriu un nou articol foarte tehnic, dar vreau sa reiterez acest aspect pentru toata lumea care nu intelege importanta diversificarii portofoliului de investitii. Actiunile ca si clasa de active au o anumita prima de risc. De pilda, pietele globale de capital sunt asteptate sa aduca un randament real mediu anualizat de circa 3% pentru urmatoarea decada.

Pentru a beneficia de aceasta prima de risc si a nu fi impactat de riscurile idiosincratice specifice investitiei in actiuni individuale, 95% din portofoliul tau de actiuni trebuie sa fie alocat in ETF-uri care sa ofere diversificare regionala, valutara si sectoriala. Cei care urmaresc un randament ajustat la risc mai mic dar un randament total mai mare fara a fi masiv expusi riscurilor idiosincratice, pot avea un tilt aditional inspre tarile emergente.

Diversificarea pe mai multe straturi:

- nivelul 1 reprezinta portofoliul CORE, adica baza, trunchiul copacului, construit in jurul unui indice global de actiuni, in medie ponderata pe capitalizare globala (cei mai multi investitori se pot opri aici)

- nivelul 2 reprezinta tilt-urile regionale si pe factori, adica ramurile copacului, care reprezinta bet-uri relative in functie de evaluarea fundamentala a pietelor de capital, marind astfel randamentul asteptat

- nivelul 3 reprezinta bet-uri idiosincratice targetate in zona de deep value (actiuni subevaluate unde predomina sentimentul negativ); asa cum afirma Larry Swedroe este mult mai usor sa corectezi pretul gresit cumparand actiunile ieftine decat avand pozitii short

Gradul de complexitate al portofoliului de investitii trebuie ajustat in functie de skill-ul, orizontul de timp si aversiunea la risc a investitorului. Cei mai multi investitori incepatori ar trebui sa aleaga simplitatea in dauna complexitatii, intelegand ca este improbabil sa bata piata formata din rechini si ca principalul lor atu il reprezinta disciplina.

Nu lasa hedging-ul sa devina o sursa a riscului

In acest mediu macroeconomic avem putine alternative generatoare de venit la clasa de active actiuni, astfel incat unii investitori prefera sa tina ceva cash deoparte pentru oportunitati. Acestia trebuie insa sa aiba foarte mare atentie intrucat strategiile precum “buy the dip“, care sunt folosite in general pentru reducerea drawdown-ului in portofoliu in perioadele de bull market, prin shortarea volatilitatii, se pot dovedi foarte periculoase intr-un bear market, marind incremental riscul.

Cu alte cuvinte, ele trebuie folosite cu prudenta si numai cu un plan bine facut. Cel mai mare investitor din lume, Warren Buffett, ne atentioneaza sa nu facem market timing, dar daca nu putem rezista tentatiei, sa cumparam cand ceilalti vand, avand o viziune contrariana specifica value investing. Totusi, nu trebuie sa lasam hedging-ul sa devina o sursa a riscului.

Ce inseamna asta? Cum ar putea hedging-ul sa devina o sursa a riscului?

- avand o alocare strategica de 60% actiuni si 40% titluri de stat, dar continuand sa cumparam pe corectii constatam ca am atins 80% alocare in actiuni, deci am marit riscul mai mult decat stomacul ne permite

- facand average down pe actiuni individuale care nu au fundamente solide si sperand ca pretul isi va reveni la nivelul anterior

Daca alocarea noastra in piata este suboptimala si investim diversificat intr-un ETF global de actiuni prin dollar cost averaging, ne dorim sa cumparam mai mult pentru a reduce costul mediu de achizitie si sa ajungem la alocarea strategica targetata, acesta fiind si scopul pentru care am optat pentru dollar cost averaging vs lump sum investing.

Pe de alta parte, daca am “investit” intr-o actiune speculativa precum Palantir care s-a prabusit cu peste 70% si care era o bomba cu ceas din punct de vedere fundamental (era scumpa, aducea pierdere si nu profit), este absolut stupid sa continuam sa cumparam sperand ca pretul isi va reveni, pentru ca nu facem decat sa adancim si mai mult pierderea.

Ce sa va fac mai baietilor si fetelor? N-ati vrut sa ascultati nici de mine, nici de Rick Ferri, care a fost invitat in cadrul podcast-ului de investitii si care a explicat pentru toata lumea ca CEL MAI MARE COST IN INVESTII IL REPREZINTA SPECULATIILE BURSIERE, iar abia apoi in plan secund vin comisioanele de administrare si deciziile emotionale. Va recomand cu caldura sa revedeti episodul cu Rick Ferri.

Costul speculatiilor bursiere

Cel mai mare risc in investitii esti chiar tu atunci cand nu stii ce faci dar crezi ca te pricepi, tranzactionand dupa ureche actiuni individuale, care nu doar ca au riscuri idiosincratice, dar sunt folosite de multi in scop pur speculativ, creand astfel uriase bule speculative, care atunci cand se sparg precum baloanele de sapun, lasa in urma multa deznadejde si saracie.

Cu alte cuvinte, nu sunt doar catastrofale din punct de vedere al pierderii de capital, ci mai ales al efectelor psihologice pe care le au asupra celor care isi vor fi pierdut agoniseala de o viata. De aceea, am spus-o de nenumarate ori si o repet, managementul riscului este mai important decat randamentele obtinute in investitii, pentru ca te protejeaza de pierderi.

Macelul actiunilor growth din SUA

Intr-o bula speculativa trebuie sa inveti sa te infranezi si sa accepti cu umilinta ca pot fi perioade in care prostii se vor lauda cu profituri obtinute peste noapte, afisand cu aroganta dispret fata de cei care sunt atenti cu privire la riscurile investitiilor financiare. In ultimii ani, am asistat la o exuberanta de nedescris cu privire la actiunile growth din SUA, care pareau ca cresc pana la cer iar oamenii au devenit ignoranti cu privire la riscuri, crezand ca acestea nu se mai pot materializa niciodata.

Acum asistam la reversul medaliei in care cei care au fost neatenti la riscuri si au ignorat valoarea fundamentala a activelor financiare sunt aspru pedepsiti, actiunile growth fiind macelarite odata cu cresterea inflatiei in SUA si asteptarile ca FED-ul sa majoreze ratele de dobanda.

Problema cea mai mare nu este ca actiunile se prabusesc, fiindca este greu de anticipat ce va face piata, ci ca cei care au speculat in mod barbar nu au avut un plan temeinic, ci doar s-au bazat pe cresterea pretului pana la cer.

Ce este de facut? Vand, cumpar, astept?

Nu stiu aventurierule. Ti-a cam placut salamul cu soia si riscul pe burse. Acum ai dat de iute si nu stii pe unde sa scoti camasa. Greu de spus ce ar trebui sa faci. Daca vinzi marchezi o pierdere destul de mare. Daca mai cumperi nu faci decat sa adancesti o pierdere si mai mare, intrucat, asa cum afirma si Nicolas Rabener, directorul celor de la FactorResearch, nu exista price based mean reversion, ci doar valuation based mean reversion. Deci pretul in sine nu ne spune nimic despre viitor.

Cu alte cuvinte, nu doar ca ai pierdut foarte multi bani, dar este improbabil ca pretul sa-si mai revina la valorile anterioare din cauza faptului ca ai bagat banii in actiuni supraevaluate. Daca tu continui sa mai cumperi acum actiuni individuale macelarite, nu faci decat sa maresti riscul idiosincratic, care asa cum stim este o sursa de risc necompensat.

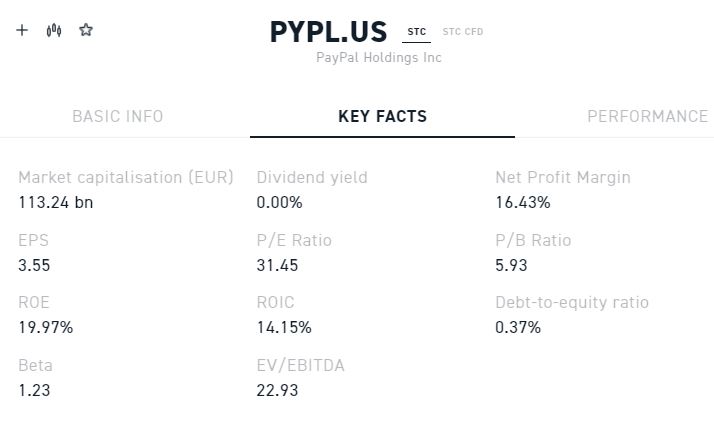

De pilda, Paypal nu este nici pe departe la fel de ieftina precum Facebook, chiar si dupa aceasta scadere masiva. La un P/E de 31.45 si un enterprise value/EBITDA de 22.93, ramane evaluata destul de scump. In ceea ce priveste modelul de business, cel mai bine a descris situatia un amic:

“Paypal de exemplu e un jeg de business care nu are nimic altceva in afara de first mover advantage. E o fosila infecta. Nu vad de ce ar cumpara cineva”

Efectul de ancorare ca bias cognitiv

Mare atentie la bias-urile cognitive precum efectul de ancorare care este un bias cognitiv care descrie tendinta oamenilor de a se baza nejustificat de mult pe prima informatie oferita (“ancora”) atunci cand trebuie sa ia o decizie. Odata ce ancora a fost stabilita, celelalte judecati se vor face prin referirea la ancora, aici intervenind un bias de interpretare a celorlalte informaţii.

De exemplu, daca vedeti prima oara o actiune Paypal sau Alibaba la 300$, apoi aceeasi actiune la 100$ dupa un timp, veti considera ca atunci cand actiunea se tranzactioneaza la 100$ este mai ieftina, acesta fiind efectul de ancorare. In realitate insa, acest lucru ar putea sa nu fie adevarat daca fundamentale respectivei actiuni s-au inrautatit (nu spun ca este cazul BABA)

Pai ce-ai facut mai aventurierule, asa rau te-a necajit Transgaz de i-ai facut vant pana a atins podeaua? Pai si nu cumperi tu acum ca e mai ieftin?

Hohoho, dragii mosului, stati usurel, nu va entuziasmati! Eu de pilda am cost mediu pe TGN la 327, mult mai sus decat la 218 cat este astazi pretul. Cu toate acestea am decis sa nu maresc expunerea pe Transgaz, desi as fi putut reduce costul mediu de achizitie? De ce?

Pentru ca as fi cazut prada efectului de ancorare. In realitate, pretul nu ne spune nimic despre valoarea fundamentala. Ce ne intereseaza este indicatorul P/E (care este destul de volatil), respectiv EV/EBITDA. Amandoua sunt la niveluri mult mai ridicate decat atunci cand am investit prima oara in Transgaz ceea ce imi spune ca fundamentele companiei s-au inrautit.

Astfel, cu toate ca pretul actiunii Transgaz este mai mic decat era atunci cand am cumparat eu, actiunea este acum de fapt mai scumpa. Prin urmare, daca nu intru in capcana efectului de ancorare, nu are niciun sens sa cumpar la valuation-uri mai scumpe, astfel incat am decis sa raman hold.

Efectul de ancorare a fost conceptualizat ca bias care afecteaza procesul decizional de catre Daniel Kahneman si Amos Tversky, doi cercetatori din zona economiei comportamentale. Intr-un articol din 1974 (“Judgment under Uncertainty: Heuristics and Biases”), cei doi au aratat ca atunci cand oamenii incearca sa faca estimari sau prognoze pornesc de la o valoare initiala, pe care apoi o ajusteaza treptat. Bias-ul de ancorare apare deoarece ajustarile pe care le facem nu sunt suficient de precise şi ne conduc la decizii gresite.

Texas Chainsaw Massacre 2022

Ca tot va plac filmele horror, masacrul din Texas a continuat si pe Nasdaq, acolo unde actiunea Netflix a fost macelarita cu drujba pe burse. Parerea mea este ca doar Sosoaca mai poate restabili increderea investitorilor.

Pica Netflix pe burse de zici ca e OZN, prilej numai bun de cumparat, nu?

Hohoho, dragii mosului, cata putere sa aiba si renii sa care sania cu jucarii? Nu mai bine nu va mai jucati cu degetele infipte in priza ca sa nu va frigeti?

Asa cum putem observa, Neflix ramane supraevaluata cu 20% fata de valoarea sa intrinseca chiar si la aceste preturi. Pe de alta parte nu acelasi lucru putem spune despre Facebook, care pare cea mai subevaluata actiune tehnologica americana. Ce ne spune aceast lucru?

- nu toate actiunile tehnologice sunt supraevaluate

- ceva ce s-a prabusit in pret poate ramane scump

- pietele nu sunt 100% eficiente pe termen scurt

Dar Dl. Dividende spunea ca Facebook este supraevaluata, noi ce sa facem?

Aventurierule, ma impresionezi. Intr-adevar, este un mare semnal de alarma, pe care nu l-a mai tras decat domnul Goe in tren. Cred ca esti pe drumul cel bun daca tii cont de opiniile unora care considera ca dividendele sunt un free lunch si ignori sfaturile oferite de Damodaran, Rick Ferri, Larry Swedroe, Meb Faber, Paul Merriman, Bill Bengen, Wade Pfau, Karsten Jeske, Jack Vogel.

Mi se pare absolut halucinant ca prosteala asta cu dividendele inca nu a fost elucidata dupa atatea contraargumente aduse. Este cat se poate de stupid sa iei decizii investitionale in functie de care companii ofera sau nu dividende. Trebuie sa fii EXTREM DE PROST sa crezi ca asta este o modalitate de a aduce randamente mai bune sau de a te proteja de sequence of return risk.

Macelul care va veni

Aventurierule, esti pregatit pentru ceea ce va urma? Nu ma refer la razboiul lui Don Quijote cu morile de vant, ci la macelul care va veni pe piata crypto acolo unde daca nu-ti bagi demnitatea in poponet, s-ar putea sa ti-o bage altii pe a lor. Ai grija sa nu fii prins cu chilotii in vine in perioada asta.

Este posibil ca criptomonedele sa scada si mai mult pe masura ce Rezerva Federala ridica ratele dobanzilor si pune capat unei epoci a speculatiilor nebune, potrivit unui strateg senior al JP Morgan, una din cele mai mari banci de investitii din SUA.

“La un moment dat ma astept sa vad pierderi masive in cripto, pentru ca nu exista nimic acolo”, a declarat David Kelly, strateg global la JP Morgan Asset Management.

Criptomonedele au scazut deja drastic, bitcoin-ul scazand de la un maxim de peste 68,000$ in noiembrie la aproximativ 40,000$ recent. Capitalizarea bursiera a tuturor criptomonedelor a scazut de la peste 3 trilioane de dolari in noiembrie la mai putin de 2 trilioane de dolari astazi.

Investitorii s-au indepartat de investitiile mai riscante, avand in vedere ca FED se pregateste sa majoreze ratele dobanzilor de mai multe ori in 2022, in efortul de a controla inflatia. Activele digitale raman in mare pericol, deoarece nu au nicio valoare intrinseca si nu servesc niciunui scop.

Ele raman vulnerabile modificarilor ratelor de dobanda, fiind foarte senzitive la schimbarile de politica monetara. Stimulul FED din perioada pandemiei a fortat randamentele obligatiunilor sa scada la niveluri ultra-scazute, ceea ce i-a determinat pe investitori sa apeleze la investitii foarte speculative, cum ar fi criptomonedele si actiunile tehnologice neprofitabile.

Cand muzica se opreste, ultimul stinge lumina

In concluzie, politica monetara foarte agresiva si fara precedent din ultimii ani a FED-ului este pe cale sa se incheie. In momentul cand muzica se opreste, este important sa nu fii ultimul care stinge lumina. Pentru a evita riscul unor mari pierderi de capital investitorii trebuie sa tina cont de:

- evaluarea fundamentala si spread-ul intre value si growth

- diversificarea portofoliului de investitii

- daca pretul unei actiuni se corecteaza, nu inseamna ca este mai ieftina

- pe un bull market apar ca ciupercile dupa ploaie multi guru in investitii

- speculatiile bursiere reprezinta cel mai mare cost in investitii

- hedging-ul nu trebuie sa devina o sursa a riscului

- managementul riscului te poate proteja de pierderi mari de capital

- actiunile value supraperformeaza cand cresc dobanzile

- cash-ul ofera protectie pe termen scurt in perioadele inflationiste

- aurul poate fi un safe haven in fata riscurilor geopolitice

- criptomonedele sunt un activ speculativ si pot fi macelarite oricand

- nu trebuie sa lasam volatilitatea sa ne orbeasca sansele de castig pe termen lung

Acestea fiind spuse, mergem inainte ca inainte era mai bine. Pentru doamnele si domnisoarele interesate de un coaching privat, in avanpremiera zilei femeii, voi oferi o reducere de 50% in perioada 1-8 martie pentru sedinta initiala de coaching, precum si o sedinta de follow up gratuita de 30 de minute in care vom evalua ce au implementat practic.

Cel mai mare cost intr-o lume a asimetriei informationale si de putere il reprezinta lipsa educatiei financiare. Daca ai nevoie de sprijin cu privire la gestiunea banilor si a finantelor personale, fie ca vine vorba de economisire sau investitii, sunt aici sa te ajut. Pentru analiza finantelor tale personale, iti recomand sa apelezi cu incredere la sedintele de coaching 1-1.

Daca iti doresti sa atingi libertatea si prosperitatea financiara, este imperios sa te educi din punct de vedere financiar si sa investesti eficient. Poti parcurge Ghidul Investitorului Incepator pentru a te pune la punct cu riscurile investitiilor financiare si a descoperi cum iti poti construi un portofoliu simplu si eficient pe care sa-l detii pe termen lung.

Nu trebuie sa parcurgi drumul spre independenta financiara de unul singur, fiindca poate parea anevoios. Alatura-te unei comunitati de oameni motivati care au aceleasi obiective si obtine accesul la informatii de calitate, care sa-ti calauzeasca drumul. Aboneaza-te acum pe Patreon si vei obtine acces inclusiv la grupul privat de facebook si la continutul premium.

Disclaimer:

Argumentele si opiniile prezentate in acest articol sunt doar atat… opinii personale. Acest continut este in scop recreational si prezinta informatii generale, astfel incat nu trebuie sa fie considerat drept sfat investitional sau financiar. Inainte de a lua in calcul orice investitie, consultati un profesionist sau faceti-va propria munca de research. Toate instrumentele financiare sunt riscante iar performanta trecuta nu reprezinta o garantie a rezultatelor viitoare.

<

<

Corectie.. ai tradus gresit citatul lui w buffett..” the tide goes out”