In limbaj colocvial, pe intelesul tuturor, atunci cand se discuta despre venituri pasive din investitii pe limba omului simplu, se mentioneaza veniturile obtinute din dobanzi, cupoane, dividende, chirii samd. Fireste, daca facem abstractie de chirii, care apartin clasei de active imobiliare, toate celelalte stau la baza mitului venitului pasiv din investitii la bursa, intrucat sunt instrumente financiare tranzactionate pe pietele de capital, mai putin depozitele bancare, care reprezinta cea mai lichida alternativa de economisire pentru romanul de rand si care este cea mai populara metoda de a ingropa banii in imobiliare.

Iluzia stabilitatii in imobiliare si a venitului pasiv din chirii

Cursul introductiv in micro si macroeconomie ne invata ca oricand apare un dezechilibru, el este eliminat prin intermediul pietei, astfel incat oportunitatile usoare de a face bani dispar rapid, chiar daca mitul lor creste exponential. Narativa venitului pasiv esueaza sa pretuiasca corect riscul implicat, costul de oportunitate si timpul investit, asa cum este cazul venitului din chirii, care este definit cu lejeritate ca fiind pasiv. Achizitia unei proprietati imobiliare necesita o investitie mare de capital initiala, renuntarea la disponibilitatile banesti pentru alte potentiale oportunitati care ar putea aparea pe parcurs, eventual atragerea unui credit ipotecar si stresul financiar asociat, ca sa nu mai vorbim de cheltuielile de mentenanta a proprietatii imobiliare.

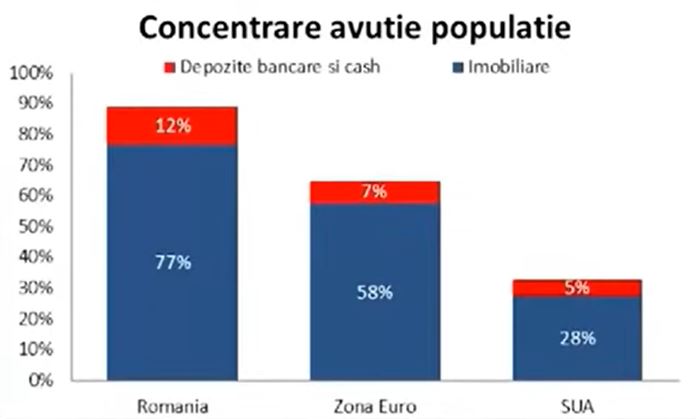

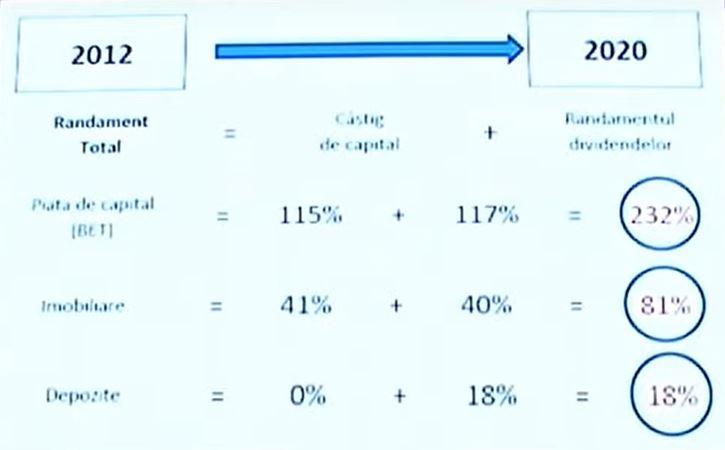

Intrucat am fost intrebat de ce nu investesc in imobiliare, am decis sa raspund in detaliu acestei intrebari intr-unul din articolele de pe blog, argumentand totodata de ce investitiile imobiliare reprezinta optiunea preferata a romanilor, in pofida randamentelor superioare pe care le-ar putea obtine din investitii la bursa intr-o maniera cat mai diversificata. De altfel, asa cum puteti observa, pana si repetentul indice BET-TR din codasa economie de frontiera Romania, a batut la curu’ gol CAGR-ul din imobiliare, aducand crestere constanta de capital actionarilor, in timp ce tu numarai bacsisul neimpozitat din chirii.

Trebuie sa intelegem ca desi matematica nu poate fi predata celor care nu inteleg nici macar ca 1+1 fac 2 dar 40% + 30% randament din doua investitii separate la bursa nu fac 70%, cand vorbim de investitiile romanului de rand, pula nu stie carte, astfel incat tinand cont ca nu exista nicio bariera de intrare pe aceasta piata unde oricine isi poate etala necunoasterea in vazul tuturor, tot ceea ce conteaza in rationamentul decizional este confortul emotional al decidentului, iar nu cifrele abstracte.

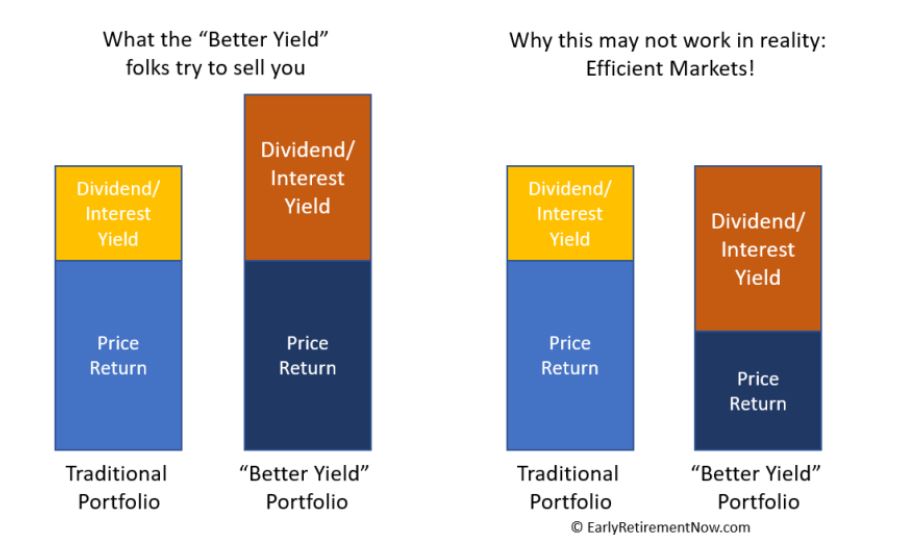

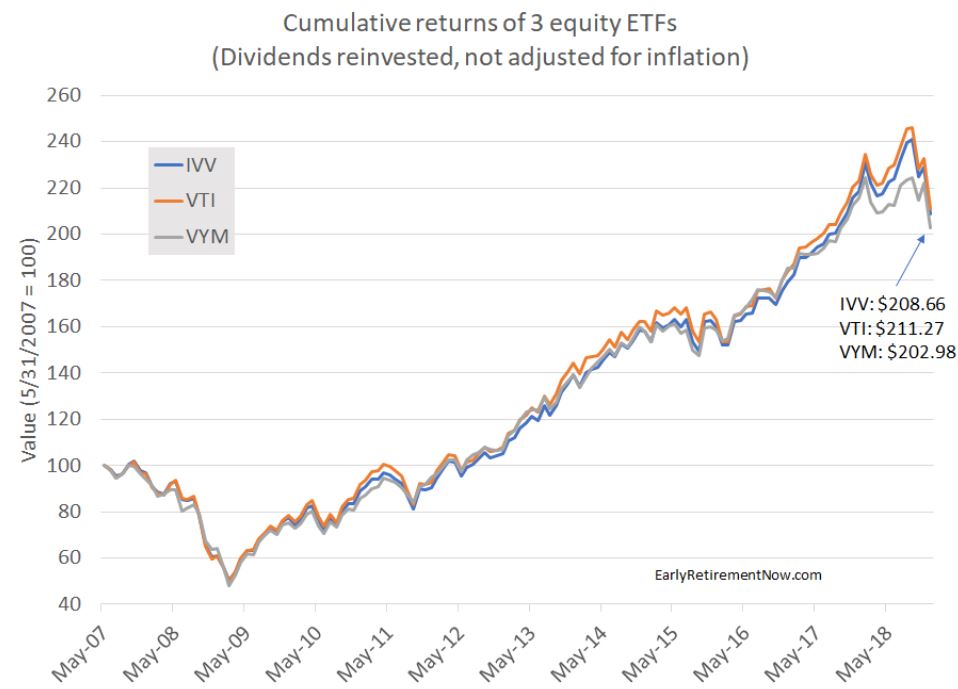

Cu alte cuvinte, degeaba incerci sa explici omului cu argumente concrete ca tot ceea ce conteaza in investitii este randamentul total, nu doar cashflow-ul obtinut din dividende sau chirii si ca asa-zisele active generatoare de “venit” (care ofera un yield ridicat al dividendului sau chiriei) au subperformat randamentului total al pietei, reprezentand o optiune proasta de conservare a averii, atata timp cat oamenii se simt mai in siguranta cu activele tangibile sau cu un cashflow palpabil incasat luna de luna.

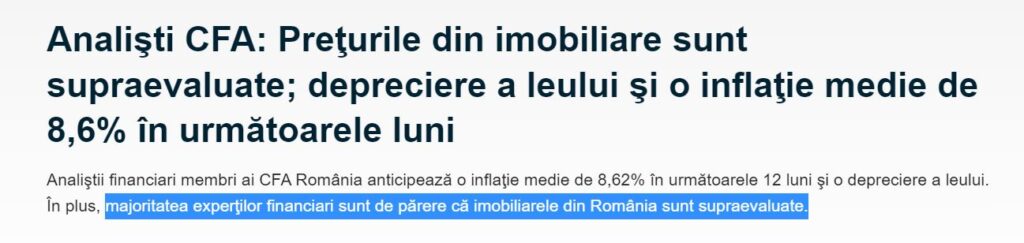

Ok, dar ce alimenteaza iluzia asta de siguranta si stabilitate in imobiliare? Pai e foarte simplu, aventurierule! Imobiliarele sunt active ilichide, care nu sunt listate pe o piata secundara, unde pretul sa fluctueze in fiecare zi. Cu alte cuvinte, nu esti impactat emotional de volatilitatea pretului asa cum se intampla cu actiunile listate la bursa. Asta iti ofera un confort emotional si un fals sentiment de siguranta, dar in acelasi timp te ajuta sa nu faci greseli foarte mari atunci cand esti la inceput, vanzand in panica, exceptand probabil cea mai mare greseala a vietii tale, aceea de a ingropa banii in imobiliare in prima instanta, ceea ce are toate sansele sa fie cheltuiala cea mai mare pe care o vei fi facut vreodata, alocand tot capitalul pe o piata supraevaluata.

Pentru a hrani aceasta iluzie de stabilitate, romanii renunta deseori la lichiditate care este de cele mai multe ori subevaluata, ceea ce inseamna ca vor avea mari dificultati pe viitor daca vor dori sa-si vanda proprietatea imobiliara pentru a face rost de cash si vor avea de platit tot felul de costuri ascunse, precum prima de ilichiditate oferita cumparatorului, comisioane ale agentilor imobiliari, taxe de notariat la transferul de proprietate, impozit pe venitul din vanzarea imobilului, cheltuieli de renovare, prime de asigurare locuinta, cresterea ratelor creditelor ipotecare, asta in timp ce stocul imobiliar vechi se uzeaza pe zi ce trece, iar cel nou nu respecta nici macar normativele in constructii si reprezinta o adevarata bomba cu ceas in cazul in care vom fi loviti de vreun cutremur sau vreo nucleara tactica, deviata de antiaeriana de la Deveselu, care ne protejeaza de martieni.

Cred ca ai observat ca nici macar nu am mai facut referire la riscul concentrarii pe o singura piata, pentru ca nu am vrut sa te deprim si mai tare. Cu alte cuvinte prima de risc pe care un investitor ar trebui sa o perceapa pentru a investi pe o piata ilichida si fara diversificare geografica ar trebui sa fie semnificativ peste randamentul pe care il poti obtine prin diversificarea riscului, care este singurul free lunch in investitii. De aceea, benchmark-ul unei investitii imobiliare nu ar trebui sa fie dobanzile la depozitele bancare, care au un grad redus de risc, ci randamentul unui indice global de actiuni precum MSCI All Country World.

Cu toate ca ne place sa asociem imobiliarele cu siguranta, din punct de vedere al riscului, nu sunt mai sigure decat actiunile, avand chiar riscuri idiosincratice imense spre deosebire de un portofoliu diversificat de actiuni. Un astfel de risc idiosincratic, chiar daca nu este perceput, ar trebui sa-si dovedeasca eficacitatea aducandu-ne randamente superioare unui portofoliu diversificat, altfel platim un pret prea mare pentru propria ignoranta, pe care o mascam eficient prin efectul Dunning Kruger.

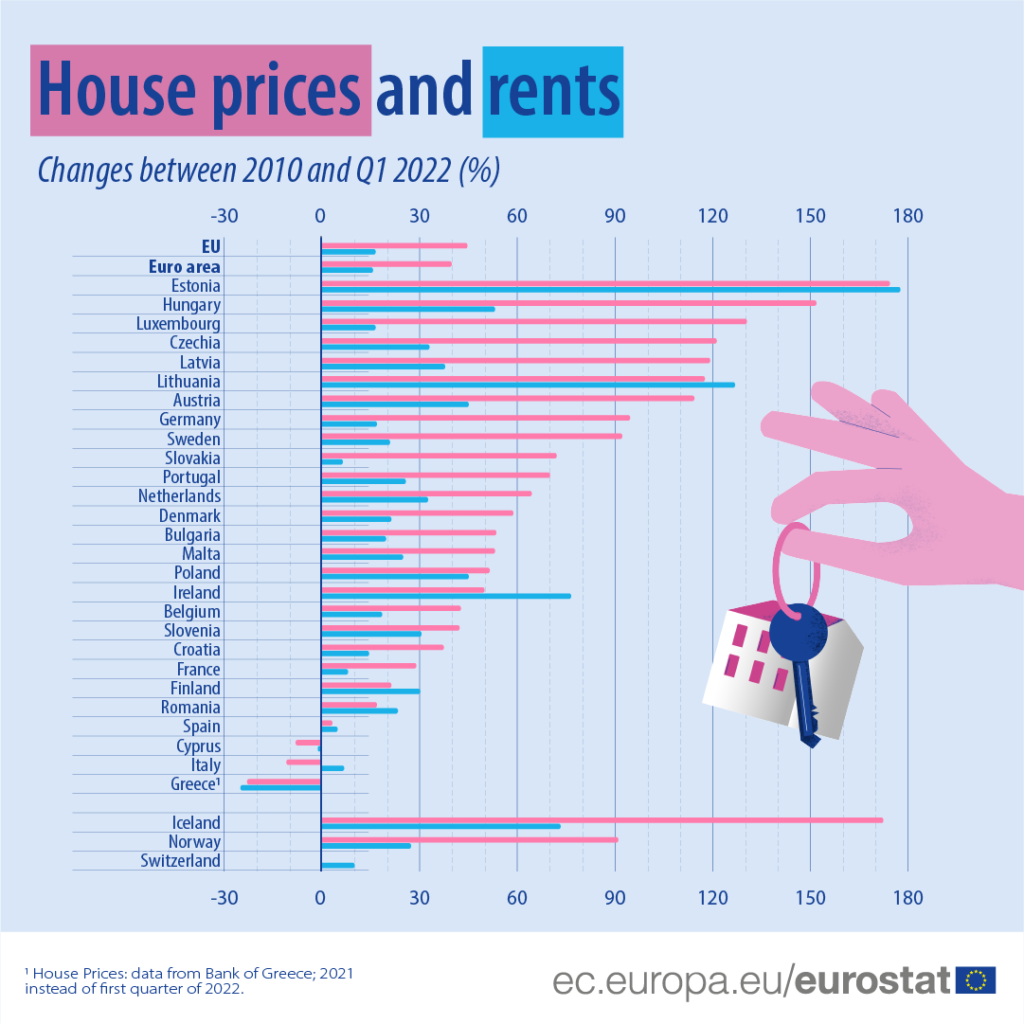

Asa cum poti observa, aventurierule, desi investitiile par simple, pe intelesul tuturor, e greu cu caruta cu bani la deal si cu pianul pe scari, de aceea nu trebuie sa ne incredem in infailibilitatea absoluta a argumentelor, ci sa fim cat mai atenti, caci diavolul se ascunde in detalii. De pilda, conform unui studiu al Eurostat, intre 2010 si 2022 chiriile au crescut cu 17% in timp ce locuintele s-au apreciat cu 45% in UE. Daca aceste cifre nu te impresioneaza, tine-te bine si controleaza-ti erectia, caci abia m-am incalzit.

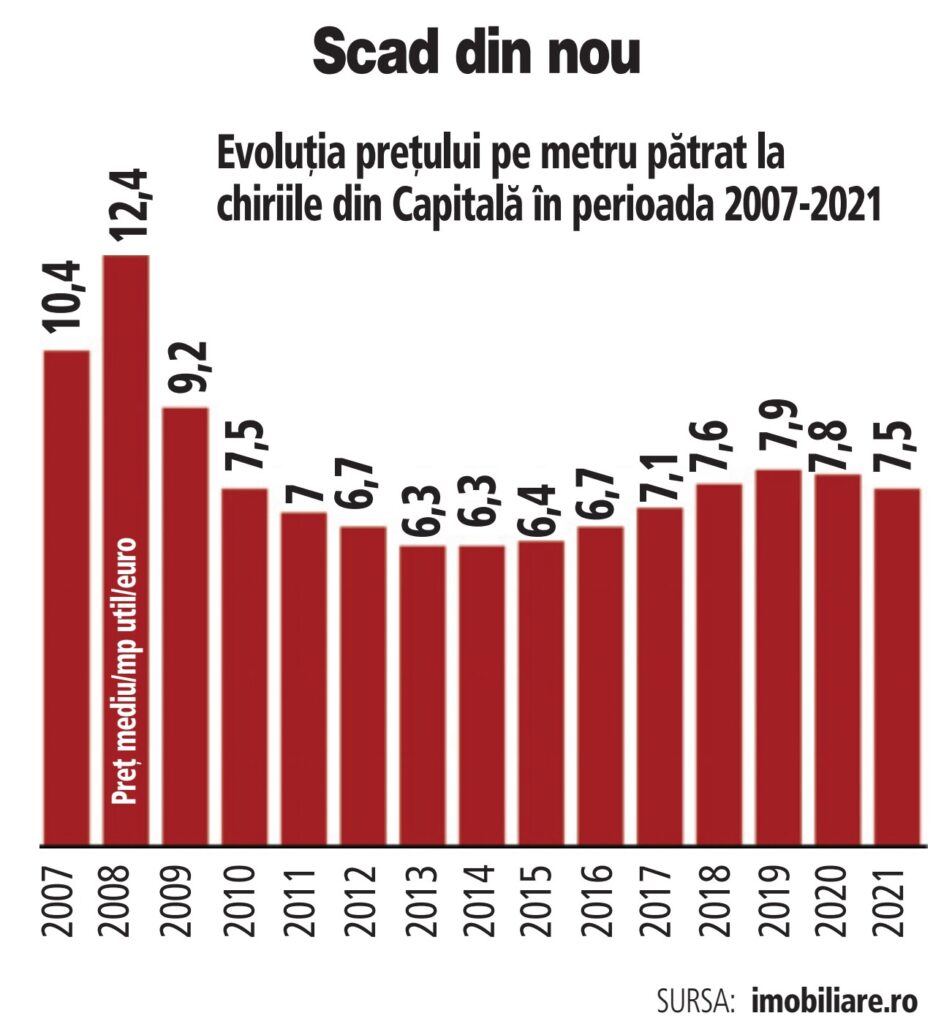

Conform aceluiasi studiu, desi chiriile si pretul locuintelor in UE au urmat acelasi trend, pretul locuintelor a fluctuat semnificativ, neoferind stabilitate chiar daca aceste fluctuatii nu erau vizibile pentru omul de rand. Mai mult, Romania se afla intre cele 7 state europene in care preturile locuintelor au crescut mai putin decat chiriile in intervalul 2010-2022, inregistrandu-se aproape un deceniu de stagnare a aprecierii capitalului. Cu toate ca cresterea chiriilor poate fi un motiv de bucurie pentru investitori, ea a fost posibila cu imensul cost al stagnarii economice, in care banii au fost ingropati si nu s-au aflat in miscare, sa produca alti bani. In plus, fiindca vorbim de riscuri idiosincratice, aceasta crestere a chiriilor nu a fost omogena. Conform Ziarului Financiar, pretul pe metru patrat la chiriile din capitala a stagnat in ultima decada, iar comparativ cu varful bulei imobiliare din 2008, se afla in scadere, de la 12.4 la 7.5 EUR/mp util. Iata deci ca viata e complexa si are foarte multe aspecte.

Having said this, pardon my French, conform simularilor efectuate de bancile comerciale din Romania, ratele creditelor ipotecare ale romanilor s-au dublat in ultimul an. Ghinion Iliescu! Asta inseamna negresit cresterea gradului de indatorare si un risc mai mare de solvabilitate pentru creditele in desfasurare ce poate conduce la cresterea ratei creditelor neperformante din portofoliul bancilor. De asemenea, noile credite ipotecare sunt mai inaccesibile din cauza inflatiei galopante din Romania.

Cu o rata a inflatiei de aproape 15% ce produce reverberatii prin majorarea ratelor de dobanda, conducand la dezintermediere financiara, cu o recesiune ce bate la usa la nivel global, cu razboiul la granita ce reprezinta un alt element destabilizator pe plan local, cu largi deficite bugetare ce incalca criteriile de convergenta de la Maastricht ce vor conduce la inghetarea angajarilor si nu vor mai permite majorari salariale, cu un declin demografic accentuat, cat de sigure vi se mai par investitiile in imobiliare?

Acest articol nu reprezinta un manifest impotriva investitiilor imobiliare, ci o radiografie sincera a situatiei, luand in considerare riscurile majore cu care ne confruntam. Asa cum probabil stiti, un investitor inteligent nu face niciodata speculatii cu privire la evolutia pretului activelor, motiv pentru care nu vreau sa sugerez ca preturile imobiliarelor in Romania vor scadea, insa istoria ne arata ca investitia in imobiliare, pe langa faptul ca comporta nenumarate riscuri de care cei mai multi nu sunt constienti, nu s-a dovedit suficient de profitabila si eficienta in raport cu alternativele cu grad similar de risc, iar auspiciile nu sunt favorabile.

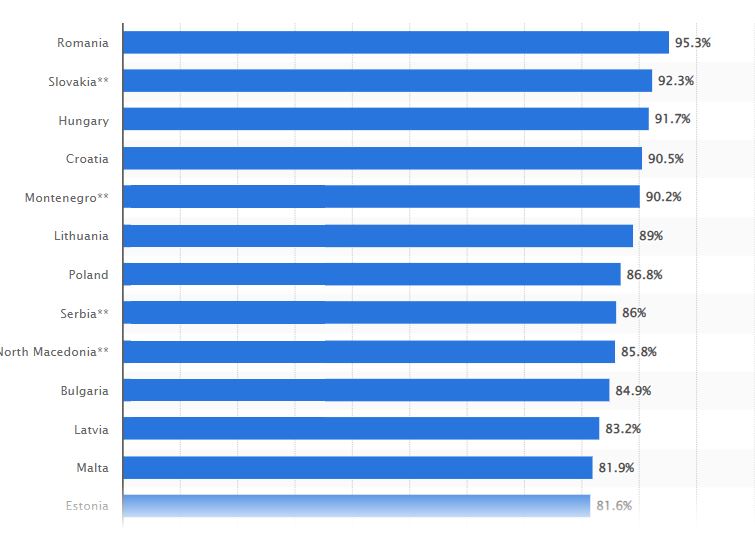

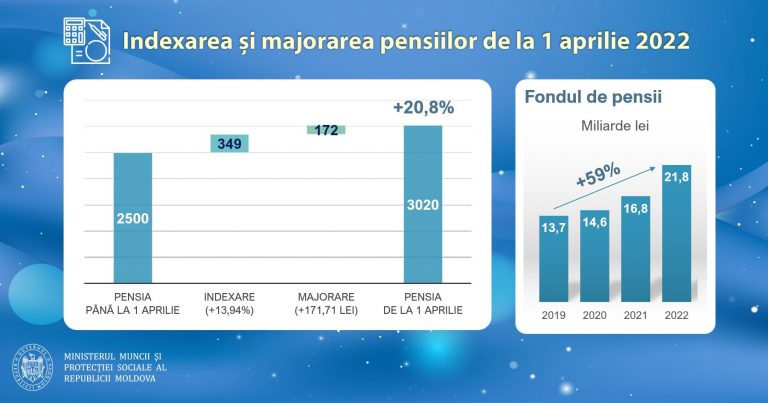

Daca ar fi sa privim o singura statistica care sa ne arata boala romanilor privind imobiliarele, ce se explica probabil prin anumite traume generate de comunism, aceea este rata celor care detin o locuinta personala, care este cea mai mare din Europa, de peste 95%. Cu o populatie in declin si atatia proprietari de apartamente, nu imi este deloc clar din punct de vedere matematic cui vei mai inchiria locuintele pentru a obtine venit pasiv, presupunand ca munca necalificata de “chinez batran” de a repara toalete, a schimba mobila si a face curatenie dupa chiriasii rau platnici poate fi socotita venit pasiv. Chiar presupunand ca chiriile ar fi pe trend ascendent si considerand ca ti s-a marit pensia, la varsta ta ai fi fost mai castigat doar daca ti-o intareau.

Mai mult decat atat, desi cashflow-ul lunar din chirie iti ofera confort, daca piata imobiliarelor ar fi afectata, atunci ar avea de suferit si chiriile pe care le incasezi, respectiv gradul de ocupare, care nu va fi niciodata de 100%. Si chiar daca ar fi, una este sa incasezi o chirie de 500 EUR/luna la o garsoniera in Militari si alta este sa incasezi o chirie de 300 EUR/pamant care scade in realitate cu 40%. In ambele cazuri obtii venit “pasiv”, dar cuantumul acestuia difera. Nu in ultimul rand, daca nu stii morala bancului cu eunucul, nu fututul te omoara, ci alergatul dupa p…a. Dupa o viata de munca, cred ca meriti si tu o clipa de ragaz.

Mitul venitului pasiv din dobanzi depozite bancare

Spre deosebire de imobiliare, care au riscuri idiosincratice majore, chiar daca ne ofera iluzia de stabilitate si confortul psihologic de a genera cashflow constant, respectiv actiuni listate la bursa, care sunt instrumente foarte volatile, generand sequence of return risk la nivelul portofoliului, depozitele bancare ne ofera o dobanda fixa, precum si lichiditate si siguranta, riscul de credit fiind practic inexistent daca ne situam sub pragul de 100,000 EUR, asigurat de fondul de garantare a depozitelor din Romania.

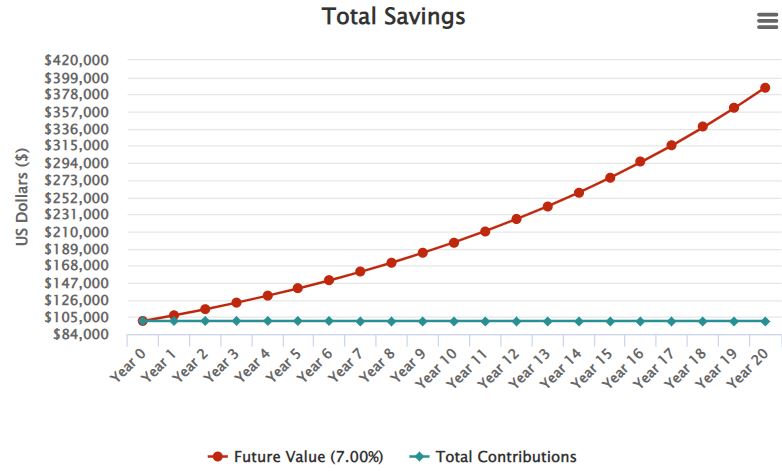

La prima vedere, dobanzile la depozitele bancare par a implementa cel mai bine ideea dobanzii compuse in investitii, intrucat randamentul este constant si sigur, nesuferind modificari, iar depozitele pot fi reinnoite automat, astfel incat dobanda obtinuta sa fie reinvestita ulterior. Pe de alta parte, capcana consta in faptul ca obtinem randament prin intermediul dobanzii compuse doar din punct de vedere nominal, in timp ce portofoliul nostru sufera pierdere de capital in termeni reali, erodandu-se anual, sub efectul inflatiei, care functioneaza in sens invers, sub forma unei dobanzi compuse negative, care ne afecteaza gradual.

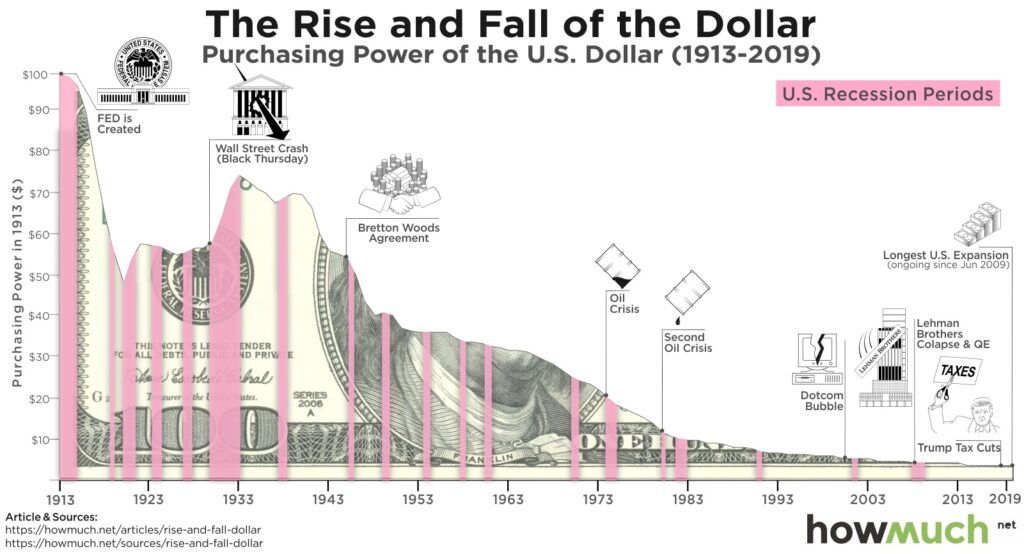

Cu alte cuvinte, dobanda compusa fiind o sabie cu doua taisuri, daca facem distinctia intre randamente nominale si reale, observam ca in cazul depozitelor bancare, tinand cont ca dobanda nominala la RON este in jur de 7%-8% pentru depozitele bancare la termen, in timp ce rata inflatiei este dubla, noi obtinem de fapt randament real negativ, ceea ce inseamna ca incet dar sigur, puterea noastra de cumparare scade, putand observa si mai jos efectele deprecierii in timp a dolarului american.

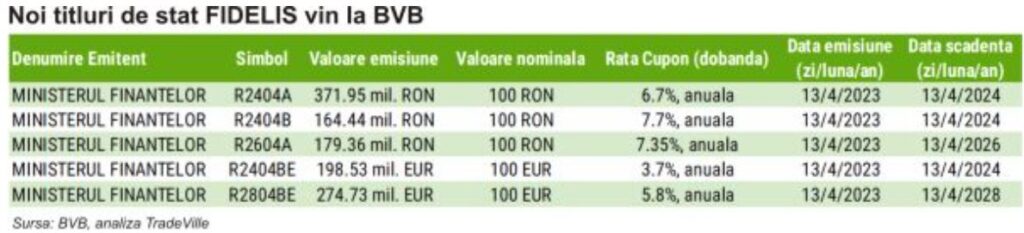

Ok, inteleg, dar care este atunci rolul depozitelor bancare in portofoliu? Foarte simplu, aventurierule! Depozitele bancare sunt utile pentru obiective pe termen scurt, oferind lichiditate in portofoliu. Astfel, pot fi o varianta excelenta pentru fondul de siguranta, care ar trebui sa acopere minim 6-12 luni de cheltuieli, precum si pentru latura mai putin volatila a portofoliului de investitii, folosita pentru reducerea riscului in piata. Astfel, prin intermediul depozitelor bancare, se poate construi un cash ladder care sa acopere 5-10 ani de cheltuieli. Instrumentele cu venit fix pot cuprinde si titluri de stat cu diverse maturitati.

Este important de mentionat ca depozitele bancare si titlurile de stat cu rating de credit investment grade cu maturitate mai mica de 1 an sunt considerate in principiu cam la fel de sigure. Cu cat avem maturitati mai mari la titluri de stat (ex. 3-5 ani) si rating de credit mai scazut (Romania are BBB-, adica cel mai scazut nivel investment grade), cresc si riscul de credit/lichiditate.

Trebuie mentionat ca o mica parte din portofoliu in depozite bancare sau titluri de stat pe termen scurt si mediu face sens atat in etapa de acumulare, pentru a pastra un buffer de cash pentru corectii si oportunitati, precum si in etapa de decumulare, unde s-a constatat ca o alocare mai mare de 75% in active riscante nu este utila pentru a reduce sequence of return risk si a imbunatati rata sigura de retragere din portofoliu. Alternativa unei alocari fixe o reprezinta activele buffer, separate de actiuni.

Mitul venitului pasiv din cupoane obligatiuni junk

Aventurierule, trebuie sa-ti marturisesc cu franchete ca toata viata mi-am dorit o femeie precum Madalina Ghenea. Mi se pare 10 curat. Nu ai ce sa-i reprosezi. Insa pe masura ce a crescut baiatul, si-a dat seama ca si-n viata nu este ca in basme, ca Mos Craciun nu exista, ca Madalina Ghenea nu este accesibila decat milionarilor si ca, daca luam in calcul riscurile idiosincratice, astfel de femei sunt de evitat in portofoliu, pentru ca reduc drastic lichiditatea, precum si diversificarea surselor unice de risc.

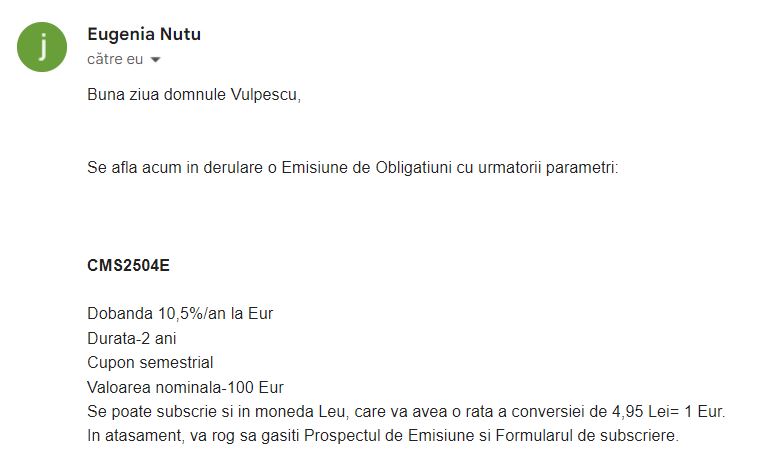

Cand ajungi ca mine, vulpoi batran, la senectute, tot ce-ti mai ramane de facut este sa te rogi: “Ia-mi doamne vrutul, cum mi-ai luat pututul” si sa revii la realitate, caci daca nu esti atent la riscuri, visand dupa randamente spectaculoase din investitii, s-ar putea ca in loc de Mada sa te trezesti cu doamna Jeni de la Certinvest, care in loc de James Bond, vrea sa-ti vanda un junk bond.

Mama, dar ce articol lung! Pai ce sa-ti fac, mai aventurierule? Cand e prea scurt, ti se reproseaza ca termini prea repede, cand e prea lung, nu-l mai citeste nimeni, cu exceptia lui Militaru de la WeLoveBooks, care e un carturar, un bibliofil si care neavand studii superioare, a avut timp la dispozitie sa citeasca toate cartile care s-au scris vreodata. Pai nu ti-am zis? Pula nu stie carte…

Revenind la subiect, am prezentat mai in detaliu de ce obligatiunile corporative high yield nu reprezinta o optiune de venit pasiv. Intr-o perioada a rentabilitatilor scazute in care, prin intermediul politicilor conventionale dar si neconventionale de politica monetara, banii au devenit foarte ieftini, intregul sistem financiar fiind supraindatorat si supraevaluat, exista investitori care alearga dupa cupoanele mai mari oferite de obligatiuni corporative cu rating junk sau instrumente peer to peer lending.

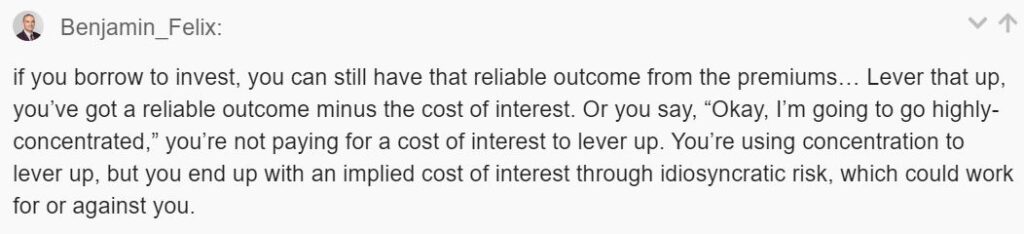

Ben Felix argumenteaza ca randamentul obligatiunilor high yield poate fi explicat pur si simplu de expunerea pe clasa de active actiuni. Pe de alta parte, rolul obligatiunilor in portofoliu este de a oferi stabilitate si protectie, iar obligatiunile corporative high yield sunt prea riscante pentru atingerea acestui obiectiv investitional. Mai mult, in cartea lui Larry Swedroe “The only guide to alternative investments you’ll ever need”, acesta afirma ca investitia in obligatiunile corporative high yield ofera iluzia unor randamente mai mari. Datele istorice ne arata ca nu au adus randamente ajustate la risc mai bune prin acest activ financiar.

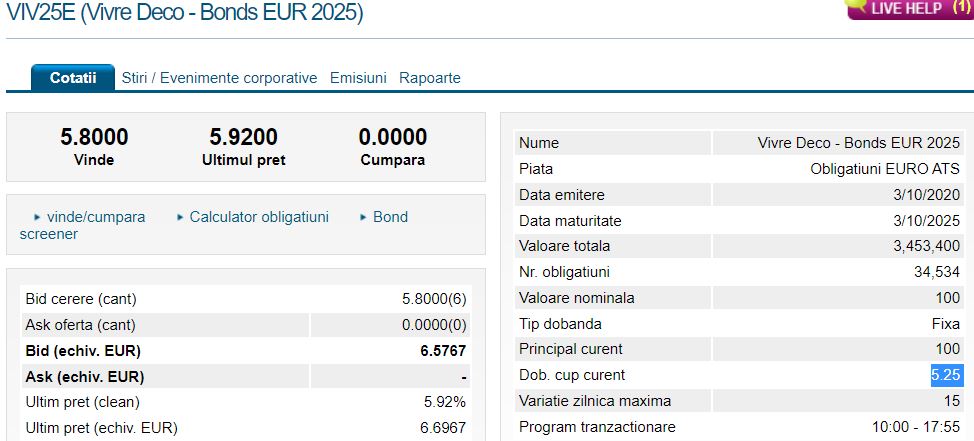

Cu alte cuvinte, pe intelesul tuturor, sa luam exemplul obligatiunii corporative Vivre Deco care avea cupon de 5.25%/an in EUR si care a intrat recent in insolventa, tranzactionandu-se la 5% din valoarea nominala. Chiar daca suntem ademeniti cu cupoane ridicate (nici macar nu este valabil in acest caz), cuponul/yield-ul obligatiunii cuprinde prima de risc + prima de default. A meritat riscul de a pierde toti banii pentru un castig potential de 5%/an? Nici vorba, cum ar spune domnul Dan Sulica, senior Certinvest.

De asemenea, David Swensen, cel care gestiona fondul de investitii al universitatii Yale, care ne-a parasit recent, afirma in cartea sa “Unconventional Success – A fundamental approach to personal investing” ca investitorii bine informati evita consecintele fara castig ale investitiilor in instrumente cu venit fix cu “randament” ridicat precum obligatiunile corporative junk, deci gunoi.

Mitul venitului pasiv din actiuni ce dau dividende

Having said this, pardon my French, sa luam o gura de aer si sa ne relaxam putin. In investitii e ca si cu femeile, cu cat te agiti mai tare, cu atat nu vei avea succes. Solutia nu este sa alergi dupa bani, ci sa lasi banii sa vina la tine. Ah, deci sa asteptam sa incasam bani din actiuni ce dau dividende? Aventurierule, tot e bine ca dau dividende si nu dau altceva, muie, gonoree, sifilis…

Te-ai relaxat? Atunci e timpul pentru o mica recapitulare. Ai inteles de ce dividendele nu sunt venit pasiv?

- Dividendele reprezinta restituirea capitalului actionarilor, nu randamentul capitalului actionarilor

- Atunci cand incasam dividende, valoarea actiunilor noastre scade odata cu dividendele acordate

- Dividendele pot fi taiate oricand (de obicei se intampla in bear market) sau pot sa nu tina pasul cu inflatia

- In loc sa ne aduca venituri pasive, investitiile in actiuni platitoare de dividende subperformeaza pietei

- Teorema lui Miller si Modigliani statueaza principiul irelevantei structurii capitalului (dividendele sunt irelevante)

- Cu toate ca dividendele sunt o sursa de cashflow, cuantumul acestora se micsoreaza consumand din portofoliu

- Companiile cu un randament ridicat al dividendelor sunt candidatul favorit sa il taie in viitor, fiind nesustenabil

- Dividendele sunt ineficiente fiscal si reprezinta un concept sintetic, putand sa-ti acorzi singur dividende

- tot ceea ce presupune o strategie dividend growth investing este sa replice factorul quality si subfactorul profitability

- Companiile care ofera dividende nu sunt mai sigure iar dividendele sunt un premiu de consolare in absenta cresterii

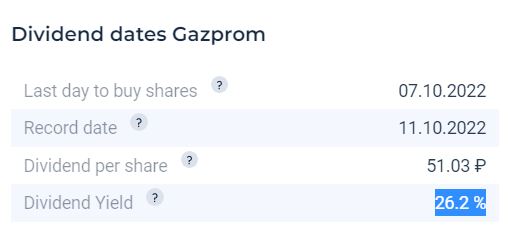

Investitia in actiuni platitoare de dividende nu este o problema per se, fiind chiar asociata cu un metric foarte slab al value investing, dar pentru a intelege problemele care ar putea aparea, sa luam un exemplu. Randamentul dividendului (dividend yield) se calculeaza impartind dividendele per actiune platite in ultimul an la pretul curent per actiune. Deoarece dividendele sunt de obicei platite anual, randamentul dividendului este determinat mai frecvent de modificarea pretului actiunii decat de dividendul platit. Daca o actiune de 100 USD care a platit un dividend de 2 USD in ultimul an scade cu 50%, randamentul dividendului creste cu 100%, de la 2% pana la 4%, ceea ce inseamna in mod ironic ca reducerea pretului actiunii cu 50% a condus la dublarea randamentului dividendului, numai ca tu nu ai incasat mai multi bani, ci valoarea investitiei tale s-a redus.

Adeptii dividendelor care au abandonat cultul martorilor lui Iehova vor argumenta ca dividendele sunt stabile, intrucat compania va fi reticenta in a le reduce, deoarece trimite un semnal puternic, negativ pietelor despre perspectiva companiei. Asta ar insemna ca in pofida scaderii pretului cu 50%, investitorii se asteapta sa primeasca 2 USD si in anul urmator. Realitatea ne arata insa ca o scadere semnificativa a pretului actiunilor poate sugera ca asteptarile cu privire la potentialul de castig viitor al companiei sunt contestate, astfel incat in cazuri extreme aceasta va fi cu siguranta urmata de o reducere a dividendelor viitoare, astfel incat randamentul dividendului nu poate fi privit ca un scut de randament pentru noi retrageri din portofoliu.

Un alt punct important din exemplul anterior este ca, in ciuda cresterii cu 100% a randamentului dividendului, de la 2% la 4%, randamentul pretului actiunii este de -50%, ca urmare a pierderii de capital. Facand un calcul net, un investitor care detine aceste actiuni cu scopul de a incasa venit pasiv se afla acum intr-o situatie mult mai rea. Exemplul acesta ne arata fluctuatia extrema pe care o pot avea activele volatile, ceea ce ne demonstreaza faptul ca investitiile ar trebui evaluate pe baza rentabilitatii totale, rezultate inclusiv din aprecierea sau pierderea capitalului, nu doar din dividendele incasate.

Volatilitea pretului depaseste cashflow-ul generat de dividende in cele mai multe cazuri. Acesta este un punct crucial ignorat cu buna stiinta sau din ignoranta de multi asa-zisi guru in investitii. Sunt mult prea frecvente exprimarile triviale lipsite de responsabilitate fiduciara de genul: “Investeste-ti banii in actiuni platitoare de dividende, vor creste in timp si, in plus, vei incasa venituri pasive in fiecare an”. Aceasta abordare grosolana nesocoteste increderea oamenilor si riscurile investitiilor financiare, utilizand datele disponibile pentru deformarea realitatii factuale, servind bias-ului de confirmare si miturilor in investitii.

In mod ironic, un portofoliu format din actiuni cu randament ridicat al dividendului este foarte probabil sa creasca sequence of return risk, adica riscul distributiei nefavorabile a randamentelor in etapa decumularii, incasand dividendele intr-un moment prost, intrucat nu doar ca dividendele nu sunt return on capital, ci return of capital, dar odata ce o companie acorda dividende este vazuta chiar ca fiind mai riscanta, fiindca are mai putine lichiditati la dispozitie. In mod dublu ironic, nu numai ca alergarea dupa yield ridicat subperformeaza pietei, dar implica si o mai mica diversificare a portofoliului. Cu alte cuvinte, pentru fiecare dolar extra obtinut din dividende, putem pierde mai mult din deprecierea pretului activului, ca efect al riscului idiosincratic.

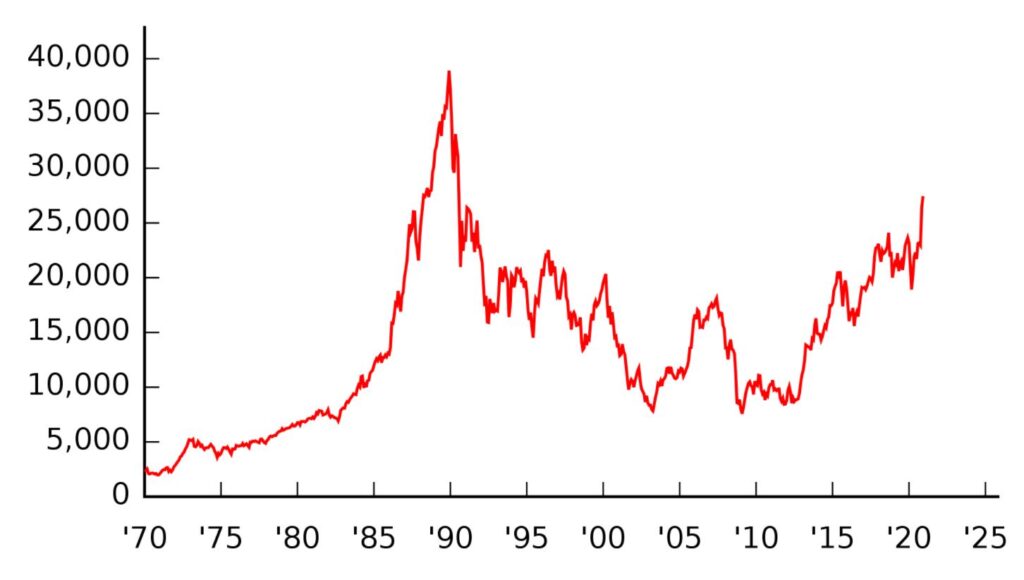

Narativa periculoasa a venitului pasiv provine din lipsa de intelegere a subiectului, precum si a unei experiente relevante pe pietele de capital. Dupa mai bine de un deceniu de bull market accelerat, cufundati in prejudecata de recentitate, simturile investitorilor mai putin vigilenti au fost anesteziate de reflexul pavlovian privind asteptarile de cresteri perpetue ale activelor financiare, uitand de pilda de bear market-ul secular al indicelui NIKKEI din Japonia si extrapoland in mod eronat rezultatele recente nesustenabile pentru viitor, considerand ca investitia pasiva in indici de actiuni este o forma sigura de venit pasiv.

“Cred ca suntem cu totii vinovati ca am fost programati sa credem ca pietele de actiuni sunt ceva in care ar trebui sa investim pe termen lung, deoarece ne-ar oferi randamente superioare randamentelor mai stabile ale obligatiunilor sau cash-ului in banca. Cred ca este un lucru periculos. Cred ca nu putem presupune ca pietele de actiuni vor creste pe termen foarte lung. S-ar putea ca in urmatoarea generatie pietele de actiuni sa scada cu 80%-90%.

Nu presupuneti ca pietele revin INTOTDEAUNA. Luati in considerare toate activele si pasivele, inclusiv cele intangibile atunci cand efectuati planificarea portofoliului de investitii. V-as incuraja cu tarie daca sunteti confuzi, va este frica si aveti neclaritati sa discutati cu un consilier financiar” – Lars Kroijer, fost hedge fund manager

Ca si orice altceva in viata, nu exista bani facuti usor sau fara riscuri in investitii. Daca ceea ce se predica suna prea bine pentru a fi adevarat, atunci cel mai probabil asa este. Desi investitiile in active productive sunt metoda dovedita de a construi avere in timp, nu exista scurtaturi ale succesului decat pentru cei care vor sa profite de naivitatea oamenilor, vanzandu-le iluzii de imbogatire rapida pentru a face bani pe seama lor, mizand pe FOMO, pacanele, globuri de cristal, marketing agresiv si povesti care suna bine, dar ard la buzunar pe cei slabi de inger, lipsiti de educatie financiara, care cred ca tot ce zboara se mananca.

Dezavantajul activelor generatoare de “venituri”

Warren Buffett este de departe cel mai cunoscut, indragit si de succes investitor al tuturor timpurilor, ceea ce este usor de inteles tinand cont de imensa bogatie pe care a creat-o in timp prin intermediul dobanzii compuse din investitii la bursa, cumparand prima actiune la Cities Services Preferred cand avea doar 12 ani. Partenerul sau de business, Charlie Munger, considera ca perspicacitatea lui Buffett se datoreaza faptului ca a inceput de la o varsta frageda sa gandeasca in probabilitati, demonstrand avantajul de a incepe sa investesti cat mai devreme, permitand bulgarelui de zapada sa se mareasca substantial.

Din pacate, sfaturile sale, pe care le ofera cu generozitate cu orice ocazie, sunt adesea intelese gresit de investitori. Sa luam perspectiva sa asupra dividendelor de pilda. Buffett are o preferinta pentru companiile care platesc dividende in mod constant si sustenabil deoarece considera acest lucru ca fiind un semn al calitatii afacerii, putand sa le reinvesteasca in Imperiul (Investitorii) Berkshire Hathaway. Cu toate acestea, daca urmaresti evolutia lui Buffett de-a lungul timpului, el este mai preocupat de rentabilitatea totala a investitiilor sale decat de un randament exceptional de mare al dividendelor.

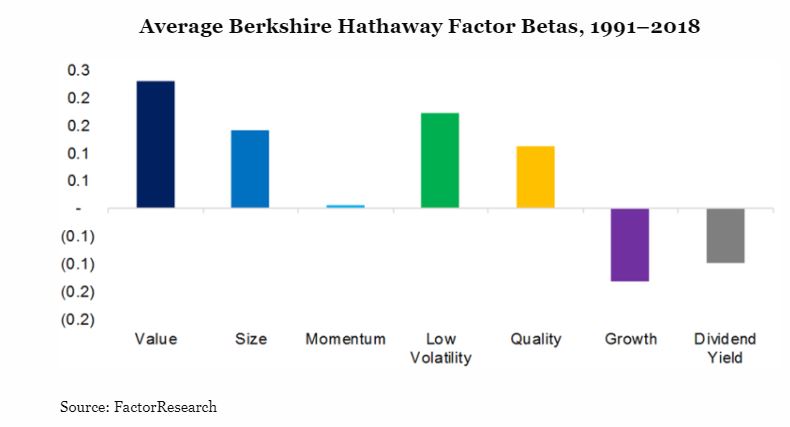

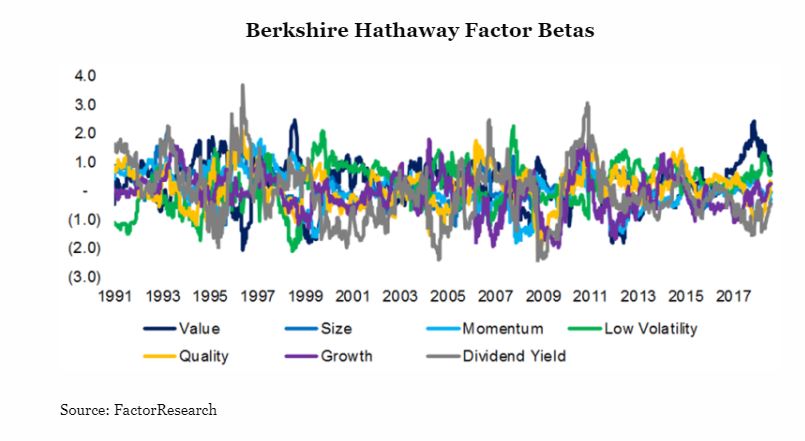

In plus, Buffett explica frecvent ca dividendele sunt neatractive din perspectiva fiscalitatii. Having said this, pardon my French, si in Romania este mult mai eficient fiscal sa detii ETF-uri cu acumulare, beneficiind de toate avantajele paradisurilor fiscale (ex. Irlanda), precum si de impozitarea la sursa a castigului de capital cu doar 1%, spre deosebire de a investi in actiuni platitoare de dividende care sunt impozitate cu 8%. In consecinta, Berkshire Hathaway a distribuit actionarilor excesul de numerar doar prin rascumparari de actiuni si niciodata prin dividende (cititi Warren Buffett: The Greatest Factor Investor of All Time?)

Din nefericire, multi investitori sunt indragostiti de fondurile care investesc in active generatoare de “venituri”, care platesc dividende regulat. Este cumva intuitiv acest bias comportamental in care investitorii prefera sa incaseaza cashflow regulat in portofoliul lor de investitii. De exemplu, pensionarii anticipati prefera sa incaseze dividende ca substitut al salariilor. Cu toate acestea, investitorii ar putea lua in considerare sfaturile lui Buffett si ar putea pune la indoiala soliditatea strategiilor de investitii bazate pe dividende. Nicolas Rabener, directorul celor de la FactorResearch si CEO Finomial, a efectuat un research privind dezavantajele activelor generatoare de venit in SUA precum si alternativele mai favorabile din perspectiva fiscalitatii.

Regula de 4% privind ratele sigure de retragere

In octombrie 1994, William Bengen a publicat prima sa lucrare de cercetare academica, “Determining withdrawal rates using historical data“, fiind primul care pune bazele asa-numitei reguli de 4%, care impune limite pentru retragerile sigure din portofoliile de investitii ale pensionarilor, ca acestia sa poata trai linistiti din venituri pasive din investitii la bursa, revolutionand cercetarile privind planificarea financiara si fiind intemeietorul ideii de independenta financiara.

In anii urmatori, Bengen a publicat noi cercetari academice care extind descoperirile sale originale. Articolele si citatele lui Bengen au aparut in numeroase publicatii, inclusiv Journal of Financial Planning, The Wall Street Journal, Forbes, NY Times, Kiplinger’s, revista Financial Advisor si Bottom Line. Cu toate ca noile generatii se falesc cu celebra regula de 4%, care presupune ca esti independent financiar atunci cand portofoliul tau de investitii acopera de 25 de ori cheltuielile tale anuale, putina lume ii atribuie lui Bill Bengen meritele pentru aceasta descoperire originala, care a schimbat in bine vietile pensionarilor americani.

Si mai putina lume cunoaste in detaliu care sunt ipotezele regulii de 4% enuntate de Bill Bengen in 1994. Presupunand o cerinta minima de 30 de ani de longevitate a portofoliului, o rata de retragere de 4% in primul an de pensionare, urmata de de retrageri ajustate la inflatie in anii care urmeaza ar trebui sa fie in siguranta. Cu alte cuvinte, cercetarea lui Bengen ia in considerare datele din trecut pentru a stabili cuantumul unei rate sigure de retragere, luand in considerare un orizont investitional de 30 de ani care sa acopere speranta de viata a unui pensionar traditional, precum si epuizarea capitalului la finalul perioadei.

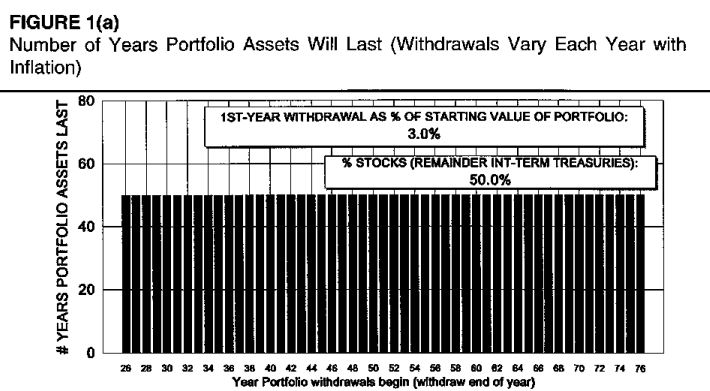

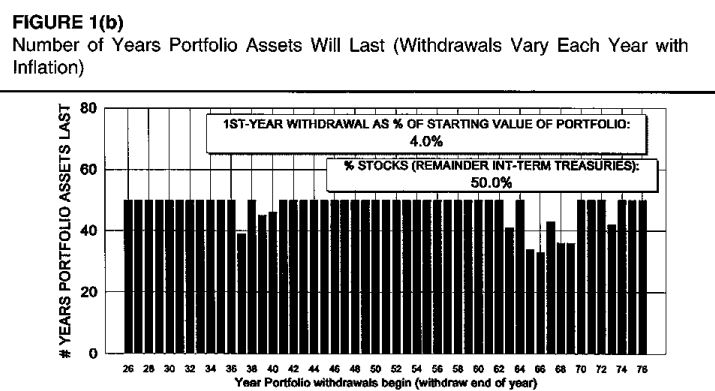

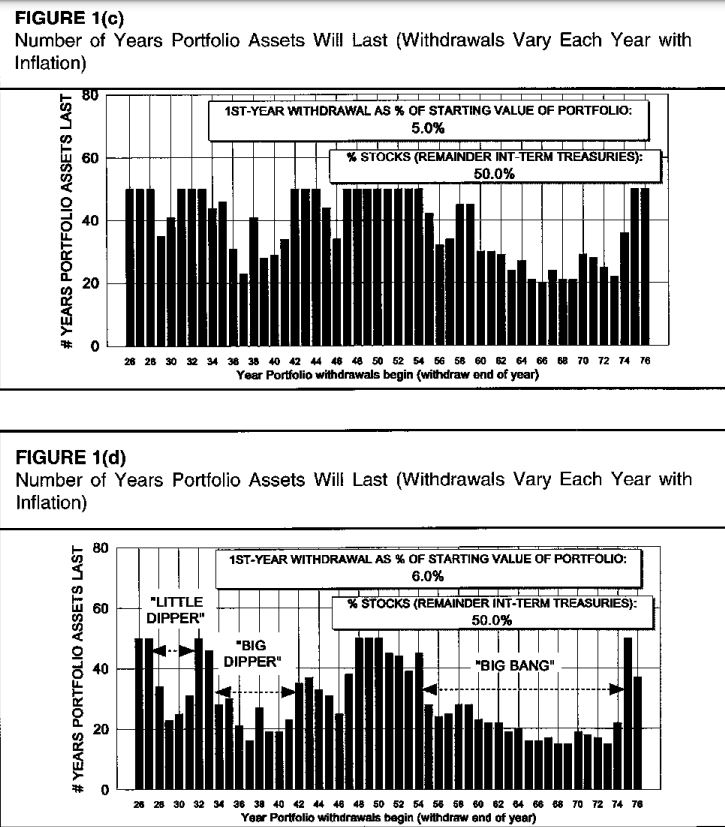

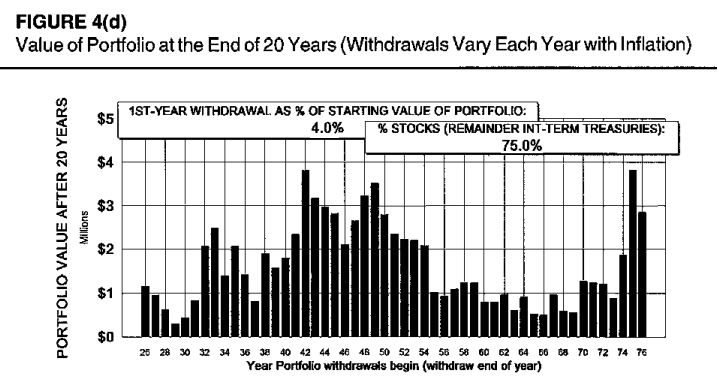

Cu toate ca lucrarea lui Bengen a fost preluata si popularizata ca “regula de 4%“, el a facut simulari care ne arata ca un portofoliu format din 50% actiuni diversificate si 50% titluri de trezorerie americane intermediate term ar rezista fara probleme chiar si 50 de ani, pe toate secventele de probabilitati, incepand din 1926, incluzand aici marea depresie economica precum si recesiunea inflationista a anilor 1970′. El isi da astfel seama de eroarea logica pe care planificatorul financiar o face atunci cand se bazeaza pe randamente medii si inflatie medie, ca fiind o baza solida pentru calculul ratelor sigure de retragere, deoarece acestea nu iau in calcul sequence of return risk. Daca randamentul mediu este irelevant, dividend yield-ul e o gluma proasta.

Daca rezultatele simularii cu 3% rata sigura de retragere ne arata ca toti clientii, indiferent de anul in care au inceput pensionarea, au fost capabili sa faca retrageri din portofoliu ajustate la inflatie timp de 50 de ani, fiind absolut orgasmice, atunci cand marim rata sigura de retragere la 4% avem nevoie de Maraton Forte pentru stimularea erectiei chiar si atunci cand folosim metoda retragerii din portofoliu, deoarece incep sa isi faca simtite prezenta atat varsta cat si unele evenimente financiare. Cu toate acestea, Bill Bengen considera ca aceste efecte sunt similare unei forme usoare de Covid, niciun client neepuizandu-si capitalul mai devreme de 35 de ani. Adica trai neneaca, pe banii din investitii la bursa, daca nu esti pensionar MAI la 40 de ani.

Era un IT-ist pe LinkedIn despre care v-am mai povestit care mi s-a parut Dumnezeu pe pamant, un fel de Militaru pe steroizi (nu ma refer la pensionarii speciali din MAI, aia sunt Dumnezeu peste tot, nu numai pe pamant). Pe scurt, tipul se umfla in pene cum poti ajunge independent financiar fiind milionar in RON, adica cu circa 200,000 EUR, dar nu folosind regula de 4% privind ratele sigure de retragere, care ti-ar asigura un capital de 8,000 EUR/an ci folosind un randament al dividendului de 8%.

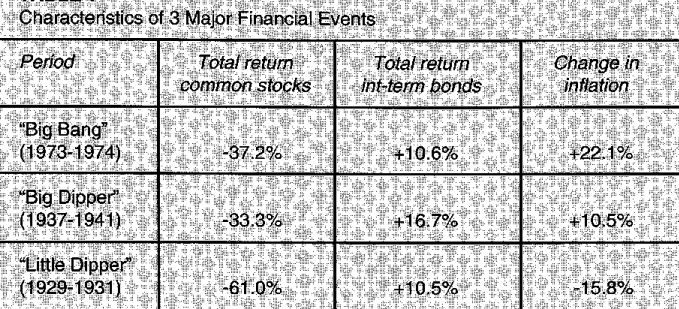

Va dati seama ca omul nu numai ca nu avea nicio idee de sequence of return risk, dar mai mult decat atat, avea impresia ca daca azi retrage 8% dintr-un milion, peste un an va retrage 8% din acelasi milion, de parca principalul ar ramane acelasi, ca sa nu mai zic de neglijirea inflatiei. In exemplul de mai sus Bill Bengen ne prezinta efectul catastrofal al sequence of return risk daca marim rata de retragere la 5%, respectiv 6%, in perioadele extreme precum “Little Dipper”, “Big Dipper” si “Big Bang”.

Criticata de multi ca intrand in irelevanta pe masura ce randamentele asteptate sunt in scadere, corelatiile in crestere iar inflatia din nou in expansiune, regula de 4% a fost definita de Bill Bengen ca fiind o regula de baza, nu o regula a naturii batuta in cuie. Ea merita luata in considerare dar se poate schimba pe viitor. In apararea ei trebuie insa sa afirmam ca desi este utilizata pentru a proteja pensionarii de cele mai negre scenarii, in cele mai multe cazuri va conduce la o longevitate a portofoliului de peste 50 de ani. Mai mult, desi pare contraintuitiv, rezultatele se imbunatatesc daca marim alocarea in actiuni de la 50% la 75%.

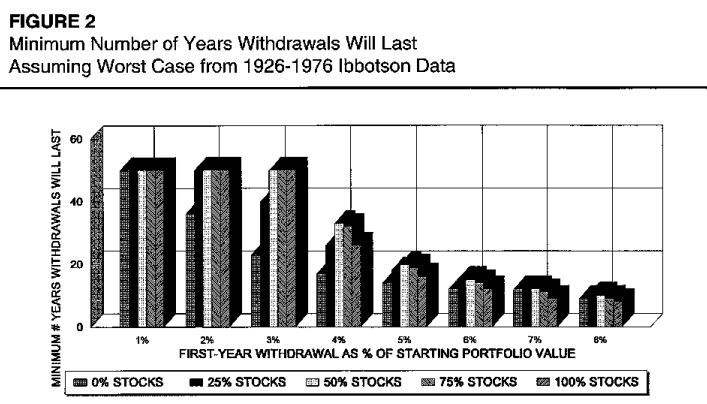

In cele de mai sus puteti vedea longevitatea portofoliului de investitii conform datelor lui Ibbotson, in functie de diverse mix-uri de alocari intre actiuni si titluri de stat intermediate term, precum si diferite rate de retragere. Putem astfel observa ca pentru cei care urmaresc pensionarea anticipata, o rata de retragere de 3% atinge obiectivele investitionale, cu o alocare de cel putin 50% in actiuni si nu mai mult de 75%, in timp ce regula de 4% este potrivita pentru pensionarii traditionali.

Alocarile mai mici de 50% in actiuni sunt contraproductive, deoarece reduc atat cuantumul averii acumulate, cat si longevitatea minima a portofoliului de investitii. Chiar daca beneficiile privind cresterea ratei sigure de retragere sunt marginale pentru un portofoliu cu 75% vs 50% alocare in actiuni, o alocare mai mare in equities maximizeaza averea generationala, fiind preferabila, caeteris paribus. In egala masura, alocarile in actiuni mai mari de 75% sunt de evitat la inceputul perioadei de decumulare.

Cercetarile lui William Bengen ne arata ca atata timp cat obiectivele clientului raman aceleasi, nu este nevoie sa schimbe alocarea initiala a activelor, intrucat este probabil sa faca mai mult rau decat bine. Cu toate acestea, clientii care beneficiaza de randamente fantastice in primii ani de pensionare, ar trebui sa fie mai prudenti in ceea ce priveste alocarea activelor sau ratele de retragere, pentru a nu genera sequence of return risk.

La polul opus, cei care au trecut printr-un eveniment extrem sunt tentati sa devina prea conservatori. Ei ar trebui consiliati sa-si mentina alocarea activelor si sa-si reduca retragerile pentru o perioada. Cei mai curajosi dintre ei ar putea chiar sa-si creasca alocarea in actiuni la 100% dupa o perioada de randamente dezastruoase, dar acest lucru necesita o previziune neobisnuita si o darzenie puternica atat din partea clientului, cat si a consultantului financiar.

The good old days vs noua normala economica

Haha, the good old days! Nice one, aventurierule! Daca crezi ca randamentele fabuloase din trecut se vor mai repeta in viitor vei deveni noul Danila Prepeleac pe pietele de capital in noua normala economica. Not gonna happen again! Nu doar ca randamentele asteptate pentru decadele care urmeaza sunt mult mai mici, dar ne asteptam la o crestere a corelatiei activelor financiare care va pune in dificultate diversificarea portofoliului de investitii. Asta se traduce printr-un sequence of return risk mai mare si o rata sigura de retragere mai mica. Cat de mica? Cat puta de furnica. Howard Marks discuta despre o “sea change”.

Asa cum afirma venerabilul Howard Marks, celebrul investitor in distressed debt al celor de la OakTree Capital, nu stim incotro ne indreptam, dar este foarte important sa stim unde ne aflam astazi. Din pacate, dupa un bull market de mai bine de 10 ani pentru actiunile globale, in special cele americane, astazi suntem fortati sa ne adaptam, investind intr-o lume a rentabilitatilor scazute, avand urmatoarele optiuni, tinand cont de randamentele potentiale ale principalelor clase de active:

- sa investim ca si pana acum, acceptand faptul ca randamentele vor fi mai mici decat in trecut

- sa reducem riscul in piata pregatindu-ne de o potentiala corectie si sa acceptam randamente scazute

- sa vindem tot si sa pastram cash incasand randamente real negative in speranta ca piata se va prabusi curand si ne va oferi randamente potentiale mai mari

- sa ne asumam mai mult risc in speranta unor randamente potentiale mai mari

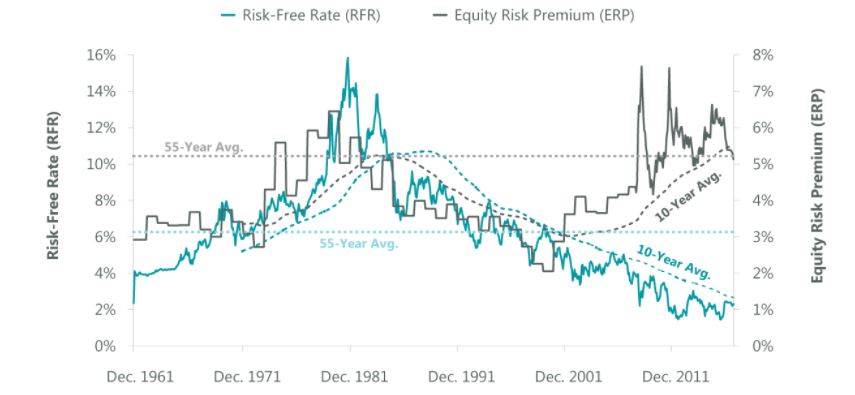

Dupa decenii de prosperitate in care am avut de a face cu un bull market secular al actiunilor si bond-urilor americane, ce au condus la o suprimare a volatilitatii si o complezenta din partea investitorilor care sufera de recency bias, astazi ne confruntam cu provocari serioase pentru investitorii care se bazeaza pe rentabilitati similare din investitii folosind activele traditionale.

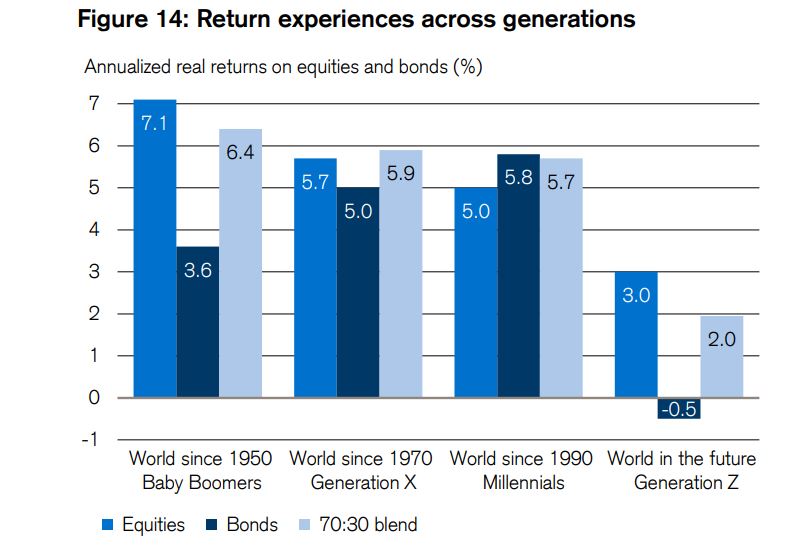

In una din ultimele editii ale Credit Suisse Global Investment Returns Yearbook, legendarii Elroy Dimson, Mike Staunton si Paul Marsh ofera o perspectiva sumbra asupra randamentelor asteptate pentru generatia Z, care in termeni reali ne-ar aduce 3% pentru indicii globali de actiuni, respectiv -0.5% pentru titluri de stat si 2% pentru un portofoliu balansat de 70% actiuni si 30% titluri de stat. Acest lucru cu siguranta nu satisface pretentiile de randamente spectaculoase ale investitorilor de pretutindeni.

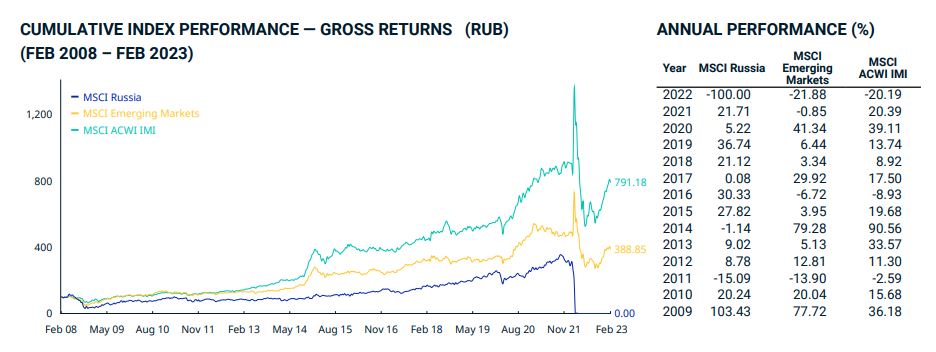

Avand in vedere ca este foarte probabil ca perioada exceptionalismului american sa nu se mai repete pe burse, cu toate ca diversificarea portofoliului de investitii este mai greu de realizat, ea devine mai importanta ca niciodata in noua normala economica. In acest sens, Meb Faber ne atrage atentia asupra faptului ca nu exista niciun motiv pentru care investitorii prefera sa aloce toti banii in actiunile americane. Fata de un portofoliu diversificat global, acestea s-au dovedit mai volatile, cu drawdown-uri mai mari si au valuation-uri mai scumpe. Unii invoca performanta istorica a SUA, dar alte tari au supraperformat.

Asta nu inseamna ca-ti vei pune toti banii in Africa de Sud sau Rusia, nu-i asa? Altii spun “sunt deja diversificat, intrucat companiile din SUA obtin 40% din venituri din strainatate”. Si ce daca? De ce ai alege mai putina diversificare in loc de mai multa, avand in vedere costul de oportunitate? Si daca ai alege mai putina diversificare, de ce nu te-ai tiltui mai degraba pe acele regiuni cu randamente asteptate (nu realizate si nici ajustate la risc) mai mari? O astfel de alocare discretionara pe SUA nu se bazeaza nici pe populatie (SUA reprezinta doar 5% din populatia globala), nici pe PIB (SUA avea o pondere de aproximativ 25% din PIB-ul global), nici pe baza de robustete/market breadth (85% din companii sunt in afara SUA). Deci ce este? Home Bias.

Legendarul manager in instrumente cu venit fix al celor de la PIMCO, Bill Gross, a subliniat ca chiar si cele mai grozave rezultate ale unor legende contemporane precum Buffett sau Soros au fost posibile datorita contextului pozitiv al traversarii celei mai bune perioade din istorie pentru actiunile americane. Acesta a afirmat ca “Poate, totusi, epoca a fost cea care a facut omul, spre deosebire de omul care a facut epoca”, sugerand ca astfel de rezultate n-ar fi fost posibile in absenta unui context pozitiv.

Co-fondatorul PIMCO si seful departamentului de investitii, Bill Gross, impreuna cu fostul director executiv al companiei, Mohamed El-Erian, au popularizat termenul “noua normala economica” prezicand ca vom traversa o perioada de crestere economica anemica in urmatorii ani. Maestrul El-Erian a intarit acest mesaj in ultimii ani, mentionand ca economia globala traverseaza o perioada de stagnare seculara.

Dincolo de forecast-urile macroeconomice care nu s-au dovedit a avea o capacitate ridicata de predictie, forecast-urile bazate pe modele de evaluare fundamentala ale altor asset manageri ne arata ca randamentele asteptate oferite de indicii globali de actiuni sunt in jur de 3% in termeni reali, cu randamente in scadere pe intreaga curba a frontierei eficiente a lui Markowitz. Aceste modele matematice incearca sa transforme investitiile intr-o stiinta exacta, dar primele de risc nu sunt constante.

Cel mai bun mix de active pe care il puteti detine pentru a maximiza randamentul pentru un anumit nivel de risc se numeste frontiera de eficienta (efficient market frontier), dupa curba de risc/randament descrisa de combinatiile particulare. Pe site-ul celor de la Research Affiliates regasiti o exemplificare grafica excelenta a portofoliului eficient pentru diferite niveluri ale volatilitatii (de la o deviatie standard de 4% pana la 12%). Modelele de frontiera eficienta se bazeaza pe estimari ale randamentelor asteptate, corelatiilor si deviatiei standard (masura a volatilitatii) pentru fiecare clasa de active din portofoliu.

Portofoliile aflate la stanga setului eficient, descris prin curba randamentelor ajustate la risc, nu sunt posibile deoarece sunt in afara setului realizabil (adica nu exista niciun set de valori ale ratei de rentabilitate care sa ofere portofoliului o rata estimata de rentabilitate si un risc, care sa fie reprezentate printr-un punct aflat la stanga curbei eficiente).

Portofoliile aflate la dreapta setului eficient sunt ineficiente, deoarece un alt portofoliu ar putea oferi, fie o rentabilitate mai mare cu acelasi grad de risc, fie un risc mai mic, pentru aceeasi rata a rentabilitatii.

Having said this, pardon my French, este suficient sa avem un portofoliu cat mai diversificat, deoarece modelele de frontiera eficienta nu sunt perfecte si mici modificari in ipotezele de baza pot da rezultate distorsionate. De asemenea, ar trebui sa setam constrangeri asupra modelelor de frontiera eficienta. Larry Swedroe ne sfatuieste: Nu va irositi timpul cu modelele de frontiera de eficienta. Pe de alta parte, cei care au un apetit la risc mai ridicat isi pot tiltui portofoliul, pacatuind un pic, fara a devia masiv de la ponderea pe care activele o au in capitalizarea globala, intrucat asta ar presupune nesocotirea teoriei pietelor eficiente si ca pariaza impotriva intelepciunii colective a trilioanelor de dolari ce investesc la bursa. Totusi, devierea de la un indice market cap weighted poate fi facuta inspre acele regiuni cu randamente asteptate mai mari precum emerging markets, asta insemnand ca ne luam mai mult risc fara sa avem garantia unor randamente realizate sau ajustate la risc mai mari.

Noua regula de 3% in noua normala economica

Renumitul educator financiar si consultant fiduciar Rick Ferri, considera ca adaptarea pe care o pot face investitorii de pretutindeni fata de auspiciile noii normale economice ar fi sa ramana diversificati, dar sa realizeze planificarea financiara tinand cont de reducerea ratei sigure de retragere de la 4% la 3%, ca ajustare la randamentele asteptate mai mici. Atentie, investind preponderent in active mai riscante in cautarea randamentelor mai mari nu ne ajuta sa obtinem o rata sigura de retragere mai mare, din cauza volatilitatii mai mari a acestor active care conduce la cresterea sequence of return risk.

Trebuie precizat ca reducerea ratei sigure de retragere reprezinta o alegere folosita doar ca si calcul previzional pentru planificarea strategica. Pentru a implementa o anumita rata sigura de retragere, trebuie tinut cont de intregul context personal al investitorului: alocarea activelor, speranta de viata, obiectivul investitional (epuizarea sau prezervarea capitalului etc).

Mai mult decat atat, desi rata sigura de retragere din portofoliu este singura care se incadreaza cu adevarat in categoria de “venit pasiv” din investitii la bursa, asa cum afirma Wade Pfau, ea reprezinta doar o abordare bazata pe probabilitati a celui mai rau scenariu, doar 1/3 din populatia globului rezonand cu un astfel de mod de gandire, in timp ce 2/3 au o abordare determinista, preferand activele generatoare de “venit”, deorece ofera un mai mare confort psihologic o conducta de cashflow.

Cum insa dividendele nu sunt venit pasiv, in timp ce instrumentele cu venit fix aduc randamente real negative iar anuitatile nu sunt disponibile la noi, dincolo de imbinarea abordarii pe baza de siguranta prin ceva active buffer precum un cash ladder (separate de portofoliul investitional) cu abordarea pe baza de rate sigure de retragere dintr-un portofoliu preponderent de actiuni diversificate, nu avem alte solutii eficiente. Chiar si asa, nu exista o rata sigura de retragere dintr-un portofoliu volatil.

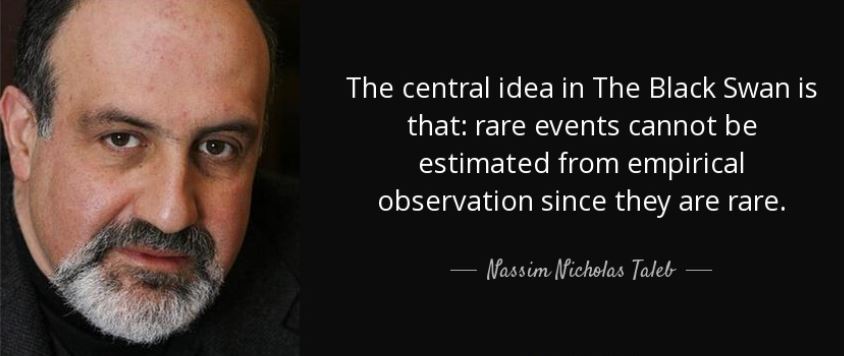

Ceea ce vrea sa ne transmita Dr. Wade Pfau este ca s-ar putea ca intr-un caz de forta majora, de Black Swan, nici regula de retragere de 3% din portofoliu sa nu mai fie sigura, deoarece prezicerea viitorului este imposibila si tot ceea ce putem face este sa estimam rezultatele posibile pe baza unei distributii de probabilitati, incercand sa ne ferim de cele mai dezastruoase scenarii.

In timp ce multi consultanti financiari si investitori inca folosesc regula generala de 4%, Ben Felix argumenteaza in video-ul de mai jos de ce aceasta se bazeaza pe date eronate si este prea mare pentru noua normala economica. El sustine ca datele ne arata ca o rata sigura de retragere ar trebui sa fie intre 2% si 3%, in functie de alocarea activelor si speranta de viata.

Personal, rezonez foarte mult cu interpretarea lui Ben Felix, care este unul din cei mai buni experti in investitii. Consider ca pentru publicul larg, este ok sa generalizam si sa consideram ca 3% ar fi o rata sigura de retragere, pentru a fi pe intelesul tuturor, cand vine vorba de planificarea strategica. Pe de alta parte, cand vine vorba de implementarea propriu-zisa, cred ca putem particulariza, in functie de apetitul la risc al fiecaruia, incluzand alocarea activelor, in 3 rate de retragere discretionare:

- 3% rata sigura de retragere pentru investitorii agresivi, care au o alocare agresiva in actiuni

- 2,5% rata sigura de retragere pentru investitorii moderati, care au o alocare preponderent in actiuni

- 2% rata sigura de retragere pentru investitorii conservatori, care au o alocare ceva mai defensiva

O alta adaptare pe care o propune Karsten Jeske de la EarlyRetirementNow pentru noua normala economica, pe langa scaderea ratei sigure de retragere, este cresterea alocarii in actiuni. Cu toate ca actiunile sunt clasa de active mai riscanta, atata timp cat activele sunt in echilibru unele fata de altele si toate randamentele sunt in scadere pe curba matricei eficiente, atunci pe termen lung, desi pare contraintuitiv, neavand un glob de cristal pentru a face market timing, portofoliul nostru este mai sigur avand o alocare mai mare in actiuni. Exceptand cazurile extreme, mai mult de 75% in actiuni poate fi contraproductiv.

Personal, cu toate ca in prezent am o alocare destul de defensiva, si anume in jur de 50% in actiuni diversificate global, respectiv 50% in cash si titluri de stat intermediate term, planul este sa cresc incremental alocarea in equities in etapa de acumulare tarzie printr-un rising equity glidepath, pentru a reduce sequence of return risk, dupa care sa am o politica conservatoare asupra ratelor sigure de retragere, in functie de conditiile pietei, retragand cel putin 2% si cel mult 3% din portofoliu.

Studiul Trinity privind rata sigura de retragere

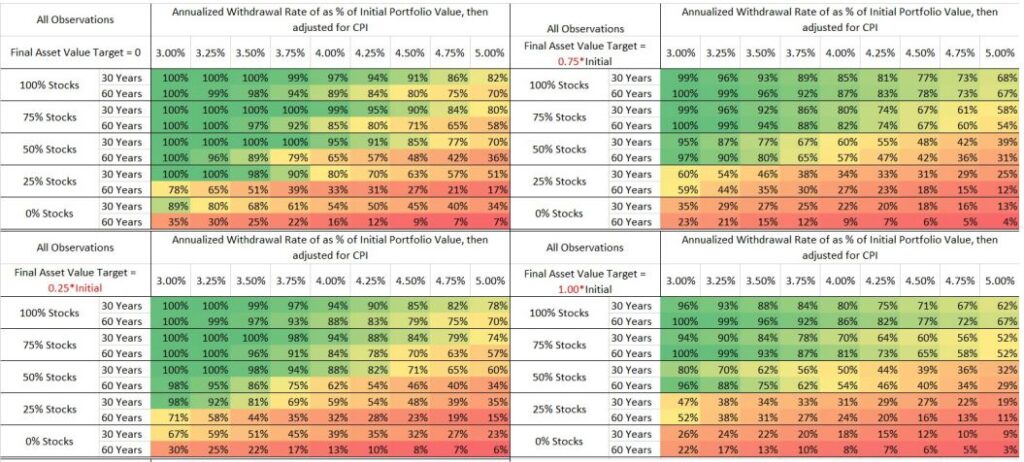

Ce iti mai place metoda retragerii din portofoliu, mai aventurierule! Felicitari! O sa-ti dau sa sugi o acadea 🙂 Daca pana acum am discutat de regula de 4% inventata de Bill Bengen, care sta la temelia independentei financiare si am vazut ce adaptari se pot face in functie de noua normala economica, este momentul prielnic sa mentionam despre un alt studiu popular privind ratele de retragere, si anume studiul Trinity. Acesta a fost realizat in 1998, ulterior cercetarii lui Bengen, de 3 profesori de la universitatea Trinity (Cooley, Hubbard si Walz). Acestia au analizat prin backtesting datele oferite de Ibbotson din 1926 -1995, perioada asemanatoare cu cea studiata de Bengen. Similar cu studiul lui Bill Bengen, ei au definit rata de succes a portofoliului, ca procentajul perioadelor in care longevitatea portofoliului a depasit speranta de viata a pensionarului fara sa fie epuizat.

Haha, sa fi auzit bine, aventurierule? Studiul Trinitas? Pardon my French, hai sa mergem mai departe. O diferenta semnificativa intre cele doua studii, cel al lui Bengen respectiv Trinity, este aceea ca studiul Trinity a folosit obligatiuni corporative cu rating de credit ridicat (nu junk) pentru alocarea obligatiunilor in portofoliu. In acelasi timp, Bengen a folosit titluri de stat investment grade pe termen mediu. Ambele studii au folosit randamentele istorice ale indicelui S&P500 pentru alocarea in actiuni, fiind destinate investitorilor americani. In mod evident, backtesting-ul ar fi aratat diferit in alte regiuni geografice, sugerand rate de retragere mai mici cel mai probabil. Studiul Trinity a studiat ratele de succes ale portofoliului in baza urmatoarelor ipoteze:

- Rate anuale de retragere intre 3% si 12%

- Durate de pensionare intre 15 si 30 de ani

- Mix-uri de alocari de la 100% in actiuni la 100% in obligatiuni corporative

- Se considera esec investitional daca valoarea portofoliului scade sub 0 inainte ca perioada de plata sa se incheie

Rezultatele cercetarii ne arata ca o rata de retragere de 4% din portofoliu este considerata sigura, in timp ce portofoliile cu cel putin 50% alocare in actiuni performeaza mai bine. Portofoliile cu alocare mai mica de 50% in actiuni pot rezista timp de 30 de ani doar daca rata de retragere este de 3%. Pe langa rata sigura de retragere, portofoliile cu alocare mai mare in actiuni au crescut averea generationala, la o rata de retragere de 4% si o alocare prudenta de 50% actiuni – 50% obligatiuni, mediana valorii portofoliului triplandu-se la finalul perioadei. In medie ne vom descurca mult mai bine decat in scenariile extreme.

Pe de alta parte, investitorii mai curajosi care si-au marit alocarea in actiuni la 75% si-au crescut averea in medie de 6 ori, in timp ce cei care au mers all in pe equities si-au multiplicat banii de 10 ori la finalul perioadei. Ce ne spune acest lucru? Ca pe langa scenariile catastrofale, care probabilistic se intampla rar, oricat am fi de prapastiosi, de cele mai multe ori vom avea rezultate satisfacatoare, daca nu exceptionale. Cu toate acestea, in etapa de decumulare nu ne permitem esec investitional.

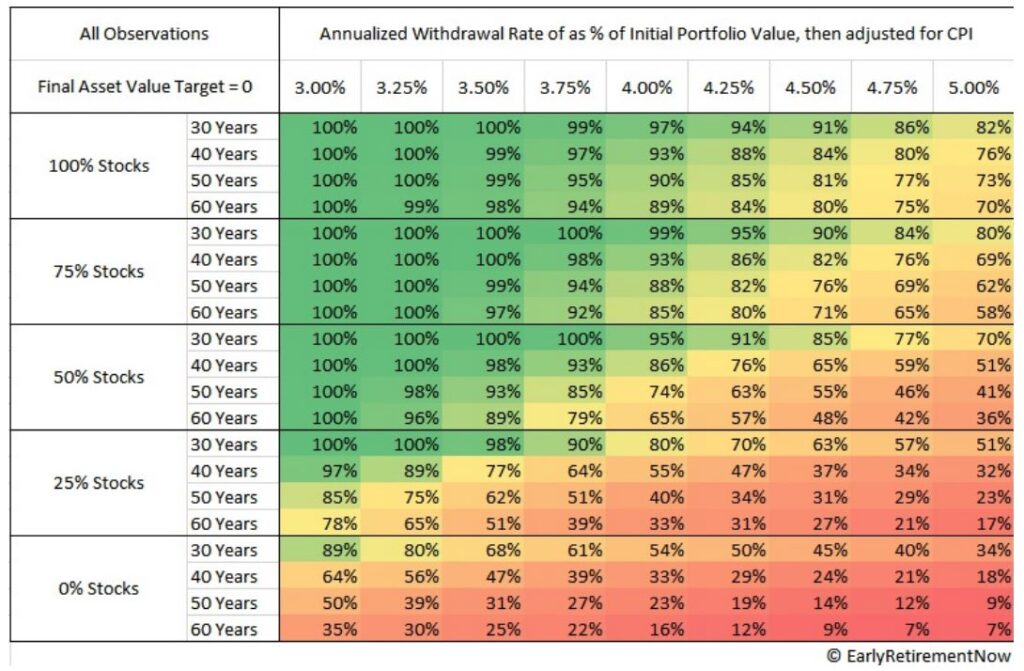

In mod cat se poate de exhaustiv, cu rigoarea cu care deja ne-a obisnuit, Big ERN a calculat pe baza datelor istorice, mentinand aceeasi structura folosita in studiul Trinity, sustenabilitatea mai multor rate de retragere din portofoliu in functie de diverse mix-uri de alocari intre actiuni si titluri de stat, avand ca si criteriu de succes ca portofoliul de investitii sa nu se epuizeze pe perioada studiata, intre 30 si 60 de ani, pentru a cuprinde atat orizontul pensionarii traditionale cat si al celei anticipate.

Iata concluziile studiului publicat de Karsten Jeske aka Big ERN in 2017, “Safe Withdrawal Rates: A guide for early retirees”:

- Ratele de succes pentru un orizont de timp de 30 de ani sunt in concordanta cu studiul Trinity

- Probabilitatile de succes raman foarte ridicate pe toate orizonturile de timp intre 30 si 60 de ani, atunci cand alocarea in actiuni este intre 75% si 100%, iar rata de retragere de 3.5% sau mai putin

- Probabilitatile de succes sufera o foarte mica depreciere atunci cand orizontul perioadei de pensionare se extinde de la 30 la 60 de ani

- Este adevarat ca pentru un orizont de 30 de ani, precum in studiile lui Bill Bengen si Trinity, o alocare in actiuni intre 50% si 100% ne ofera rate ridicate de succes daca ratele de retragere sunt mai mici de 4%, in concordanta cu rezultatele studiilor anterioare! Dar pentru orizonturi mai lungi de timp, o alocare de 100% in actiuni ne ofera cea mai mare rata de succes, deoarece obligatiunile pot avea perioade lungi de seceta si numai randamente asemanatoare actiunilor sunt o garantie ca nu vom ramane fara bani pe perioade mai lungi. De exemplu, o rata de retragere de 4% are o probabilitate de succes de 95% cu o alocare 50% actiuni – 50% titluri de stat pe o perioada de 30 de ani, dar doar 65% pe un orizont de 60 de ani, astfel incat probabilitatea de esec este de 7 ori mai mare

- O rata de retragere de 5% ar avea o rata de succes inacceptabil de scazuta chiar si dupa 30 de ani si cu siguranta dupa 60 de ani. Niciun pensionar anticipat nu ar trebui sa ia in calcul o rata de retragere de 5%

Prezervarea capitalului in etapa de retragere

Acum, daca dupa ce ai folosit metoda retragerii, nu ti-ai dat deja drumul in prezervativ, a venit momentul sa discutam despre prezervarea capitalului in etapa de retragere. Asa cum ai observat deja, atat in studiul lui Bill Bengen cat si in studiul Trinity, se discuta doar despre pensionarea traditionala (cu orizont de timp de 30 de ani) avand ca obiectiv investitional epuizarea capitalului. Dar daca, precum in cercetarea lui Big ERN, suntem interesati de pensionare anticipata, de un orizont de 60 de ani si, mai mult, ne dorim prezervarea capitalului in termeni reali? Viata e complexa si are foarte multe aspecte, aventurierule!

Asa cum am vazut deja din tabelul de mai sus, daca avem un orizont de timp de 60 de ani in vederea pensionarii anticipate, o rata de retragere de cel mult 3.5%, cu o alocare de 75% in actiuni ne-a adus rate de succes excelente. Partea buna este ca daca vizam o valoare finala mai mare a portofoliului, nu ne va da cu mult calculele peste cap. Astfel, la o alocare de 100% in actiuni si o rata de retragere de 3.5%, rata de succes scade de la 98% la 96% daca trecem de la epuizarea la prezervarea capitalului.

Nu acelasi lucru este valabil pentru o perioada de 30 de ani. La o alocare de 100% in equities si o rata de retragere de 4%, avem o rata de succes de 97% pentru epuizarea capitalului si doar 80% pentru prezervarea in termeni reali. Rationamentul este foarte simplu: in 30 de ani, epuizarea capitalului ofera un mare boost ratei de retragere permise deoarece orizontul este mai scurt. Astfel, pentru a permite prezervarea capitalului, similar unui calcul de amortizare, perioada fiind mai scurta, va trebui fie sa reducem serios rata de retragere sau sa acceptam rate de succes mai mici (in mod evident, nu chiar la fel de mici ca Cel Mic).

Aventurierule, sa stii ca inca nu am terminat. Mergem inainte, ca inainte era mai bine si continuam cu interpretarea rezultatelor ratelor de succes pentru mai multe orizonturi de timp (30 vs 60 de ani), mai multe rate de retragere (intre 3% si 5%), mai multe mix-uri de alocari (intre 0% si 100% in equities), respectiv mai multe valori finale ale portofoliului (intre 0 – epuizarea si 1 – prezervarea capitalului). Arde-te-ar focul daca nu esti atent la mine, parca voiai sa devii FIRE si sa te pensionezi anticipat.

Iata cum marele ERN ne demonstreaza irefutabil ca daca in studiul Trinity orice alocare intre 50% si 100% actiuni este aproape irelevanta in ceea ce priveste ratele sigure de retragere, simularile pe 60 de ani ne arata ca ratele de succes sunt in crestere pe masura ce creste alocarea in actiuni. Acest lucru se datoreaza faptului ca sequence of return risk ne afecteaza cel mai mult in primii ani de pensionare, in timp ce pe termen lung titlurile de stat sunt proaste, iar actiunile aduc o prima de risc superioara.

Un alt rezultat SOCANT este acela ca pe o perioada de 60 de ani, in ipoteza prezervarii in termeni reali a capitalului, am avut rate de succes mai mari decat pe o perioada de 30 de ani, cel putin pentru alocarile consistente in actiuni. Cum este posibil acest lucru atata vreme cat am consumat mai mult timp din portofoliu? Este destul de intuitiv: daca dupa 30 de ani portofoliul tau ar fi avut o valoare de 90% din capitalul initial, atunci ai fi ratat obiectivul prezervarii capitalului pentru primii 30 de ani. Dar cu un randament mediu al portofoliului de peste 4%, avand o alocare suficient de mare in actiuni, este destul de simplu sa depasesti valoarea de 100% a capitalului initial pentru urmatorii 30 de ani, beneficiind de prima de risc superioara a actiunilor.

Iata si principalele concluzii ale studiului lui Big ERN privind prezervarea capitalului:

- Daca te intereseaza sa lasi mostenire, nu trebuie sa iti reduci cu mult consumul pentru a te asigura ca mentii valoarea portofoliului timp de 60 de ani

- Ratele sigure de retragere pot fi extrapolate atunci cand criteriul de succes este prezervarea capitalului, cel putin atunci cand alocarea in actiuni este consistenta

- Daca criteriul de succes este epuizarea capitalului, precum in studiile lui William Bengen sau Trinity, nu ar trebui sa extrapolam ratele sigure de retragere pe orizonturi mai lungi de timp. Simularile noastre arata ca ratele de esec cresc semnificativ atunci cand trecem de la 30 la 60 de ani. Ar trebui sa aplicam o taiere de 0.5% ratelor de retragere pentru a atinge aceeasi rata de succes.

- Cu toate ca in studiul Trinity, obligatiunile pot parea atractive, din cauza rentabilitatii lor scazute pe termen lung, prezinta un risc semnificativ sa ramanem fara bani. De aceea, un investitor conservator care are un orizont de timp indelungat si doreste prezervarea reala a capitalului ar trebui sa-si ajusteze alocarea in actiuni la cel putin 75%.

Rate de retragere ajustabile pe baza fundamentala

Creatorul regulii de 4%, Bill Bengen, ne-a marturisit ca “is a rule of thumb, not a rule of nature“. Cu alte cuvinte, a fost de acord ca se bazeaza exclusiv pe baza datelor din trecut si ca pe viitor se poate schimba. Cu alte cuvinte, regula de 4% valabila pana in prezent, si-a dovedit sustenabilitatea in urma analizelor ex-post si nu ex-ante. Fara a-i nega importanta, asa cum afirma si Ben Felix “datele din trecut sunt mai descriptive, pe cand caracteristicille fundamentale sunt mai predictive”, facand referire la backtesting vs forecasting. Cu toate ca nu putem extrapola rezultatele pentru viitor, putem analiza atat datele istorice cat si caracteristicile fundamentale pentru a lua o decizie cat mai informata privind ratele sigure de retragere din portofoliu.

Cu toate acestea, asa cum am vazut anterior, atat studiul lui Bill Bengen din 1994, cat si studiul Trinity din 1998 studiaza ratele sigure de retragere din portofoliu ce ne aduc “venit pasiv” din investitii la bursa la varsta pensionarii traditionale, luand in calcul epuizarea capitalului la finele perioadei si avand o abordare agnostica referitoare la evaluarea fundamentala a pietelor de capital, propunand o rata de retragere fixa din portofoliul initial si anume 4%, care sa fie indexata in fiecare an cu inflatia.

Cu toate acestea, au existat propuneri privind o regula de retragere dinamica/ajustabila din portofoliu, care sa raspunda fluctuatiile pietei de capital. In timp ce unii au sugerat rata de retragere constanta (in procent fix) de 4%, care sa se faca din valoarea portofoliului in fiecare an, fara sa tina cont de inflatie (cumva similara cu ce sugera IT-istul nostru de pe LinkedIn referitor la acel dividend yield de 8% anual), dezavantajul unei astfel de strategii ar fi volatilitatea foarte mare a retragerilor deoarece portofoliul fluctueaza si cuantumul redus de “venit pasiv” la varsta pensionarii atunci cand suntem in bear market.

Si-asa a aflat baiatul ca si-n viata nu este ca-n basme, ca viata este complexa si are foarte multe aspecte si ca nu cad din cer mere de aur, oricate povesti de imbogatire rapida ni s-ar vinde care sa ne lase gura apa, sa ne faca harcea parcea si buzunarele ferfelita. Asadar, aventurierule, lasand povestile la o parte, revenind la realitate, exista doua riscuri semnificative care pot pune in pericol ratele sigure de retragere pe viitor si care necesita un management flexibil dar cu precizie chirurgicala, si anume:

- Riscul evaluarii fundamentale a activelor financiare

- Riscul inflatiei peste media istorica si tinta bancilor centrale

In cadrul forumului economic din 2023, Comisia Europeana a afirmat ca varful inflatiei este in spatele nostru, ea atingand un maxim de 10,6% in octombrie 2022 si scazand la 8,5% la inceputul lui ianuarie. Comisia Europeana a revizuit rata inflatiei in zona EUR la 6,4% in 2023, respectiv 2.8% in 2024, in conformitate cu asteptarile sondajului Bancii Centrale Europene al profesionistilor in previziuni, care au revizuit asteptarile inflationiste la 5.9% in 2023, respectiv 2.7% in 2024, deasupra tintei de inflatie de 2% a BCE. Having said this, pardon my French, “predicting the future is futile”, deci trebuie sa fim pregatiti.

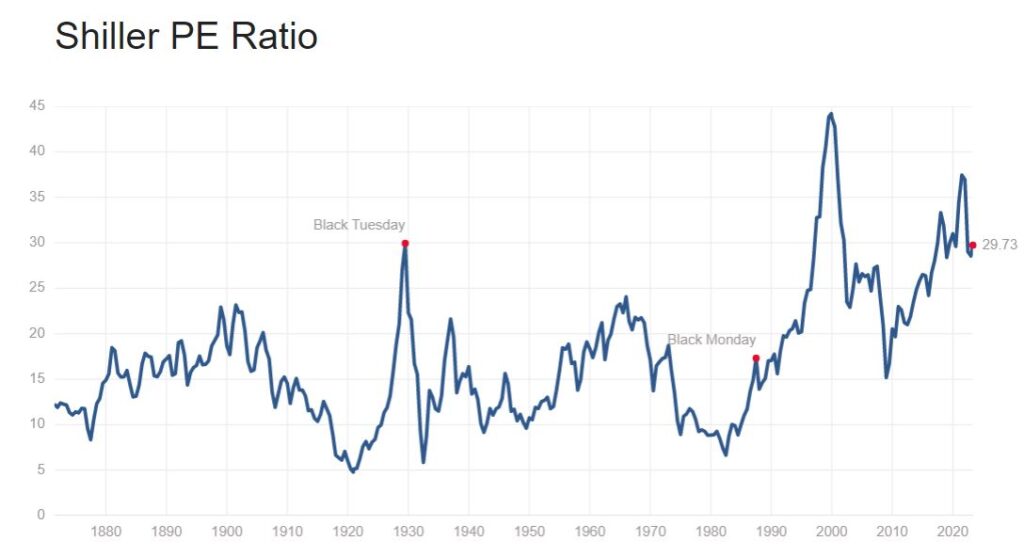

Pai si care este solutia? Regula de retragere CAPE

Aventurierule, cand vine vorba de sequence of return risk, el este un joc cu suma nula intre cei aflati in etapa de acumulare si cei aflati in etapa de decumulare. O prabusire a pietei devreme in etapa de acumulare ii profita celui care are un orizont investitional indelungat, alocand capitalul in piata treptat prin strategia dollar cost averaging si care are de partea sa ca activ sigur intregul sau capital uman, pe cand cel aflat in etapa de decumulare va suferi, deoarece nu doar ca nu poate profita de scaderi, dar mai mult decat atat, este obligat sa retraga dintr-un portofoliu aflat pe minus. Ce solutii are? Cica sa fie flexibil.

Panarama, nu altceva! Pana acum nu am intalnit nici macar o singura persoana care sa pretinda ca este complet inflexibila, cu exceptia celor care inca se hranesc cu iluzia ca intr-un stat corupt putregaiul coruptiei se afla in afara si nu chiar in interiorul sistemului judiciar. A fi “flexibil” fara a da mai multe detalii este un sfat complet inutil. Este un raspuns calitativ la o problema inerent cantitativa. Daca sa zicem ca portofoliul a scazut cu 30% de la inceputul perioadei de retragere din portofoliu, atunci ce fac? Reduc retragerile cu 30%? Pastrez retragerile la fel sau o varianta de mijloc? Pe buna dreptate, aventurierule! Cum fac?

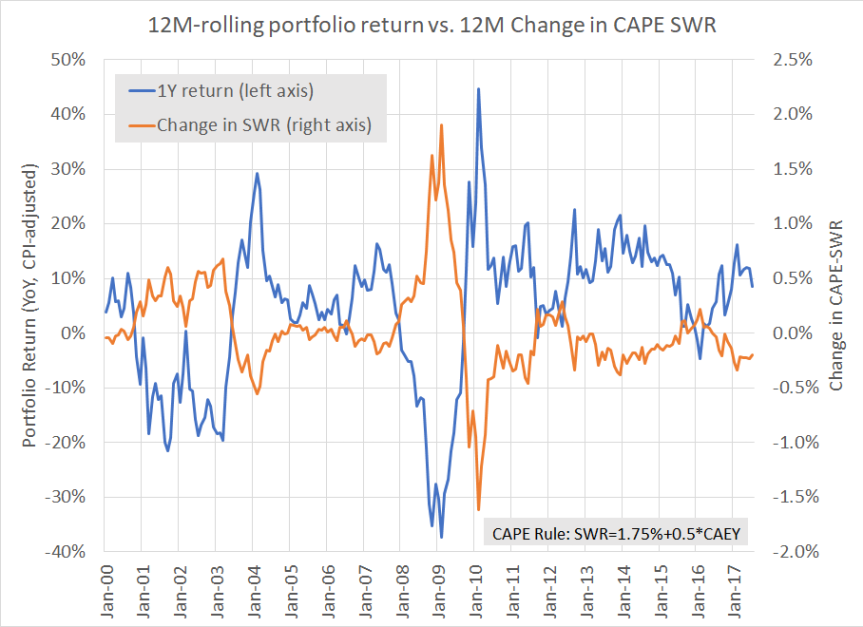

Pai hai ca-ti explica fratele tau cum sta treaba, foarte simplu, pe intelesul tuturor. Implementam regula de retragere dinamica CAPE care indeplineste concomitent mai multe roluri, care au un efect sinergic pozitiv la nivelul portofoliului investitional:

- In primul rand, spre deosebire de regula procentului constant de 4% din portofoliu, regula CAPE reduce volatilitatea retragerilor, amortizand scaderea sumelor retrase in loc ca acestea sa scada proportional cu valoarea portofoliului

- In al doilea rand, implementand in formula indicatorul Shiller CAPE, aceasta regula inlocuieste caracterul arbitrar al altor rate dinamice de retragere, legand formula de cel mai relevant metric de evaluare fundamentala a actiunilor

- Nu in ultimul rand, tinand cont ca indicatorul CAPE incorporeaza inflatia ultimilor 10 ani, se ia in calcul si inflatia, reducandu-se volatilitatea incasarilor companiilor, nemaifiind nevoie sa indexam sumele retrase cu inflatia

Ok, dar care este formula ratei de retragere ajustabile CAPE?

WR=a(intercept) + b(slope)/CAPE, care se calculeaza anual din valoarea curenta a portofoliului de investitii

unde b=0.5

pentru simplitate vom folosi Shiller CAPE ratio de pe site-ul profesorului Robert Shiller pentru indicele american S&P 500

iar a poate avea mai multe valori, in functie de profilul de risc al fiecaruia, astfel:

- a=1 pentru pensionarii foarte conservatori

- a= 1.5 pentru pensionarii cu profil moderat de risc

- a=1.75 pentru pensionarii cu profil de risc agresiv

Needless to say, pardon my French, regula functioneaza pentru un portofoliu preponderent de actiuni, oriunde intre 60% si 100% alocare si ia in calcul prezervarea in termeni reali a capitalului pentru perpetuitate, nu doar epuizarea capitalului in 30 de ani, precum in studiile lui Bengen sau Trinity. Acum hai sa luam cateva exemple pentru a fi cat mai clar pentru toata lumea.

- Ghinionel se retrage la maxime istorice cand CAPE-ul in SUA este 30 si vrea sa lase mostenire nepotilor pe care nu-i are, caci fiind nascut in Romania, au plecat demult peste hotare, intreaga sa avere la finalul vietii. Cum Ghinionel a inteles ca in noua normala economica nu isi mai poate permite luxul unei alocari de doar 30% in actiuni, a decis sa o dubleze la 60%, minimul necesar pentru ca regula CAPE sa functioneze. Zis si facut, se apuca Danila Prepeleac sa mearga cu rata de retragere in targ. Doar ca vazand el multe martoage si pitipoance, decide sa fie ceva mai conservator si pentru a evita surprizele neplacute, alege un intercept de doar 1 pentru regula CAPE. Astfel, aventurierule, rata de retragere a lui Ghinionel este 1% + 0.5%/30=2.66%/an si pe pamant (nu pe luna, maestre!)

- Emanuel (Victor-Emanuel) vrea si el sa se retraga, dar inca n-are cu ce. Stii bine, vesnica problema, cand ai cu cine, n-ai cu ce, cand ai cu ce, n-ai cu cine, cand ai cu cine, ai cu ce, dar n-ai unde, cand ai cu cine, ai cu ce, ai unde, dar DE CE? Pentru ca Emanuel este latura mai nastrusnica a lui Victor-Emanuel, decide sa isi ia ceva mai mult risc in etapa de decumulare, mergand pe un intercept de 1.5%. Zis si facut, pleaca Danila Prepeleac al nostru in targul pensionarilor anticipati si ce sa vada? Pe masura ce bursa tot scadea iar actiunile se ieftineau, hop si rata sigura de retragere: 1.5% + 0.5%/25=3.5%. Tulai doamne, trai neneaca, pe bani din investitii la bursa! Curat “venit pasiv”!

- Cartel, smecherel, golanel, imbracatel, slefuitor de diamante, cu pantofii lustruiti, la 4 ace, zis si nefacut, facura si una ca asta. Print si cersetor. Iata ca fata boierului pupa broasca si cu ajutorul globului de cristal se transforma intr-un guru plin de FOMO, pacanele, mere de aur, marketing agresiv, care facea din rahat bici si bani din piatra seaca, pe care ii punea pe urma in caruta si mergea mai departe cu ea spre Moara cu noroc sa o vanda in targ, acolo unde se intalni cu Danila Prepeleac al nostru. Tulai doamne, dar cum facusi toti banii astia? Nu-mi dai si mie din ei? Ah, pai eu cartel, smecherel, golanel, imbracatel, eu voi egalitate, dar nu pentru catei. Cand mi-oi vedea eu ceafa cu ochii. Ce-i in mana nu-i minciuna, mai bine profiti si investesti acum la bursa. Vei avea numai de castigat de pe urma mea. Rata de retragere cartel: 1.75% + 0.5%/5=11.75%. Rata de castig cartel: nepretuita si infinita. Pentru restul exista Mastercard, vise naruite, sperante spulberate, oameni deceptionati cazuti prada cartelului educatorilor financiari.

Wow, sunt impresionat! Credeam ca lucrurile sunt mult mai simple cand vine vorba de venit pasiv din investitii. Aventurierule, tu te lasi cam prea usor impresionat. Ti-am zis sa ai grija cu caruta cu bani la deal si pianul pe scari caci viata e complexa si are foarte multe aspecte. Mai rezisti? Ca daca nu, te lasi pagubas si terminam in curand. Ah, deci nu te-ai saturat de “venit pasiv“?

Nicio problema, atunci mergem inainte ca inainte era mai bine. Dar mai exista si alte reguli dinamice de retragere din portofoliu? Hai mai, aventurierule, dupa atatea mii de cuvinte citite, tot mai pui astfel de intrebari de incepator? Fireste ca da!

- Regula ratelor de retragere variabile propusa de Michael Kitces

- Regula Bogleheads a retragerilor procentuale variabile

- Regula Guyton-Klinger privind bandele ajustabile

In concluzie, regula CAPE functioneaza atat de bine deoarece reduce volatilitatea retragerilor in timp ce elimina caracterul discretionar al bandelor ajustabile Guyton-Klinger, legand formula de principalul metric de evaluare fundamentala a actiunilor, care incorporeaza inclusiv inflatia, rezultand intr-o amortizare a scaderii sumelor retrase atunci cand ne aflam in bear market.

Flexibilitatea este un cuvant des utilizat cand avem de a face cu perspectiva unor corectii bursiere care ne reduc masiv valoarea portofoliului de investitii in etapa pensionarii, generand sequence of return risk. Cu toate acestea este o sabie cu doua taisuri. In timp ce eliminam riscul de a ramane fara bani dupa 30 de ani, crestem riscul unor reduceri drastice ale sumelor retrase pe parcurs. Folosind regula CAPE legam retragerile de fundamentele economice, in special incasarile normalizate ale corporatiilor.

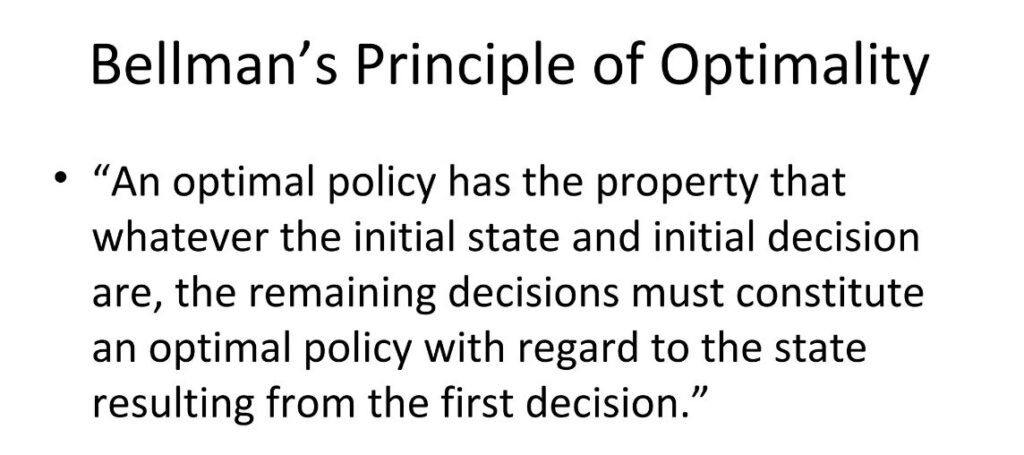

Astfel, vom avea o rata sigura de retragere dinamica, raspunzand conditiilor pietei: cand piata este jos, scade CAPE-ul si putem retrage putin mai mult, cand piata este supraevaluata, creste CAPE-ul si retragem ceva mai prudent. Dar sa setam o rata initiala de retragere care sa ramana neschimbata, cu toate ca ne ajuta in planificarea strategica, incalca principiul optimalitatii, dezvoltat de Richard Bellman, care presupune ca o cale optima are proprietatea ca oricare ar fi conditiile initiale si variabilele de control (alegeri), pe parcursul unei perioade initiale, variabilele de decizie trebuie sa ramana optime pentru perioada ramasa

Astfel, va trebui sa continuam sa actualizam ratele de retragere viitoare pentru a reflecta schimbarile economice si financiare intr-o varianta care sa nu aduca schimbari substantiale in stilul nostru de viata. O regula pe baza de CAPE poate face acest lucru, fiind sistematica si usor de implementat. In cele ce urmeaza vom vedea cum putem creste rata sigura de retragere.

Simplu, aventurierule! Asa cum ne spune si Dr. Wade Pfau, sunt 4 tehnici prin care putem gestiona sequence of return risk: reducerea consumului, ajustarea ratelor de retragere in functie de performanta portofoliului, reducerea volatilitatii portofoliului in perioada timpurie a pensionarii, respectiv folosirea activelor buffer pentru a sustine consumul cand portofoliul de investitii subperformeaza. Dintre acestea, avem doua metode care ne ajuta sa crestem rata sigura de retragere. Care sunt acelea?

- Activele buffer care pot fi utilizate in primii 5 ani din perioada de decumulare cand creste sequence of return risk

- Rising Equity Glidepaths (ex. de la 60% la 100% alocare in equities) care ne ajuta sa atenuam impactul scaderilor

Formula PMT in etapa de acumulare si decumulare

Aventurierule, toate bune si frumoase, dar niciuna nu se compara cu domnisoara de la XTB. Radem, glumim, dar nu parasim incinta si nici pe roaba lui Dumnezeu Teodora, ci ramanem impreuna pe drumul spre independenta financiara, caci vorba aceea, pierzi, castigi, investitor te numesti, iar daca nu te bucuri de drum, destinatia s-ar putea sa te dezamageasca.

Mestere Manole, ce-si face omul cu mana lui se numeste lucru manual. Ca sa nu jertfim purcica degeaba si sa zadarnicim efortul de a atinge prosperitatea, tinand cont ca pana acum am studiat ratele sigure de retragere dinamice ce pot aduce prezervarea capitalului pentru perpetuitate, incluzand ajustarile necesare pe parcurs, a venit vremea sa explicam simplu, pe intelesul tuturor, cum putem face tranzitia de la o rata de retragere pentru perpetuitate, asa cum rezulta din formula CAPE catre o rata de retragere necesara pentru epuizarea capitalului intr-un numar de ani. Sa luam un exemplu cu formula PMT:

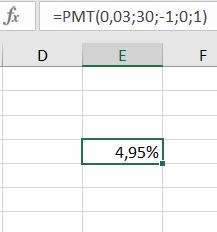

=PMT(0,03;30;-1;0;1)

Ok, deci in acest exemplu, sa spunem ca am agreat ca rata sigura de retragere pentru perpetuitate in noua normala economica este 3%, adica 0,03. Introducem in primul camp al formulei PMT aceasta valoare, dupa care perioada care ne intereseaza, sa zicem 30 de ani in cazul pensionarii traditionale. Cum spuneam, regula CAPE atenueaza impactul volatilitatii retragerilor, amortizand scaderile bursiere, ceea ce inseamna ca rata de retragere se modifica daca nu mai planificam pentru perpetuitate.

Asta inseamna ca daca orizontul de timp este mai mic iar obiectivul este epuizarea capitalului la finele perioadei, amortizarea ne permite sa retragem mai mult. In al treilea camp introducem valoarea curenta a portofoliului cu minus in fata deoarece formula este presetata sa dea rezultat negativ, adica -1, in al 4-lea camp valoarea finala a portofoliului (care va fi 0 din moment ce planificam pentru epuizarea capitalului) si in final 1 deoarece retragerile sunt planificate la inceputul perioadei (in caz contrar 0).

Iata ca folosind formula PMT in etapa de decumulare, am obtinut o noua rata sigura de retragere de doua zecimale in Excel, si anume 4,95%, plecand de la premisa ca rata de retragere pentru perpetuitate a unui portofoliu preponderent in actiuni este de 3% si ca planificam pensionarea traditionala pentru 30 de ani, cu epuizarea capitalului la finalul perioadei. O astfel de rata de retragere l-ar face mandru pana si pe Bill Bengen, autorul regulii de 4% pentru pensionarii traditionali cu epuizarea capitalului.

Felicitari, aventurierule! Sunt mandru de tine, ai progresat! Vrei sa-ti dau sa mai sugi o acadea? 🙂 Daca nu, hai sa mergem mai departe si sa luam exemplul celui aflat in perioada de acumulare, pentru ca, cum spuneam, sequence of return risk este un joc cu suma nula pentru cel care acumuleaza si cel care decumuleaza. Cand unul pierde, altul castiga si viceversa. Adica toti pentru unul si unul pentru hoti. Acum, ca purcica e deja sacrificata, sa vedem cum functioneaza formula PMT in etapa de acumulare:

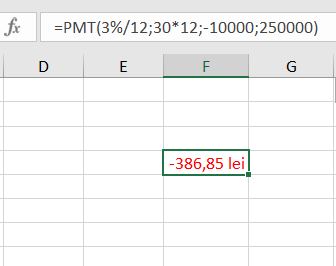

=PMT(3%/12;30*12;-10000;250000)

Am luat de aceasta data exemplul unui tanar de 35 de ani, care doreste sa obtina o pensionare traditionala linistita si are un orizont investitional de 30 de ani, timp in care doreste sa acumuleze suma de 250,000 EUR, care este valoarea portofoliului indexata cu inflatia din care vrea sa inceapa sa retraga bani lunar pentru a obtine “venit pasiv” din investitii la bursa.

Zis si facut, mai aventurierule! In primul camp introducem randamentul asteptat lunar de 3%/an impartit la 12 luni pentru un indice global de actiuni (calcul previzional foarte conservator), in al doilea camp orizontul de 360 de luni, in al treilea camp cu minus valoarea curenta a banilor disponibili pentru investitii, 10,000 EUR, iar in ultimul camp targetul final de 250,000 EUR.

Tadadadam! Ne-a dat 386 lei, adica 386 EUR (deoarece formula este presetata in lei) pe care trebui sa-i investim lunar daca presupunem un randament anualizat mediu de 3% pentru portofoliul nostru de investitii daca dorim sa atingem targetul final de 250,000 EUR in 30 de ani. In acest fel, stim care este efortul nostru financiar pe care trebuie sa-l depunem constant pentru ca banii sa lucreze pentru noi astfel incat sa ne atingem obiectivele investitionale si sa avem parte de o pensionare linistita.

Wow, super tare! Pare destul de complicat tot rationamentul dobanzii compuse, managementul sequence of return risk si al ratelor sigure de retragere pentru a obtine “venit pasiv” din investitii la bursa. Credeam ca este mult mai simplu. Asa este, aventurierule, iti dau dreptate, viata este complexa si are foarte multe aspecte, insa eu cred ca este o boala a romanilor asta cu studiile superioare. Cum spuneam, pula nu stie carte… Am totusi o curiozitate. Spune, aventurierule! Cate zile ti-a luat sa scrii articolul asta? Hehe, mai putine decat iti va lua tie sa ajungi independent financiar din investitii… Mai repede iesi la pensie 🙂

Putin umor nu strica la cat ne-au omorat astia cu taxa pe consum la bunurile de baza prin inflatie, care este un atentat la frugalitate, insa vreau sa incheiem intr-un ton optimist si sa iti multumesc ca ai #rezistat pana la capat. Nu este dracul atat de negru. Toate calculele previzionale privind randamentele asteptate sunt foarte conservatoare astfel incat este loc suficient pentru surprize placute. In plus, din toate simularile privind ratele sigure de retragere folosite pentru a obtine “venit pasiv” din investitii la bursa, ne-am axat doar pe cele mai rele scenarii, ca sa evitam esecul investitional. Daca insa sequence of return risk se va dovedi mai bland, portofoliul nostru s-ar putea tripla sau ar putea creste chiar si de 10 ori pana la finalul pensionarii.

In plus, asa cum ne-a demonstrat cel mai mare investitor al tuturor timpurilor, Warren Buffett, cu cat incepi sa investesti mai devreme, ai tot timpul si capitalul uman de partea ta, astfel incat vei putea acumula o avere profitand de cea de-a 8-a minune a lumii, dobanda compusa. Pentru asta, ai nevoie de cunostinte si rabdare. Cei care se simt descurajati sau nu stiu de unde sa inceapa, au ocazia incepand de astazi,1 mai, sa beneficieze de reducerea timp de o luna a pretului cu 50% la achizitia Ghidului Investitorului Incepator. Mai mult, fiindca cel mai bun moment sa incepi sa investesti la bursa era ieri, iar cel mai bun este astazi, voi oferi un discount aditional de 20% pentru aceasta perioada in care ne aflam in bear market. Sa curga berea!

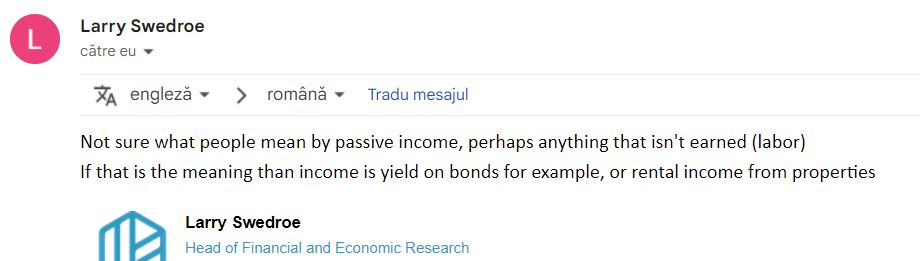

Toate bune si frumoase, aventurierule, insa venitul pasiv ar trebui sa conduca la cresterea averii nete, ori acest lucru nu se intampla atunci cand incepem sa consumam din portofoliul de investitii. Prin urmare, cand ne referim la “venit pasiv”, vorbim de fapt de cashflow pentru care nu trebuie sa muncim, care poate fi obtinut prin sustenabilitatea ratelor sigure de retragere, nicidecum prin caracterul discretionar al dividendelor. Surse de cashflow pot fi considerate si chiriile imobilelor sau yield-ul obligatiunilor, asa cum afirma si legenda pietelor de capital, Larry Swedroe, care nu intelege ce inteleg oamenii prin venit pasiv.

Iti multumesc ca m-ai urmarit pana la final. Am si eu o intrebare: Exista consultanti/educatori financiari seriosi in Romania?

- Thread Reddit: Exista consultanti/educatori financiari seriosi in RO?

- Thread Reddit: Consultanti financiari

- Thread Reddit: Noul trend – Educatia financiara. Cat costa de fapt “libertatea”?

- Thread Reddit: Sunt consultant si planificator financiar

- Thread Reddit: Am fost contactat de o domnisoara consultant financiar

- Thread Reddit: OVB Allfinanz Romania – teapa colosala?

- Thread RedditL Consultant financiar

Sanatate, numai bine, adio, raman cu tine pe drumul spre independenta financiara! Zprrfasfandavnaa dsadnafamvavnam dsa dasdasnnvadvfadoereag bdasdkjsadjaskjdasdsak. Cu plata sau cuplata? Au innebunit salcamii si tu vrei sa fiu cuminte…

Cel mai mare cost intr-o lume a asimetriei informationale si de putere il reprezinta lipsa educatiei financiare. Daca ai nevoie de sprijin cu privire la gestiunea banilor si a finantelor personale, fie ca vine vorba de economisire sau investitii, sunt aici sa te ajut. Pentru analiza finantelor tale personale, iti recomand sa apelezi cu incredere la sedintele de coaching 1-1.

Daca iti doresti sa atingi libertatea si prosperitatea financiara, este imperios sa te educi din punct de vedere financiar si sa investesti eficient. Poti parcurge Ghidul Investitorului Incepator pentru a te pune la punct cu riscurile investitiilor financiare si a descoperi cum iti poti construi un portofoliu simplu si eficient pe care sa-l detii pe termen lung.

Nu trebuie sa parcurgi drumul spre independenta financiara de unul singur, fiindca poate parea anevoios. Alatura-te unei comunitati de oameni motivati care au aceleasi obiective si obtine accesul la informatii de calitate, care sa-ti calauzeasca drumul. Aboneaza-te acum pe Patreon si vei obtine acces inclusiv la grupul privat de facebook si la continutul premium.

Disclaimer:

Argumentele si opiniile prezentate in acest articol sunt doar atat… opinii personale. Acest continut este in scop recreational si prezinta informatii generale, astfel incat nu trebuie sa fie considerat drept sfat investitional sau financiar. Inainte de a lua in calcul orice investitie, consultati un profesionist sau faceti-va propria munca de research. Toate instrumentele financiare sunt riscante iar performanta trecuta nu reprezinta o garantie a rezultatelor viitoare.

<

<